«Кадастровые» поправки по имущественным налогам

Налог на имущество с жилья, не числящегося в составе ОС

В региональном законе может быть предусмотрен расчет налога исходя из кадастровой стоимости по жилым домам и иным жилым помещениям, не учитываемым по правилам бухучета в составе объектов основных средствПисьма Минфина от 03.04.2017 № 03-05-05-01/19468, от 26.01.2016 № 03-05-05-01/2969; ФНС от 23.04.2015 № БС-4-11/7028@. К примеру, это могут быть квартиры, приобретенные для дальнейшей перепродажи.

Справка

Большинство регионов уже приняли решение о переходе на расчет налога на имущество исходя из кадастровой стоимости: по данным ФНС, опубликованным на сайте ФНС, в 2017 г. на такой расчет перешли 72 региона.

В этом случае организациям, имеющим такие жилые помещения, надо платить налог исходя из их кадастровой стоимостиподп. 4 п. 1 ст. 378.2 НК РФ. Причем для этого не требуется, чтобы конкретный объект (дом и/или само жилое помещение) был поименован в специальном региональном перечнеПисьма Минфина от 03.04.2017 № 03-05-05-01/19468, от 28.05.2015 № 03-05-05-01/30895.

По общему правилу при расчете налога надо учитывать кадастровую стоимость, действующую по состоянию на 1 января года, за который считается налогподп. 1 п. 12 ст. 378.2 НК РФ. Изменение кадастровой стоимости в течение года не должно влиять на расчет налога (исключение — исправление технических ошибок и обжалование такой стоимости на комиссии или в суде)п. 15 ст. 378.2 НК РФ.

Так что если стоимость жилья, не учитываемого как основное средство, не была установлена на 1 января 2017 г., то налог не надо было платить весь год. В этих случаях за 2017 г. налог на имущество будет равен нулю.

Внимание

Упрощенцы и плательщики ЕНВД также должны платить налог на имущество с недвижимости, налоговая база по которой определяется исходя из ее кадастровой стоимостип. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ.

Однако с 2018 г. ситуация изменится: если кадастровая стоимость такого жилья впервые будет определена в течение года, то налог за текущий год платить придется.

В таком случае налог надо будет рассчитывать исходя из кадастровой стоимости, определенной на день внесения в ЕГРН соответствующих сведенийподп. 2.1 п. 12 ст. 378.2 НК РФ (ред., действ. с 01.01.2018).

Как организациям применять новую норму: считать налог исходя из установленной стоимости за весь год или только за период, оставшийся до конца года с даты определения кадастровой стоимости (либо внесения ее в ЕГРН)? Рассказать об этом мы попросили специалиста Минфина.

Налог по жилым помещениям, которые не учитываются в качестве ОС

| СОРОКИН Алексей Валентинович Начальник отдела налогообложения имущества и государственной пошлины Департамента налоговой и таможенной политики Минфина России |

— В ситуации, когда кадастровая стоимость объекта недвижимости, указанного в подп. 3 или 4 п. 1 ст. 378.2 НК РФ, будет определена, например, во II квартале 2018 г., а внесена в ЕГРН только в III квартале (например, 14 сентября), объект начнет облагаться по кадастровой стоимости начиная с сентября 2018 г.п. 12 ст. 378.2, п. 5 ст. 382 НК РФ (ред., действ. с 01.01.2018)

Если это вновь образованный объект недвижимости и его кадастровая стоимость будет внесена в ЕГРН во второй половине сентября (например, 18 сентября) с одновременной регистрацией прав собственности на него, то такой объект начнет облагаться по кадастровой стоимости начиная с октября 2018 г.

То есть это имущество будет облагаться с учетом коэффициента, определяемого как отношение количества полных месяцев, в течение которых объект находился в собственности налогоплательщика, к количеству месяцев в налоговом (отчетном) периодеп. 5 ст. 382 НК РФ.

Если же кадастровая стоимость в 2018 г. будет впервые определена по объекту, у которого уже был собственник (например, право собственности на объект возникло в 2017 г.), то при расчете налога на имущество в 2018 г. также будет применяться поправочный коэффициент (аналогичный вышеназванному), только в числителе будет указываться количество полных месяцев, в течение которых была внесена в ЕГРН кадастровая стоимость объекта в налоговом периоде.

Таким образом, если организация неполный год владеет новым жилым помещением, кадастровая стоимость которого будет внесена в ЕГРН одновременно с регистрацией прав собственности на него, то формула для расчета «кадастрового» налога за 2018 г. такая:

Комментарий к формуле

1 За полный принимается месяц, в которомп. 5 ст. 382 НК РФ:

•зарегистрировано право собственности на помещение, если это произошло до 15-го числа месяца включительно;

•зарегистрировано прекращение права собственности на объект, если это произошло после 15-го числа соответствующего месяца.

А если право собственности на жилое помещение, которое не учитывается в качестве ОС, получено до 2018 г., однако кадастровая стоимость такого объекта впервые определена только в 2018 г. (при условии что право собственности сохранилось до конца 2018 г.), «кадастровый» налог за 2018 г. будет рассчитываться так:

Комментарий к формуле

1 За полный принимается месяц, в котором внесена в ЕГРН кадастровая стоимость объекта, если это произошло до 15-го числа месяца включительно. Если такая стоимость внесена в ЕГРН после 15-го числа, то этот месяц при расчете налога не учитываетсяп. 5 ст. 382 НК РФ.

Разумеется, могут встречаться и иные ситуации. К примеру, жилое помещение, не учитываемое в качестве ОС, находилось в собственности с 2017 г. Его кадастровая стоимость впервые определена в начале февраля 2018 г. А в конце сентября 2018 г. это жилое помещение продано. В таком случае придется заплатить налог на имущество за 8 месяцев (с февраля по сентябрь включительно).

Земельный налог при изменении характеристик участка

Здесь ситуация несколько схожа с расчетом налога на имущество. Напомним, что при расчете земельного налога в большинстве случаев должна учитываться кадастровая стоимость земельного участка, действующая на начало годап. 1 ст. 391 НК РФ. Изменение кадастровой стоимости в течение года по общему правилу никак не влияет на расчет налога. Раньше исключений было только двап. 1 ст. 391 НК РФ:

•исправление технических ошибок при установлении кадастровой стоимости;

•обжалование такой стоимости на комиссии или в суде.

Но с 2018 г. к таким исключениям добавляется еще кое-что. Измененную кадастровую стоимость надо будет учитывать при расчете базы по земельному налогу со дня внесения в ЕГРН кадастровой стоимости, если причиной изменения такой стоимости былип. 1 ст. 391 НК РФ:

•или изменение вида разрешенного использования земельного участка;

•или перевод земельного участка из одной категории земель в другую;

•или изменение площади земельного участка.

При этом рассчитывать базу по земельному налогу с обновленной стоимости надо будет с учетом специального коэффициента (аналогичного коэффициенту владения)пп. 7, 7.1 ст. 396 НК РФ (ред., действ. с 01.01.2018).

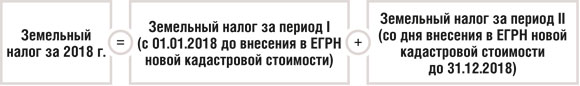

Таким образом, в вышеуказанных случаях (при изменении характеристик земельного участка) годовая сумма налога за 2018 г. будет определена так:

Если организация будет собственником земельного участка весь 2018 г., то сумма налога за каждый из периодов будет считаться так:

Комментарий к формуле

1 Кадастровая стоимость участка беретсяст. 390, п. 1 ст. 391 НК РФ:

•по состоянию на 01.01.2018 — при расчете налога за период I;

•измененная — при расчете налога за период II.

2 В периоде II ставка налога на землю может измениться, если поменялись качественные характеристики земельного участка.

3 Месяц внесения в ЕГРН данных о новой кадастровой стоимости учитывается как полный:

•или в периоде I — если новая кадастровая стоимость внесена в ЕГРН после 15-го числа;

•или в периоде II — если запись в ЕГРН сделана до 15-го числа включительно. Тогда этот месяц учитывается как полный при расчете налога с обновленной кадастровой стоимости.

* * *

Упомянутые в статье Письма Минфина можно найти:

разделе «Финансовые и кадровые консультации» системы КонсультантПлюс

Обновленную кадастровую стоимость земельных участков надо в аналогичном порядке учитывать и при расчете авансовых платежей по земельному налогу.

А при расчете авансовых платежей по налогу на имущество впервые утвержденная кадастровая стоимость жилья учитывается также с коэффициентом (в порядке, аналогичном порядку расчета налога за весь год). Правда, если в регионе не установлены отчетные периоды, то авансовые платежи вообще платить не нужно.