Точечные изменения по НДФЛ для работодателей

Списание безнадежного долга

Долги граждан, признанные безнадежными, подлежат списанию. И на дату такого списания с баланса ранее требовалось исчислять НДФЛподп. 5 п. 1 ст. 223 НК РФ (ред., действ. до 01.01.2017). Если возможности удержать налог не было, то надо было не позднее 1 марта года, следующего за годом списания долга, направить справку 2-НДФЛ с признаком «2» как в инспекцию, так и налогоплательщикуп. 5 ст. 226 НК РФ; Письмо Минфина от 24.11.2017 № 03-04-05/77937.

Справка

Взаимозависимыми с организацией однозначно являются ее руководитель, ее участник (если доля его участия более 25%), а также человек, который может назначать руководство организациип. 2 ст. 105.1 НК РФ. Но суд вправе признать лица взаимозависимыми и по иным основаниямп. 7 ст. 105.1 НК РФ.

Однако теперь ситуация изменилась. Как следует из поправок в ст. 223 НК РФ, определять доход на дату списания надо, только когда компания и человек-должник — взаимозависимыеподп. 5 п. 1 ст. 223 НК РФ.

Получается, что фирма и рядовой работник автоматически взаимозависимыми не считаются. Тем более не являются взаимозависимыми организации и их обычные клиенты, долги которых списываются. К примеру, клиенты операторов сотовых сетей, банков, а также собственники квартир, не оплатившие коммунальные услуги за какой-либо период более 3 лет назад.

Ранее при списании даже копеечных долгов граждан организации должны были сообщать в налоговую службу о возникшем доходе в натуральной форме и невозможности удержания НДФЛПисьма Минфина от 24.11.2017 № 03-04-05/77937, от 15.03.2011 № 03-04-05/6-127. Исключения имелись, если долги были прямо поименованы в НК в качестве необлагаемых доходов, к примеру долги по жилищным кредитамп. 65 ст. 217 НК РФ; Письмо Минфина от 23.11.2017 № 03-04-06/77540.

Теперь же при списании безнадежных долгов невзаимозависимых лиц сообщать в ИФНС не о чем.

Отметим, что внесенные изменения применяются в отношении доходов, полученных начиная с 01.01.2017п. 10 ст. 9 Закона от 27.11.2017 № 335-ФЗ.

НДФЛ при реорганизации

В Налоговом кодексе теперь прямо закреплено, что при реорганизации платить НДФЛ в качестве налогового агента надо по общим правилам уплаты налогов, предусмотренным для реорганизуемых компанийп. 11 ст. 50 НК РФ. А значит, обязанность по уплате НДФЛ реорганизованной фирмы возлагается на ее правопреемникапп. 1, 11 ст. 50 НК РФ.

Когда в рамках реорганизации компания прекращает свою деятельность, то она должна отчитаться по НДФЛ за последний налоговый период еще до окончания процедурып. 3 ст. 55, ст. 230 НК РФ; Письма ФНС от 30.03.2016 № БС-3-11/1355@, от 27.11.2015 № БС-4-11/20731@; Минфина от 19.07.2011 № 03-04-06/8-173. Напомним, что лишь при выделении ни один из участников реорганизации не ликвидируетсяст. 57 ГК РФ.

Если же реорганизованная компания не подала в инспекцию отчетность по НДФЛ, это должен сделать ее правопреемник. Отчитаться нужно за период с начала года, в котором началась реорганизация, до дня завершения реорганизациип. 3 ст. 55, п. 2 ст. 230 НК РФ.

Правопреемник подает отчетность за реорганизованную компанию в инспекцию по месту своего учета. Речь о справках 2-НДФЛ, расчете 6-НДФЛ, а также о приложении № 2 к декларации по налогу на прибыль, которое сдают, в частности, АО при выплате дивидендов физлицамп. 4 ст. 214, подп. 3, 4 п. 2 ст. 226.1, п. 4 ст. 230, ст. 289 НК РФ; п. 18.1 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@.

Если же правопреемников несколько, кто из них должен отчитываться за реорганизованную компанию, определяют на основаниип. 5 ст. 230 НК РФ (ред., действ. с 01.01.2018):

•передаточного акта — при слиянии, присоединении или преобразованиипп. 1, 2, 5 ст. 58 ГК РФ;

•разделительного баланса — при разделениипп. 3, 4 ст. 58 ГК РФ.

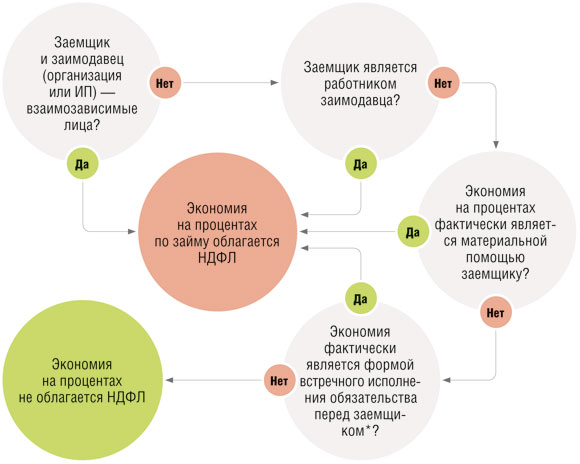

Экономия на процентах при льготных займах

Экономия на процентах за пользование заемными средствами признается материальной выгодой. Она возникает, если размер ставки процентов по рублевому займу меньше 2/3 ключевой ставки Банка Россииподп. 1 п. 1, подп. 1 п. 2 ст. 212 НК РФ (по займу в иностранной валюте — менее 9% годовых).

С 2018 г. такая экономия будет облагаться НДФЛ только при соблюдении определенных условийподп. 1 п. 1 ст. 212 НК РФ (ред., действ. с 01.01.2018).

Примечание к схеме

* К примеру, экономия на процентах, полученная заемщиком по льготному займу или кредиту, может быть скрытой формой оплаты за проданные товары, выполненные работы или оказанные услуги.

Однако, невзирая на изменения, не надо облагать НДФЛ материальную выгоду в случае, когдаподп. 1 п. 1 ст. 212 НК РФ; Письмо ФНС от 23.08.2016 № БС-4-11/15433@:

•заем (кредит) выдан на новое строительство или приобретение в РФ жилья (либо на рефинансирование ранее выданных подобных займов и кредитов);

•и при этом заемщик имеет право на имущественный вычет по НДФЛ в связи с приобретением жилья (получено уведомление о подтверждении права на вычет).

Также по-прежнему:

•дата получения материальной выгоды — последний день каждого месяца срока действия займаподп. 7 п. 1 ст. 223 НК РФ;

•матвыгода у налоговых резидентов облагается по ставке 35%п. 2 ст. 224 НК РФ.

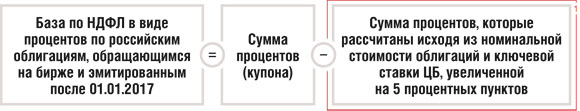

Проценты по российским облигациям

С 1 января 2018 г. меняется порядок обложения НДФЛ процентов по облигациям российских организаций, обращающимся на бирже и эмитированным после 01.01.2017ст. 214.1 НК РФ. Ранее НДФЛ облагалась вся сумма дохода, полученного по таким облигациям. Но теперь доходы облагаются по тому же принципу, что и банковские вкладып. 1 ст. 214.2 НК РФ.

Комментарий к формуле

1 Если проценты по облигациям выражены в иностранной валюте, то облагается их превышение над суммой процентов, рассчитанной исходя из 9% годовыхп. 1 ст. 214.2 НК РФ.

Причем НДФЛ надо считать по ставке 35%.

А вот по доходам по облигациям, не обращающимся на рынке ценных бумаг, а также по доходам от любых паевых инвестиционных фондов в 2018 г. продолжает применяться прежний порядок налогообложенияст. 214.1 НК РФ; Письмо ФНС от 24.07.2017 № БС-4-11/14422.

Выигрыши в азартных играх и лотереях

Теперь необходимость уплаты НДФЛ напрямую зависит от суммы выигрыша в азартной игре или лотереест. 214.7 НК РФ:

•если выигрыш не превышает 4 тыс. руб., то он не облагается НДФЛ. Раньше такой лимит действовал только для выигрышей в рекламных конкурсах, играх и т. п.п. 28 ст. 217 НК РФ (ред., действ. до 01.01.2018);

•если выигрыш составляет от 4 тыс. руб. до 15 тыс. руб., то человек должен сам уплатить НДФЛ с негоподп. 5 п. 1 ст. 228 НК РФ (ред., действ. с 01.01.2018);

•если выигрыш — 15 тыс. руб. и более, НДФЛ должен исчислить налоговый агент (организатор лотереи или азартных игр). При этом выигрыш предварительно надо уменьшить на сумму ставки (интерактивной ставки) участника.

НДФЛ с выигрышей в азартных играх и лотереях надо считать по обычной ставке: 13% — для налоговых резидентов и 30% — для нерезидентовпп. 1, 3 ст. 224 НК РФ.

До 2018 г. букмекерские конторы и тотализаторы сами удерживали НДФЛ (независимо от суммы выигрыша)ст. 214.7 НК РФ (ред., действ. до 01.01.2018). А те, кто выиграл в лотерею (настоящую, основанную на имущественном риске), должны были самостоятельно исчислить НДФЛ и уплатить его в бюджетподп. 5 п. 1 ст. 228 НК РФ (ред., действ. до 01.01.2018).

Напомним, что азартная игра — основанное на риске соглашение о выигрыше, заключенное участниками между собой либо с организатором азартной игрыст. 1063 ГК РФ; п. 1 ст. 4 Закона от 29.12.2006 № 244-ФЗ.

А лотерея — это игра, в которой оператор лотереи проводит розыгрыш призового фонда лотереи, а участник получает право на выигрыш, если будет признан выигравшимст. 1063 ГК РФ; п. 1 ст. 2 Закона от 11.11.2003 № 138-ФЗ.

Однако стимулирующая лотерея, проводимая с целью рекламы товаров, работ, услуг (когда не требуется уплата денег за участие), собственно лотереей не является. Ведь ее участники не несут каких-либо имущественных рисковПисьма Минэкономразвития от 07.04.2014 № Д09и-451; ФНС от 21.04.2014 № ЕД-4-2/7598.

В 2018 г., как и ранее, НДФЛ с выигрышей и призов от участия в стимулирующей лотерее (с суммы, превышающей 4000 руб. в год) должен удерживать и перечислять в бюджет ее организаторп. 28 ст. 217 НК РФ. Причем НДФЛ считается по ставке:

•35% — если выигравший является российским налоговым резидентомп. 2 ст. 224, пп. 1, 2 ст. 226 НК РФ;

•30% — если выигравший не является налоговым резидентом.

* * *

Налоговая служба уже подготовила проекты приказов с уточнением порядка подачи справок 2-НДФЛ и расчета 6-НДФЛ. Кроме того, обновлены коды доходов и вычетовПриказ ФНС от 24.10.2017 № ММВ-7-11/820@. Этому мы посвятим статью в одном из следующих номеров журнала.