Разрывы в НДС-цепочке: что делать покупателю

Упомянутые в статье Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов можно найти:

Цифровизация камеральных проверок НДС-деклараций и не только

Процесс администрирования НДС с 2015 г. выглядит следующим образом. Все налоговые декларации по НДС подаются в электронном виде, книга покупок и книга продаж идут как приложения к декларации, и вся налоговая отчетность стягивается в центры обработки данных (в системе Big Data).

Декларации по НДС проходят автоматизированную камеральную налоговую проверку. Для этого используется АСК «НДС-2»Письмо ФНС от 05.05.2016 № ЕД-4-15/8122. Эта система в автоматическом режиме:

•проверяет, правильно ли рассчитан НДС и заявлены вычеты (возмещение) по нему;

•анализирует данные ваших деклараций по НДС, сопоставляя их с данными деклараций всех ваших контрагентов. Ведь НДС — косвенный налог. Его исчисление и вычет зависят от того, как он отражен у ваших контрагентов. Чтобы у ФНС не было сомнений в правомерности заявления вами вычета по НДС, необходимо, чтобы как минимум эту же сумму поставил к оплате ваш поставщик. АСК «НДС-2» позволяет сравнивать показатели счетов-фактур, книг покупок и продаж, журналов учета полученных и выставленных счетов-фактур посредников с аналогичными данными у контрагентов. Напомним, эти сведения система берет из разделов 8—12 НДС-деклараций.

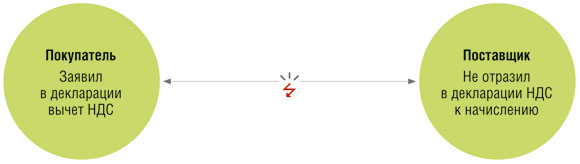

В результате такой перекрестной проверки налоговики могут не только проверить, правильно ли вы посчитали и уплатили налог в бюджет. Они могут отследить, заявлены ли вами вычеты по НДС с операций, по которым контрагент не уплатил налог в бюджет, то есть выявить налоговый разрыв. Он может быть обусловлен банальной забывчивостью контрагента, техническими и иными ошибками, а может возникнуть и из-за того, что ваш поставщик — однодневка.

Справка

Программа, используемая ФНС, строит «Дерево связей», где видно, как взаимодействует проверяемая компания с ее контрагентами. Причем названия всех налогоплательщиков подсвечены одним из трех цветов, которые соответствуют трем группам налогового рискаПисьмо ФНС от 03.06.2016 № ЕД-4-15/9933@:

•зеленым цветом — если налогоплательщику присвоен низкий уровень налогового риска;

•желтым — что говорит о среднем уровне риска;

•красным цветом — что свидетельствует о высоком уровне риска.

Те, кто имеет низкий и средний уровень налогового риска, могут рассчитывать на более быстрое прохождение камеральной проверки НДС-декларации. Выездная проверка налогоплательщиков с низким уровнем риска проводится, как правило, лишь в плановом порядке.

Если же уровень риска компании высокий (красный цвет), то ФНС может подозревать ее в участии в налоговых схемах. Такой компании, а также ее контрагентам уделяется повышенное внимание при проведении проверок.

Как видим, АСК «НДС-2» позволяет в автоматическом режиме делать встречную проверку данных плательщиков НДС, что серьезно повышает шансы инспекторов на выявление налоговых схем и недобросовестных организаций (в том числе фирм-однодневок).

Более того, налоговая служба использует в своей деятельности целый арсенал программных средств, которые постоянно обновляются и совершенствуются. Разрабатываются и новые программы.

Внимание

На настоящий момент АСК «НДС-3» — это миф. На деле налоговая служба применяет АСК «НДС-2» и АИС «Налог-3».

Довольно часто на просторах Интернета упоминается АСК «НДС-3» (являющаяся якобы новой версией АСК «НДС-2»), содержащая данные о движении денежных средств налогоплательщиков и обладающая рядом других возможностей. Однако в настоящее время никакой АСК «НДС-3» не существует. Налоговые органы используют автоматизированную информационную систему «Налог-3» и АСК «НДС-2». К АИС «Налог-3» подгружаются и новые программы, она постоянно оптимизируется и модернизируется.

Подробнее об этом нам расскажет специалист ФНС.

Современные программные комплексы ФНС

| ПОЛЯКОВА Алевтина Юрьевна Советник государственной гражданской службы РФ 2 класса |

— В настоящее время налоговая служба внедряет автоматизированную информационную систему «Налог-3» (АИС «Налог-3»). Это система ФНС России, обеспечивающая автоматизацию всей деятельности налоговой службыПриказы ФНС от 14.03.2016 № ММВ-7-12/134@, от 10.02.2017 № ММВ-7-15/176@. С ее помощью повысится качество контрольной работы, в том числе за счет комплексного использования единого информационного ресурса и подключения налоговых органов к внешним источникам информации.

Внедрение АИС «Налог-3» происходит поэтапно в регионах России. Планируется, что в 2019 г. АИС «Налог-3» будет функционировать во всех субъектах РФ.

АИС «Налог-3» включает в себя несколько прикладных подсистем и программных комплексов. В частности, прикладную подсистему АСК «НДС-2». Она предназначена для автоматизации процессов камеральной проверки налоговых деклараций по НДС на основе перекрестных проверок, сведений из книг покупок, книг продаж и журналов учета выставленных и полученных счетов-фактур.

Помимо АСК «НДС-2», в АИС «Налог-3» входит несколько подсистем, одна из которых — прикладная подсистема «Анализ банковских документов»Приказ ФНС от 20.12.2017 № ММВ-7-12/1075@. Она автоматизирует контроль движения средств по расчетным счетам, хранит информацию из банковских выписок, полученных налоговыми органами по запросу. Эта подсистема выступает в качестве сервера, предоставляя в своих экранных формах для других подсистем данные по операциям по счетам налогоплательщиков.

Благодаря всем составляющим, входящим в состав АИС «Налог-3», можно проследить как товарные, так и денежные потоки по взаимоотношениям между налогоплательщиком и его контрагентами. Кроме того, инспекторы с соответствующим уровнем доступа смогут составить полное досье налогоплательщика, используя данные сразу из нескольких федеральных информационных ресурсовприложение № 2 к Письму ФНС от 28.03.2018 № ЕД-4-2/5863@. Это позволяет снизить трудозатраты налоговых органов на сбор доказательной базы при проведении мероприятий налогового контроля.

Как видим, вектор развития программных комплексов, применяемых налоговиками, идет, во-первых, на повышение прозрачности бизнеса и на дальнейшую цифровизацию налогового администрирования. А во-вторых, на анализ и сопоставление товарных и денежных потоков. Это поможет в числе прочего оценивать реальность сделок, по которым выявлены налоговые разрывы. Ведь движение денежных средств позволит выявить реальные расчеты. Так, в судах проверяющим уже удается доказать, что выявленные сделки без оплаты (с длительной отсрочкой на 180 дней) являются одним из свидетельств нереальности операцииОпределение ВС от 20.07.2016 № 305-КГ16-4155; Постановление АС ПО от 24.05.2018 № Ф06-32943/2018 (оставлено в силе Определением ВС от 16.08.2018 № 306-КГ18-11867).

Не только АСК «НДС-2» позволяет ИФНС отследить различные связи плательщика. Например, есть ресурс, строящий «Дерево связей», где видно, связан ли учредитель/руководитель компании с другими фирмами

В будущем возможна интеграция АИС «Налог-3»:

•с системой ККТ (АСК «ККТ»)Управление оперативного контроля АСК ККТ (сайт ФНС России); Приказ ФНС от 19.10.2016 № ММВ-7-6/573@;

•с системой маркировки (ИР «Маркировка»), применяемой пока только в отношении изделий из натурального меха и лекарственных препаратовnalog.ru —> Электронные сервисы —> Маркировка товаров;

•с системой «Меркурий», предназначенной для электронной сертификации и обеспечения прослеживаемости поднадзорных государственному ветеринарному надзору грузов при их производстве, обороте и перемещении по Россиисайт автоматизированной информационной системы «Меркурий»;

•с системой прослеживаемости импортных товаров. Это новый проект, который создается ФНС и ФТС при координации Минфина. Его цель — контроль за движением конкретных видов импортных товаров, декларированием реальных ввозных цен и защита рынка от контрафактной, контрабандной продукции, «серого» импорта и прочего. Эта система будет одним из элементов единого механизма администрирования налоговых и таможенных платежей, которая охватывает все этапы оборота товаров с момента их ввоза в Россию до продажи конечным потребителям или их вывоза из РФПисьмо Минфина от 25.01.2017 № 03-01-15/3476. Предполагается, что особенностью системы прослеживаемости при продаже импортных товаров будет полностью электронный документооборот счетов-фактур (универсальных передаточных документов) между госадминистратором системы и налогоплательщиками, в том числе применяющими спецрежимыОсновные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 гг., утв. Минфином.

Устранение выявленных расхождений

В случае если АСК «НДС-2» находит ошибки в декларации (несоответствия, противоречия между вашими показателями и показателями контрагентов), то у проверяемого налогоплательщика автоматически запрашиваются по ним поясненияПисьмо ФНС от 16.07.2013 № АС-4-2/12705.

Если же система выявит несоответствия, которые влекут занижение суммы НДС в бюджет или завышение налога к возмещению, то инспекторы имеют право потребовать представить счета-фактуры и первичные документып. 8.1 ст. 88 НК РФ.

Расхождения, выявляемые программой, используемой ФНС при камеральных проверках, бывают двух типов:

•«НДС» — операции отражены у обоих контрагентов, но, к примеру, есть различия в сумме НДС: у продавца — к уплате; у покупателя — к вычету;

•«Разрыв» — заявлен вычет по счету-фактуре, который контрагент не отразил в своей декларации, либо такая декларация вовсе не была сдана контрагентом. Возможно, что вы просто неверно указали ИНН контрагента либо код вида операции.

Из полученного требования вы узнаете, какие именно ваши данные не стыкуются с другими данными вашей декларации или же с данными из деклараций ваших контрагентов. Разобраться в этом помогут коды ошибок. В частности, выявленному налоговому разрыву, как правило, соответствует код ошибки «1»: аналогичная запись об операции отсутствует у контрагента либо допущенные ошибки не позволяют идентифицировать запись о счете-фактуре и, соответственно, сопоставить ее с данными контрагентаПисьмо ФНС от 06.11.2015 № ЕД-4-15/19395.

В любом случае, получив требование о представлении пояснений, вы должны:

•во-первых, сразу направить в налоговый орган квитанцию по телекоммуникационным каналам связи (ТКС) о получении документап. 5.1 ст. 23 НК РФ. В случае непредставления (в течение 6 рабочих дней со дня отправки требования) квитанции о приеме требования налоговый орган вправе вынести решение о приостановлении движения денежных средств на счетах налогоплательщика в банках;

•во-вторых, представить в течение 5 рабочих дней со дня получения соответствующего требованияп. 6 ст. 6.1, п. 3 ст. 88 НК РФ; Письма ФНС от 06.11.2015 № ЕД-4-15/19395, от 16.07.2013 № АС-4-2/12705:

—или пояснения в электронном виде (по утвержденному форматуп. 3 ст. 88 НК РФ; Письмо ФНС от 11.01.2018 № АС-4-15/192@). К таким пояснениям можно сразу приложить копии (скан-образы) документов (если они нужны)п. 4 ст. 88 НК РФ; приложение к Письму ФНС от 06.11.2015 № ЕД-4-15/19395;

—или уточненную НДС-декларацию, в которой уже не будет спорных НДС-вычетов.

Бывает, что контрагент без всякого умысла забыл отразить выставленный вам счет-фактуру в своей декларации. Поэтому предварительно свяжитесь с ним и настоятельно попросите его подать уточненную декларацию, в которую будет включен заветный счет-фактура. Если вы неправильно указали ИНН контрагента или код вида операции, отразите это в пояснениях.

Иногда расхождения носят технический характер: контрагент отразил реализацию в более раннем периоде, чем вы отразили налоговые вычеты. В таком случае достаточно представить пояснения.

Если сделка была реальной, а ваш поставщик — добросовестный налогоплательщик, который отразил счет-фактуру в своей декларации, после исправления допущенных ошибок и/или устранения несоответствий инспекция наверняка подтвердит ваш вычет НДС.

Разрыв остался: отстаиваем вычет НДС

Если после представления вами пояснений и подтверждающих документов в ходе камеральной проверки налоговый разрыв все же не ликвидирован, есть два пути: смириться или бороться. Понятно, что самый желанный для проверяющих вариант — это отказ покупателя от вычетов, заявленных по разорванной НДС-цепочке, и представление уточненки. Для покупателя такой вариант самый простой с точки зрения экономии трудозатрат. Плата за него — не принятая к вычету сумма налога.

Принимая решение, прощаться с вычетом НДС или отстаивать его, надо учитывать следующие моменты.

Во-первых, цель АСК «НДС-2» — выявить подозрительные операции и противоречия. У налоговиков нет права доначислять НДС только на основании разорванной НДС-цепочки, обнаруженной в АСК «НДС-2». Причем данные программного комплекса не могут быть единственным аргументом в суде. Они могут использоваться налоговиками для внутреннего применения при контрольной работе, быть поводом для сомнений, запроса пояснений и документов. Но выступать единственным доказательством необоснованности НДС-вычета данные АСК «НДС-2» не могут. Сведений, содержащихся в НДС-декларациях о счетах-фактурах, недостаточно для того, чтобы инспекторы могли в полной мере оценить операции, в которых участвовали налогоплательщики.

В их отношении налоговики должны проводить комплекс контрольных мероприятий, направленных на поиск доказательств получения необоснованной налоговой выгоды одним или несколькими участниками цепочки контрагентов, в которой обнаружен налоговый разрывПисьмо ФНС от 30.12.2015 № ЕД-4-15/23207@.

Порядок доказывания получения налогоплательщиком необоснованной налоговой выгоды остался прежним: налоговая проверка, выявление фактических обстоятельств сделок, доказательство фиктивного документооборота. При этом могут использоваться все доступные инструменты, данные налоговикам в рамках Налогового кодекса: встречные проверки, вызовы, допросы и т. д.

Во-вторых, несмотря на то что с 2015 г. изменился порядок сдачи деклараций и их камеральной проверки, основания для заявления НДС к вычету остались прежнимип. 1 ст. 172 НК РФ:

•приобретенные товары, работы или услуги должны предназначаться для облагаемых НДС операций;

•такие товары, работы или услуги должны быть приняты к учету;

•должны иметься счет-фактура и первичные документы, подтверждающие приобретение товаров, работ или услуг.

Иных условий для вычета входного НДС в Налоговом кодексе по-прежнему не содержитсясм., например, Постановление 7 ААС от 14.09.2017 № 07АП-7011/2017.

В-третьих, по правилам, закрепленным сейчас в Налоговом кодексе, факт неуплаты поставщиком налога (в нашем случае — НДС по сделке) не является достаточным основанием для признания вычета НДС неправомерным. Как, в частности, не является таким самостоятельным основанием подписание первички неустановленным (неуполномоченным) лицомп. 3 ст. 54.1 НК РФ.

Однако покупатель сможет отстоять вычет входного НДС, только если выполняются иные условия для признания налоговой выгоды обоснованнойпп. 1, 2 ст. 54.1 НК РФ:

•не должны быть искажены данные о хозяйственной операции и объектах налогообложения;

•основной целью сделки/операции не должна быть неуплата (неполная уплата) и/или зачет/возврат НДС или другого налога;

•обязательство по сделке/операции должно быть исполнено:

—или лицом, являющимся стороной договора, заключенного с налогоплательщиком;

—или лицом, которому обязательство по исполнению сделки/операции передано по договору или закону.

Внимание

Учтите, что даже если вы отстоите НДС-вычет на этапе камералки, но не сможете до конца убедить инспекцию в его правомерности, то велика вероятность включения вашей компании в план выездных налоговых проверок.

Также налоговая служба может передать информацию по крупным подозрительным операциям в МВД (отдел экономической безопасности) и даже провести вместе с правоохранительными органами совместную тематическую проверкуст. 36 НК РФ.

Проанализируйте имеющиеся у вас сведения и документы, репутацию контрагента, а также свою готовность к судебному разбирательству.

Если вы не захотите убирать НДС-вычеты при обнаружении налоговых разрывов, будьте готовы к тому, что инспекция будет с пристрастием проверятьст. 54.1 НК РФ; Письмо ФНС от 23.03.2017 № ЕД-5-9/547@:

•сначала — реальность сделки и документы на наличие нестыковок, ошибок, наличие физической возможности проведения заявленной операции и т. д.;

•потом — подконтрольность и взаимозависимость вашей компании и поставщика, наличие косвенных связей между руководителями и/или учредителями, замкнутых цепочек движения денег, наличие общего персонала, общего адреса, счетов в одном банке, общего IP-адреса и т. д.;

•если же доказательств подконтрольности не будет выявлено — вашу добросовестность по выбору конкретного проблемного контрагента. Если вы проявили должную осмотрительность и предоставили убедительные доказательства проведенной проверки контрагента, к вам не должно быть претензий — но только в случае, если не опровергается сам факт существования операции.

* * *

Даже если инспекция доначислит вам НДС по итогам камеральной проверки, вы вправе подать возражения (как это сделать, мы рассказывали в ![]() , 2018, № 16).

, 2018, № 16).

В случае когда, несмотря на ваши обоснованные возражения, инспекция все же вынесет решение, с которым ваша компания не будет согласна, придется обжаловать его. О том, как это сделать, мы рассказывали в ![]() , 2018, № 14.

, 2018, № 14.

В ![]() , 2018, № 24 мы расскажем, как проверяющие могут обнаружить сложные НДС-разрывы, чем это грозит и что можно предпринять.

, 2018, № 24 мы расскажем, как проверяющие могут обнаружить сложные НДС-разрывы, чем это грозит и что можно предпринять.