Злободневные вопросы о расчетах с работниками

Когда зарплата может быть меньше МРОТ

![]() Как составить трудовой договор с работниками управляющей компании — дворниками и уборщиками, если их зарплата зависит от площади убранной территории? И поскольку они работают неполный рабочий день, может ли их зарплата быть меньше МРОТ?

Как составить трудовой договор с работниками управляющей компании — дворниками и уборщиками, если их зарплата зависит от площади убранной территории? И поскольку они работают неполный рабочий день, может ли их зарплата быть меньше МРОТ?

— Вам следует прописать в трудовых договорах с такими работниками условие о сдельной оплате труда. При этом вы можете либо указать размер сдельных расценок (к примеру, за один дом или двор) и иных выплат (доплат, премий и т. п.) в самом трудовом договоре, либо сделать в нем отсылку на локальный нормативный акт об оплате труда или на коллективный договорстатьи 57, 135 ТК РФ.

Внимание

С 1 мая 2018 г. федеральный МРОТ будет установлен на уровне 11 163 руб.ст. 1 Закона от 07.03.2018 № 41-ФЗ И в эту величину не входят надбавки и районные коэффициенты, полагающиеся работникам-северянам, то есть эти суммы должны начисляться сверх МРОТп. 1 резолютивной части Постановления КС от 07.12.2017 № 38-П.

Что касается второго вопроса, то труд работников, которым установлено неполное рабочее время, оплачивается пропорционально отработанному времени или в зависимости от выполненного объема работст. 93 ТК РФ. И поскольку такие работники полностью не отрабатывают норму рабочего времени и не выполняют норму труда, то их зарплата может быть ниже федерального МРОТ либо минимальной зарплаты, установленной региональным соглашением, если таковое действует в конкретном субъекте РФстатьи 133, 133.1 ТК РФ.

Но в любом случае зарплата не должна быть меньше МРОТ (минимальной зарплаты), рассчитанного пропорционально отработанному времени. Допустим, что в вашем регионе не действует соглашение о минимальной зарплате и не применяются районные коэффициенты и надбавки. Тогда, если работник трудится 30 часов в неделю вместо 40, его зарплата за полный месяц должна быть не меньше 7116,75 руб. (9489 руб. / 40 ч х 30 ч)ст. 1 Закона от 19.06.2000 № 82-ФЗ.

Оклад повысили, а заплатили по-старому: исправляем ситуацию

![]() Работник был повышен в должности с увеличением оклада. Но по технической ошибке зарплата за месяц, когда работника повысили, была ему выплачена по предыдущей должности. Получается, что мы ему недоплатили. Можно ли оставшуюся сумму перечислить этому работнику ранее установленных в организации сроков выплаты зарплаты?

Работник был повышен в должности с увеличением оклада. Но по технической ошибке зарплата за месяц, когда работника повысили, была ему выплачена по предыдущей должности. Получается, что мы ему недоплатили. Можно ли оставшуюся сумму перечислить этому работнику ранее установленных в организации сроков выплаты зарплаты?

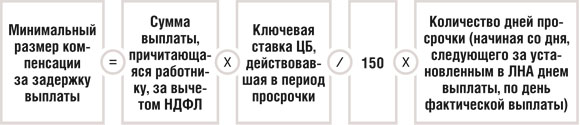

— Не только можно, но и нужно, и как можно скорее. Кроме того, работодатель должен начислить и выплатить работнику компенсацию за просрочку выплаты части зарплаты. Размер такой компенсации не может быть меньше суммы, рассчитываемой по формулест. 236 ТК РФ:

Траты на карту водителя увольняемый работник возмещать не должен

![]() Имеет ли право работодатель удержать из суммы окончательного расчета с увольняющимся сотрудником стоимость карты водителя?

Имеет ли право работодатель удержать из суммы окончательного расчета с увольняющимся сотрудником стоимость карты водителя?

— Нет, не имеет. Несмотря на то что карта водителя — персональнаяприложение № 2 к Требованиям к тахографам, утв. Приказом Минтранса от 13.02.2013 № 36, работодатель оформлял и оплачивал ее для своей деятельности, то есть в своих интересах. Ведь транспорт, предназначенный для пассажирских и грузовых перевозок, нельзя использовать без тахографа и без выполнения всех предъявляемых к нему требованийп. 1 ст. 20 Закона от 10.12.95 № 196-ФЗ. Таким образом, затраты на карту — это затраты работодателя, а не работника.

Вахтовый метод не отменяет доплату за работу ночью и в праздники

![]() Надо ли при вахтовом методе работы доплачивать работникам за ночные смены и работу в нерабочие праздничные дни?

Надо ли при вахтовом методе работы доплачивать работникам за ночные смены и работу в нерабочие праздничные дни?

— Да, надо. Тот факт, что за вахтовый метод работы выплачивается надбавкаст. 302 ТК РФ (ее размер в коммерческих организациях определяется локальным актом или коллективным договором), не исключает действие норм ТК о доплате за работу в ночное время и в выходные либо нерабочие праздничные дни.

Справка

За каждый час работы в ночное время (с 22.00 до 06.00) работнику полагается доплата в размере не менее 20% часовой тарифной ставки (оклада, рассчитанного за час работы)статьи 96, 154 ТК РФ; Постановление Правительства от 22.07.2008 № 554. А труд в нерабочие праздничные и выходные дни (по графику вахты) оплачивается в двойном размерест. 153 ТК РФ.

Зарплату надо выплачивать двумя частями, но не обязательно равными

![]() Одна наша сотрудница написала заявление о досрочной выдаче ей всей зарплаты в аванс по семейным обстоятельствам. Если мы пойдем ей навстречу, не будет ли в этом нарушения?

Одна наша сотрудница написала заявление о досрочной выдаче ей всей зарплаты в аванс по семейным обстоятельствам. Если мы пойдем ей навстречу, не будет ли в этом нарушения?

— Зарплата должна выплачиваться работнику не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным либо трудовым договоромст. 136 ТК РФ. То есть без разделения зарплаты на две части вам не обойтись. Иначе организацию могут оштрафовать за нарушение трудового законодательства на 30 000—50 000 руб.ч. 1 ст. 5.27 КоАП РФ

Но вы можете выдать сотруднице за первую половину месяца бо´льшую сумму зарплаты. В таком случае положение работника никак не ухудшается, поэтому претензий у трудинспекции быть не должно.

Но учтите, если женщина не отработает зарплату, выплаченную за еще не отработанное время, удержать неотработанную сумму можно будет только с ее согласияст. 137 ТК РФ.

Сотрудник работал в выходной меньше, чем потом отдыхал

![]() Если наш сотрудник отработал 4 часа в выходной день и впоследствии использовал в текущем месяце день отдыха (8 часов), то, как я понимаю, у него возникает четырехчасовая недоработка от установленной месячной нормы рабочего времени. Надо ли на эти 4 часа уменьшить ему зарплату?

Если наш сотрудник отработал 4 часа в выходной день и впоследствии использовал в текущем месяце день отдыха (8 часов), то, как я понимаю, у него возникает четырехчасовая недоработка от установленной месячной нормы рабочего времени. Надо ли на эти 4 часа уменьшить ему зарплату?

Внимание

Повышенная оплата за работу в выходной или праздничный день полагается только за фактически отработанные в такой день часыст. 153 ТК РФ. То есть компенсировать работнику, который трудился в выходной, затраты на дорогу до работы и с работы работодатель не должен, если это не предусмотрено в трудовом или коллективном договоре либо в ЛНА.

— Нет, не надо. Действительно, за работу в выходные и нерабочие праздничные дни работнику по его желанию может быть предоставлен другой день отдыхаст. 153 ТК РФ. При этом ему предоставляется не то количество часов, которое он отработал в выходной, а полный день отдыха — на это не раз обращала внимание Федеральная служба по труду и занятостиПисьма Роструда от 17.03.2010 № 731-6-1, от 03.07.2009 № 1936-6-1, от 31.10.2008 № 5917-ТЗ.

И согласно официальным разъяснениям и рекомендациям в описанной ситуации зарплата за месяц, в котором работник использовал день отдыха, должна быть выплачена ему в полном размереПисьма Минтруда от 11.03.2013 № 14-2/3019144-1157; Роструда от 18.02.2013 № ПГ/992-6-1; разд. 5 Рекомендаций Роструда, утв. Протоколом № 1 от 02.06.2014.

Вычет на ребенка применяется не только к зарплате

![]() Надо ли применять детский вычет к таким доходам, как плата физлицу за аренду его транспорта, вознаграждение по договору подряда, а также премия к 8 Марта сотруднице, которая в данный момент находится в отпуске по уходу за ребенком?

Надо ли применять детский вычет к таким доходам, как плата физлицу за аренду его транспорта, вознаграждение по договору подряда, а также премия к 8 Марта сотруднице, которая в данный момент находится в отпуске по уходу за ребенком?

— Конечно, надо. Ведь стандартный вычет на ребенка предоставляется при определении налоговой базы по доходам, облагаемым НДФЛ по ставке 13%п. 1 ст. 218, п. 3 ст. 210 НК РФ. А названные вами доходы облагаются именно по этой ставкеп. 1 ст. 224 НК РФ.

Напомним, что детский вычет предоставляется только по заявлению физлица при представлении им документов, подтверждающих право на вычетп. 3 ст. 218 НК РФ. Вычет действует до месяца, в котором доход, исчисленный нарастающим итогом с начала года, превысит 350 000 руб.подп. 4 п. 1 ст. 218 НК РФ

Детский вычет надо учитывать при каждой выплате дохода

![]() В ситуациях, когда сотруднику в середине месяца выплачивается премия, выдаются отпускные за несколько дней отпуска (например, с 12-го по 18-е число) либо оплачивается больничный, можно ли применить детский вычет при окончательном расчете за месяц?

В ситуациях, когда сотруднику в середине месяца выплачивается премия, выдаются отпускные за несколько дней отпуска (например, с 12-го по 18-е число) либо оплачивается больничный, можно ли применить детский вычет при окончательном расчете за месяц?

По ночам работают не только дежурные врачи и работники сферы транспорта, но и, к примеру, сотрудники обсерватории. И всем им положена доплата

— НДФЛ по ставке 13% исчисляется нарастающим итогом с начала года на каждую дату получения дохода физлицом с зачетом ранее удержанных в текущем году сумм налогап. 3 ст. 226 НК РФ. Дата получения дохода в виде премии, отпускных, пособия по больничному — день выплаты денегподп. 1 п. 1 ст. 223 НК РФ. Исчисляя НДФЛ, вы берете налоговую базу, уменьшенную на вычеты, и умножаете на ставку налогап. 1 ст. 225 НК РФ.

Стандартный вычет на детей предоставляется за каждый месяц налогового периодаподп. 4 п. 1 ст. 218 НК РФ. Таким образом, как только месяц начался, у работника уже есть право на вычет и при первой же выплате дохода в этом месяце вы как налоговый агент должны исчислить НДФЛ с учетом вычетаПисьмо Минфина от 15.11.2011 № 03-04-06/8-306.

Конечно, может получиться так, что следующий доход этого же месяца приведет к превышению лимита в 350 000 руб. и работник утратит право на вычет за этот месяц. Тогда нужно будет доначислить НДФЛ и удержать его из ближайшей выплаты.

Детский вычет для вновь принятого сотрудника

![]() Сотрудница принята на работу в марте 2018 г., а заявление на детский вычет написала в апреле. Правильно я понимаю, что вычет надо применить с начала года (1400 руб. х 4)? Имеет ли значение, были ли у нее доходы в январе и в феврале 2018 г.?

Сотрудница принята на работу в марте 2018 г., а заявление на детский вычет написала в апреле. Правильно я понимаю, что вычет надо применить с начала года (1400 руб. х 4)? Имеет ли значение, были ли у нее доходы в январе и в феврале 2018 г.?

— Нет, вы понимаете неправильно. Тем сотрудникам, которые работают у налогового агента не с начала года, стандартные вычеты, в том числе и на ребенка, предоставляются с месяца поступления на работуПисьмо Минфина от 27.02.2013 № 03-04-05/8-154. То есть вашей сотруднице положен вычет с марта.

Что касается наличия либо отсутствия у нее налогооблагаемых доходов за те месяцы текущего года, когда сотрудница еще у вас не работала (январь — февраль), то вам нужны эти сведения для того, чтобы определить ее право на НДФЛ-вычет. А именно — не превышен ли 350-тысячный лимитподп. 4 п. 1 ст. 218 НК РФ. Поэтому попросите у новой сотрудницы справку 2-НДФЛ, выданную предыдущим работодателемп. 3 ст. 218 НК РФ, а если она не может предоставить справку, то возьмите с работницы заявление об отсутствии у нее доходов в текущем году.

Внимание

Вычет на ребенка предоставляется за каждый месяц календарного года, включая те месяцы, в которых у работника не было доходов, облагаемых по ставке 13%подп. 4 п. 1 ст. 218 НК РФ; Письма ФНС от 29.05.2015 № БС-19-11/112; Минфина от 22.10.2014 № 03-04-06/53186 (п. 2). Например, он был в неоплачиваемом отпуске. В этом случае вычет будет предоставлен в месяце, в котором появится облагаемый доход, нарастающим итогом с начала года.