Обновленная декларация по налогу на прибыль

Первое использование новой формы

Декларацию по налогу на прибыль за 2016 г. надо сдавать уже по новой форме. Сделать это нужно не позднее 28.03.2017п. 4 ст. 289 НК РФ.

Отчитываться за периоды 2017 г. также надо по новой формеПисьмо ФНС от 21.12.2016 № СД-4-3/24514. Это значит, чтоп. 3 ст. 289 НК РФ:

•организациям, которые платят авансовые платежи по налогу исходя из фактической прибыли, надо сдать декларацию по новой форме уже за январь 2017 г. Срок ее подачи — не позднее 28.02.2017;

•остальным организациям надо отчитаться по новой форме за I квартал 2017 г. не позднее 28.04.2017.

Новые строки для торгового сбора

В листе 02 «Расчет налога» добавили строки 265—267, предназначенные для отражения сумм торгового сбора, уплачиваемого в Москвеп. 10 ст. 286 НК РФ. Соответственно, налог на прибыль можно уменьшить только в части, зачисляемой в бюджет Москвы. Налог, подлежащий уплате в бюджет другого региона, не может быть уменьшен на сумму «московского» торгового сбора.

Форму декларации по налогу на прибыль в электронном виде можно найти:

При составлении декларации за 2016 г. по строке 265 надо указать сумму торгового сбора, уплаченную в 2016 г.п. 5.9.1 Порядка, утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/572@ (далее — Порядок) Также в эту строку можно включить суммы торгового сбора, уплаченные за 2016 г. в начале 2017 г. до даты перечисления в бюджет налога на прибыль.

Суммы сбора, перечисленные в 2017 г. после уплаты годового налога на прибыль (даже если сам торговый сбор относится к 2016 г.), нельзя учитывать при заполнении «прибыльной» декларации за 2016 г.

А при составлении декларации за первый отчетный период 2017 г. (январь или I квартал) по строке 265 надо указать сумму торгового сбора, уплаченную начиная с 01.01.2017 до даты уплаты аванса по налогу на прибыль за январь или I квартал.

| Сумма торгового сбора, фактически уплаченная в бюджет субъекта Российской Федерации с начала налогового периода | 265 | |

| Сумма торгового сбора, на которую уменьшены авансовые платежи в бюджет субъекта Российской Федерации за предыдущий отчетный период | 266 | |

| Сумма торгового сбора, на которую уменьшены исчисленные авансовые платежи (налог) в бюджет субъекта Российской Федерации за отчетный (налоговый) период | 267 | • если сумма сбора из строки 265 < суммы по строке 200, то в строку 267 переносится показатель из строки 267; • если сумма сбора из строки 265 > суммы по строке 200, то в строку 267 переносится показатель из строки 200 |

Внимание

В случае когда организация уменьшает платеж в региональный бюджет на сумму налога, уплаченного за пределами России (строка 260), общая сумма такого зачитываемого налога и торгового сбора не должна быть больше суммы, отраженной по строке 200.

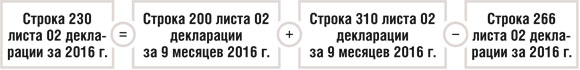

Изменения в порядке заполнения строки 230 листа 02

При заполнении декларации за 2016 г. в строке 230 листа 02 указывается сумма начисленных авансовых платежей в бюджет субъекта РФ за 9 месяцев (11 месяцев — при уплате авансов исходя из фактической прибыли), уменьшенная на сумму уплаченного торгового сборап. 5.8 Порядка.

Ситуация 1. Организация уплачивает исключительно квартальные авансовые платежи по налогу на прибыль.

Ситуация 2. Организация уплачивает как ежемесячные авансы в течение квартала, так и квартальные авансы.

Ситуация 3. Организация уплачивает ежемесячные авансовые платежи исходя из фактической прибыли.

Уменьшение «прибыльных» платежей на торговый сбор у ОП

В приложении № 5 к листу 02 появились три строки для отражения сумм торгового сбора (строки 095—097), по сути и названию аналогичные рассмотренным строкам 265—267 листа 02.

Если у организации есть несколько обособленных подразделений в Москве, по месту нахождения которых уплачиваются «прибыльные» платежи, то сумму уплаченного торгового сбора надо по собственному усмотрению распределить между этими подразделениями. И соответственно, отразить эти суммы в разных приложениях № 5 к листу 02 декларации. При этом сумма торгового сбора, уменьшающая авансовые платежи или налог на прибыль по конкретному подразделению (строки 090 и 097), не должна быть больше суммы регионального налога, отраженной по строке 070 «Сумма налога» по тому же подразделению.

Изменения в учете убытков прошлых лет

С 1 января 2017 г. изменились общие правила учета убытков прошлых лет. Во-первых, база за текущий отчетный (налоговый) период не может быть уменьшена на сумму убытков более чем на 50%. Во-вторых, переносить убыток на будущее можно без ограничения по количеству лет. Новые правила действуют только в отношении убытков, полученных за периоды, начинающиеся с 01.01.2007ст. 283 НК РФ; п. 16 ст. 13 Закона от 30.11.2016 № 401-ФЗ.

Однако в новой форме декларации приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» не изменилось. А в Порядке заполнения новой формы декларации ничего не говорится о 50%-м ограничении.

ФНС уже разъяснила, что при заполнении новой формы декларации начиная с первого отчетного периода 2017 г. ориентироваться надо на новые нормы НК. То есть, к примеру, в приложении № 4 к листу 02 показатель по строке 150 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период — всего» не может быть больше 50% показателя по строке 140 «Налоговая база за отчетный (налоговый) период»Письмо ФНС от 09.01.2017 № СД-4-3/61@.

Отражение убытков в декларации по прибыли за 2016 г.

| НОВОСЕЛОВ Константин Викторович Государственный советник РФ 2 класса, к. э. н. |

— Разъяснения ФНС от 09.01.2017 № СД-4-3/61@ по вопросу заполнения новой формы декларации по налогу на прибыль не относятся к случаю заполнения такой декларации за 2016 г. Ведь порядок учета убытков прошлых налоговых периодов меняется только начиная с первого отчетного периода 2017 г.

Таким образом, при определении суммы убытка, которую можно учесть в уменьшение налоговой базы за 2016 г., не нужно учитывать ограничение в размере 50% от такой базы.

Как видим, все логично: декларацию за 2016 г. надо составлять по правилам 2016 г., а декларацию за первый отчетный период 2017 г. и далее — по правилам, действующим начиная с 01.01.2017.

Другие изменения

1. В названии строки 091 раздела А «Расчет налога с доходов в виде дивидендов» листа 03 теперь указана актуальная ставка налога на прибыль с дивидендов, используемая для исчисления налога по российским организациям (13%, а не 9%, как было в старой форме). Также в этом разделе больше нет строки 060, по которой ранее отражались дивиденды получателям, статус которых не установлен.

2. В разделе Б «Расчет налога с доходов в виде процентов по государственным и муниципальным ценным бумагам» листа 03 уточнены коды видов дохода — в соответствующем поле проставляется:

•код «1», если доходы облагаются по ставке, предусмотренной подп. 1 п. 4 ст. 284 Налогового кодекса (то есть по ставке 15%);

•код «2», если доходы облагаются по ставке, предусмотренной подп. 2 п. 4 ст. 284 НК РФ (то есть по ставке 9%). К примеру, такой код надо поставить для декларации доходов в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее 3 лет до 01.01.2007подп. 2 п. 4 ст. 284 НК РФ.

3. В приложении 5 к листу 02, которое заполняется при наличии обособленных подразделений, появилась справочная строка 051 для отражения базы, с которой налог, поступающий в региональный бюджет, рассчитывается по пониженной ставке.

4. В листе 02 «Расчет налога» появились строки 350 и 351, предназначенные для участников региональных инвестиционных проектов, исчисляющих налог по пониженным ставкамподп. 2 п. 2, подп. 2 п. 3 ст. 284.3 НК РФ; п. 5.12 Порядка. По строке 350 они указывают объем капвложений, связанных с реализацией инвестиционного проектап. 8 ст. 284.3 НК РФ. А по строке 351 отражается разница между суммами налога, рассчитанными по общей и пониженной ставке.

5. В приложении 6б «Доходы и расходы участников консолидированной группы...» к листу 02 — новая строка 062, в которой участники консолидированной группы показывают корректировки ошибок прошлых лет, приведшие к излишней уплате налога.

6. Появился новый лист 08 «Доходы и расходы налогоплательщика, осуществляющего самостоятельную (симметричную, обратную) корректировку». Он нужен только при заполнении годовой декларации в случае, если организация делает корректировку по правилам ст. 105.18 НК РФ. К примеру, когда компания занизила налог из-за нерыночных цен в сделках с зависимыми контрагентами.

7. Изменились штрихкоды на листах декларации.

Внимание

Заполняя «прибыльную» декларацию за 2016 г., учтите, что суммы налога на прибыль, подлежащие уплате в разные бюджеты, должны рассчитываться по ставкам 2016 г.:

•в федеральный бюджет — по ставке 2%;

•в региональный бюджет — по ставке 18% (если у организации нет права на пониженную ставку).

А при заполнении декларации за отчетные периоды 2017 г. надо применять уже новые ставки налога: соответственно 3 и 17%.

* * *

Если у вас нет торгового сбора, на который вы можете уменьшить региональный налог на прибыль, и у вас нет специфических операций, то заполнение декларации по новой форме будет для вас таким же, как раньше. Но учтите, что если вы сдадите декларацию по старой форме, то инспекция может отказать в ее приеме и/или оштрафовать за ее непредставлениеПисьмо Минфина от 07.11.2008 № 03-02-07/1-456.