ЕНВД + УСНО: делим общие расходы

Разрабатываем методику раздельного учета

При совмещении упрощенки с «вмененной» деятельностью приходится вести раздельный учет. Делить нужно не только доходы, но и расход

В этой статье мы будем пользоваться, в частности, и разъяснениями Минфина, которые предназначены для организации раздельного учета при совмещении ЕНВД и общего режима. Их можно использовать по аналогии, когда она уместна для раздельного учета при совмещении ЕНВД и упрощенки.

«Подоходный» принцип распределения общих расходов

Любая методика распределения расходов, которые нельзя исходя из каких-либо физических критериев отнести к тому или иному виду деятельности, должна базироваться на «доходной» пропорции.

То есть расходы вы должны распределять пропорционально долям доходов от каждого вида деятельности в общем объеме доходо

1. Определение части общих расходов, относящихся к «упрощенной» деятельности.

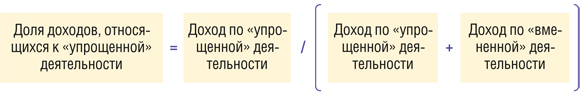

ШАГ 1. Определяем долю «упрощенных» доходов.

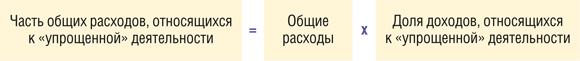

ШАГ 2. Из общих расходов вычленяем часть, относящуюся к упрощенке.

Если объект налогообложения при УСНО — «доходы», то распределять все расходы для целей налогообложения не требуется. Главное — распределить общие страховые взносы и пособия, выплачиваемые за счет работодателя.

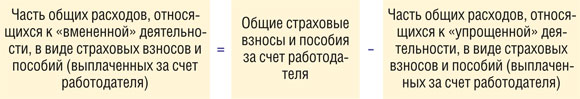

2. Определение части общих расходов, относящихся к «вмененной» деятельности.

Для этого можно воспользоваться той же схемой, что и при вычленении части «упрощенных» расходов, которую мы привели выше. Но можно поступить проще.

Поскольку на вмененке расходы вообще не имеют значения, а важны лишь страховые взносы и пособия, покажем, как их найти, воспользовавшись всего одной формулой.

А теперь давайте ответим на несколько вопросов.

ВОПРОС 1. Какие виды доходов учитываем?

В Налоговом кодексе не уточняется, какие именно доходы надо брать при расчете пропорции для распределения общих расходов: исключительно выручку от реализации или все доходы, которые учитываются для целей налогообложения при применении упрощенк

Налоговая служба и Минфин рекомендуют учитывать только выручку. А прочие (внереализационные) доходы запрещают учитывать при расчете пропорци

Однако такой подход не выгоден при «доходно-расходной» УСНО, ведь чем больше «упрощенных» доходов будет взято для расчета пропорции, тем больше расходов будет отнесено к «упрощенной» деятельности и тем меньше будет налог.

Так что если вы готовы отстаивать свою правоту в судах, берите не только выручку, но и иные доходы, учитываемые при налогообложении по правилам упрощенки.

Здесь надо сказать, что в аналогичной ситуации — при совмещении ЕНВД и общего режима — суды стоят на стороне налогоплательщико

А вот доходы, не подлежащие налогообложению (они перечислены в ст. 251 НК РФ), при расчете пропорции вообще не надо учитывать, какой бы методики вы ни придерживалис

ВОПРОС 2. По какому методу рассчитываем сумму доходов?

Чтобы получить пропорцию, нужно также определиться, откуда вы будете брать данные для нее. Если вы ведете бухучет по кассовому методу, все просто: тогда бухучетные доходы по «упрощенной» деятельности будут совпадать с такими доходами в налоговом учете. Доходы по «вмененной» деятельности в бухучете будут также рассчитаны кассовым методом. И не возникнет никаких сложностей: методика определения доходов будет единой.

Если же бухгалтерский учет вы ведете по методу начисления, проще вмененные доходы определять по бухучетным данным, к примеру открыть к субсчету

- <или>из бухгалтерского учета (рассчитанную по методу начисления) — при этом показатели, участвующие в расчете пропорции, будут сопоставим

ыПисьмо Минфина от 29.09.2009 № 03-11-06/3/239; - <или>из налогового учета. Но тогда и вмененные доходы, взятые из бухгалтерского учета, нужно будет для сопоставимости пересчитать по кассовому метод

уПисьма Минфина от 28.04.2010 № 03-11-11/121, от 23.11.2009 № 03-11-06/3/271 (п. 1). В «кассовые» вмененные доходы, как правило, попадают только суммы оплаченной выручки, то есть отраженные в текущем периоде по дебету счетов учета денежных средств (51, 52, 50 и т. д.).

Для каждого из предложенных вариантов есть разрешительное письмо Минфина. Так что дело за вами. Выбранный вариант надо закрепить в вашей учетной политике или ином внутреннем документ

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Порядок ведения раздельного учета при совмещении налогоплательщиками УСНО и ЕНВД Налоговым кодексом не установлен. Основное требование — чтобы при невозможности разделения расходов при расчете налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределялись пропорционально долям доходов в общем объеме доходов, полученных при применении специальных налоговых режимов.

Налогоплательщики самостоятельно разрабатывают и утверждают порядок ведения раздельного учета.

При этом применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

Разработанный порядок ведения раздельного учета должен быть закреплен в приказе об учетной политике или в локальном документе, утвержденном приказом по организации (приказом индивидуального предпринимателя), либо нескольких документах, которые в совокупности будут содержать все правила, касающиеся порядка ведения организацией раздельного учет

а”.

Если по «вмененной» деятельности вы получаете исключительно наличную выручку (либо работаете на условиях предоплаты), то бухгалтерский учет при совмещении УСНО и ЕНВД проще вести по кассовому методу. Так вы облегчите себе работу по подсчету как вмененных доходов, так и расходов.

ВОПРОС 3. За какой период учитываем доходы?

Поскольку налоговая база по «упрощенному» налогу считается нарастающим итогом с начала года, логично, что и при расчете пропорции доходы надо также брать с начала года. А чтобы показатели были сопоставимы, по такому же принципу надо определять и сумму вмененных доходов. Согласен с таким подходом и Минфи

Если же «вмененная» деятельность велась не с начала года, то при расчете пропорции разумно брать только те доходы, которые возникли начиная с момента появления такой деятельности. Именно так рекомендует делать Минфин при распределении общих расходов между «вмененной» деятельностью и деятельностью, находящейся на общем режим

Некоторым организациям удобнее определять пропорцию, ориентируясь на ежеквартальные доходы. Это не противоречит Налоговому кодексу (поскольку в нем нет какой-либо четкой методики).

Как рассчитать сумму распределяемых расходов

Распределяемая сумма общих расходов должна быть рассчитана по тем же принципам, по которым вы определяли доходы (ведь расходы должны быть сопоставимы с доходами).

К примеру, если доходы вы при определении пропорции учитывали по кассовому методу нарастающим итогом с начала года, то и расходы берите тоже по кассовому методу и за тот же период. Если же при распределении вы решили учитывать только те доходы, которые относятся к последнему кварталу, и по методу начисления, так же считайте и распределяемые расходы.

Удобнее всего использовать кассовый метод. Причин несколько:

- упрощенцы ведут налоговый учет по кассовому методу. Значит, если распределять расходы, взятые по методу начисления, потребуется дополнительный регистр для отслеживания оплаты части общих расходов, распределенных на «упрощенную» деятельност

ьподп. 7 п. 1 ст. 346.16 НК РФ. Причем это касается как «доходно-расходной», так и «доходной» упрощенки, ведь сумму налога можно уменьшить только на реально уплаченные страховые взносып. 3.1 ст. 346.21 НК РФ; - ЕНВД также можно уменьшить только на уплаченные страховые взносы и пособия, выплаченные за счет средств работодателя (не более чем на 50% от суммы начисленного налога

)п. 2.1 ст. 346.32 НК РФ. Причем не имеет значения, за какой период такие взносы начисленыПисьмо Минфина от 29.03.2013 № 03-11-09/10035 (вопрос 1).

Следовательно, если распределить между разными видами деятельности расходы, сумма которых взята по методу начисления, потребуются дополнительные усилия для отслеживания их оплаты.

Учитывая данные особенности, при совмещении УСНО и ЕНВД проще не только распределять доходы и расходы, учтенные по кассовому методу, но и вести весь бухучет «по кассе».

Чтобы было легче считать, на какую сумму страховых взносов и пособий можно уменьшить ЕНВД, эти расходы лучше учитывать в бухучете на отдельных субсчетах.

Пример. Раздельный учет общих расходов при совмещении упрощенки и вмененки

/ условие / ООО «Альфа» занимается двумя видами деятельности: оптовой торговлей (переведенной на «доходно-расходную» упрощенку) и розничной торговлей (облагаемой ЕНВД).

I. В учетной политике закреплено:

Организация ведет раздельный учет расходов, относящихся к деятельности, облагаемой ЕНВД, и деятельности, облагаемой налогом при УСНО, в следующем порядке:

1. Бухгалтерский учет доходов и расходов ведется организацией по кассовому методу:

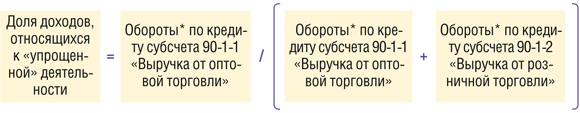

- доходы от оптовой торговли, облагаемой налогом при применении упрощенной системы налогообложения, учитываются на субсчете

90-1-1 «Выручка от оптовой торговли»; - доходы от розничной торговли, переведенной на ЕНВД, учитываются на субсчете

90-1-2 «Выручка от розничной торговли».

Аналогичные субсчета заведены к счету 44 «Расходы на продажу», субсчет

Расходы, которые нельзя четко отнести к оптовой или розничной торговле, отражаются на субсчете

— субсчет

— субсчет

— субсчет

2. Общие расходы, учитываемые на субсчетах, открытых к субсчету

2.1. Доля доходов от «упрощенной» деятельности определяется по формуле:

* Все обороты по счетам берутся нарастающим итогом с начала года.

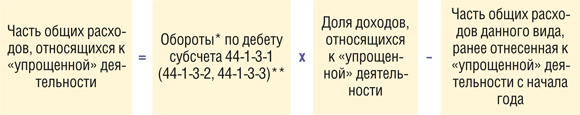

2.2. На субсчет

* Все обороты по счетам берутся нарастающим итогом с начала года.

** Суммы, сформированные на каждом из субсчетов к субсчету

2.3. Остатки на субсчетах

II. По данным на 31.03.2014 обороты, рассчитанные нарастающим итогом с начала года, составили:

- по кредиту субсчета

90-1-1 — 600 000 руб.; - по кредиту субсчета

90-1-2 — 250 000 руб.; - по дебету субсчета

44-1-3-1 — 30 000 руб.; - по дебету субсчета

44-1-3-2 — 10 000 руб.; - по дебету субсчета

44-1-3-3 — 100 000 руб.

/ решение / 31.03.2014 распределяем общие расходы, собранные на субсчетах к субсчету

Доля доходов, относящихся к «упрощенной» деятельности, составила 0,705, или 70,5% (600 000 руб. / (600 000 руб. + 250 000 руб.)).

1. С субсчета

- на субсчет

44-1-1 — 21 150 руб. (30 000 руб. х 0,705); - на субсчет

44-1-2 — 8850 руб. (30 000 руб. – 21 150 руб.).

2. С субсчета

- на субсчет

44-1-1 — 7050 руб. (10 000 руб. х 0,705); - на субсчет

44-1-2 — 2950 руб. (10 000 руб. – 7050 руб.).

3. С субсчета

- на субсчет

44-1-1 — 70 500 руб. (100 000 руб. х 0,705 – 0 руб.); - на субсчет

44-1-2 — 29 500 руб. (100 000 руб. – 70 500 руб.).

При «доходно-расходной» упрощенке в составе расходов организации будет учтена часть общих расходов в сумме 98 700 руб. (21 150 руб. + 7050 руб. + 70 500 руб.).

ЕНВД за I квартал можно уменьшить на часть общих страховых взносов и пособий в сумме 11 800 руб. (8850 руб. + 2950 руб.).

Однако надо учитывать, что общая сумма всех страховых взносов и пособий, относящихся к «вмененной» деятельности, может уменьшить ЕНВД максимум на 50% от суммы начисленного «вмененного» налог

***

Как видим, все в руках бухгалтера. А чтобы раздельный налоговый учет расходов был проще, задумайтесь, может, стоит вести бухгалтерский учет по кассовому методу.