Чем чреваты расхождения в декларациях и бухучете

Как налоговики сравнивают данные деклараций и бухотчетности и доначисляют налоги на основании расхождений

Близится крайний срок подачи годовой бухгалтерской и налоговой отчетности за 2013 г. А потом у налоговиков появится возможность сверить ваши декларации с бухучетом. Если в ходе проверок обнаружатся расхождения между показателями деклараций и данными бухгалтерского учета, то инспекторы могут вами заинтересоваться. Причем претензии могут возникнуть как при камеральной проверке, так и при выездной.

Как подготовить пояснения, запрошенные по декларации камеральщиками, и стоит ли оспаривать решение по выездной проверке, если ревизоры доначислили налоги, основываясь исключительно на расхождениях в декларациях и бухучете, мы расскажем в этой статье.

«Ваша декларация полна противоречий...»

Проводя камералку, налоговики не только смотрят, согласуются ли цифры в самих декларациях, но и сопоставляют отраженные в них показатели с данными бухгалтерской отчетности. А данные деклараций по прибыли сравнивают с отчетами по НДС. Расскажем, что нужно проверить, дабы ваша декларация сразу не вызвала у проверяющих нездоровый интерес.

Внимание: ошибка в отчетности

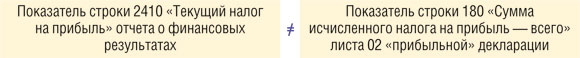

Какой бы способ определения суммы текущего налога на прибыль вы ни избрали, показатели этих строк должны совпадат

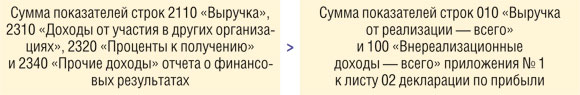

Почему бухгалтерские доходы больше налоговых?

Когда налоговая выручка больше бухгалтерской — это не страшно. А вот если выручка по данным бухучета намного больше, чем налоговая, проверяющие заподозрят, что «прибыльная» база занижена. Часто такие расхождения объясняются различиями в признании доходов для целей бухгалтерского и налогового учета. Например, в бухучете доходы от долевого участия в других организациях признаются на дату вынесения общим собранием акционеров (участников) компании-эмитента решения о выплате дивидендо

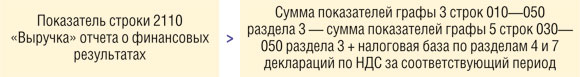

Не занижена ли база по НДС?

Налоговики считают, что бухгалтерская выручка должна быть меньше суммы показателей выручки из деклараций по НДС (без учета самого налога и полученных авансов) за аналогичный период или равна ей. Сюда же иногда плюсуют и прочие доходы (строка 2340 отчета о финансовых результатах), ведь там тоже может сидеть база по НДС (например, поступления от аренды).

Конечно, это не всегда верно. Так, в отчете о финансовых результатах в составе прочих доходов может быть отражена вся сумма страхового возмещения, полученного от страховой компании, или же сумма превышения возмещения над суммой потерь от страхового случа

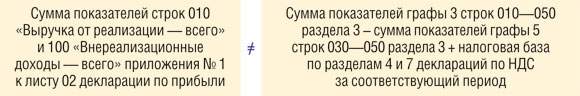

Почему выручка в «прибыльной» декларации ≠ «НДС-выручке»?

Налоговики сравнят с «прибыльными» доходами выручку нетто, отраженную в декларациях по НДС за четыре квартала отчетного года (суммы, облагаемые по ставкам 0%, 10%, 18% и необлагаемые, из раздела 7 декларации). Расхождения между оборотами по этим декларациям бывают почти всегда. Например, доходы в виде курсовых и суммовых разниц, дивиденды учитываются для целей налогообложения прибыл

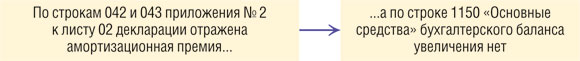

Амортизационную премию применяли, а ОС не прибавилось

Соотнести показатели этих строк напрямую, конечно же, нельзя. И как признак возможного правонарушения такое приближение довольно-таки грубовато. Ведь, помимо остаточной стоимости ОС по счету 01 «Основные средства», показатель строки 1150 формируют еще и дебетовые сальдо по счетам 08 «Вложения во внеоборотные активы» и 07 «Оборудование к установке». Тем не менее иногда такое сравнение используют при проверках. Потому что если вы списали амортизационную премию в налоговом учет

Почему налоговые расходы больше, чем бухгалтерские?

Это всегда настораживает проверяющих. Логику инспекторов можно понять: многие затраты, признаваемые в бухучете, для целей налогообложения не учитываются, поэтому больше вероятность, что бухгалтерские расходы превысят налоговые, а не наоборот. Тем не менее в отдельных отчетных периодах налоговые расходы могут превышать бухгалтерские. Например, при применении амортизационной премии по приобретенным ОС. И порядок начисления амортизации в бухгалтерском и налоговом учете может быть различным.

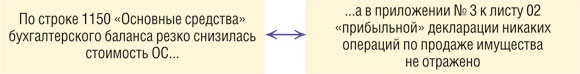

Куда подевались основные средства?

Такая ситуация наверняка заинтересует налоговиков. Они сверя

Проверьте контрольные соотношения

Часть описанных выше сравнений с некоторыми изменениями проверяется программно — после ввода деклараций в систему электронной обработки данных налоговых органов. Делается это при помощи контрольных соотношений (КС), разработанных ФНС для каждой формы налоговой отчетности. Налоговики рассекретили их относительно недавн

Результат проверки

При выявлении описанных выше расхождений в ходе камералки налоговики, скорее всего, потребуют представления пояснений или внесения изменений в деклараци

Если вы проигнорируете требование налоговиков и пояснения не представите, это может стать одной из причин назначения выездной проверки. Об этом сказано в п. 9 Общедоступных критериев оценки рисков для налогоплательщико

Основываясь на суммах расхождений, налоговики в рамках предпроверочного анализа рассчитают предполагаемые суммы доначислений по результатам выездной проверки. По итогам камералки нарушение посчитают доказанным и начнут составлять акт. Так что пояснения нужно подготовить в любом случае, если вы не хотите сразу попасть на доначисления. А если вы видите, что в декларации действительно допущена ошибка, то в ответ на сообщение налоговиков с требованием представления пояснений лучше оперативно сдать уточненку. Такой вариант «пояснений» прямо предусмотрен законо

Иногда за отсутствие пояснений налоговики пытаются штрафовать по п. 1 ст. 126 НК РФ. Это, конечно, неправильно: сообщение с требованием представить пояснения — это процессуальный документ, принимаемый в рамках камеральной проверки декларации. Он даже не может обжаловаться в судебном порядке, так как не влечет возникновения у налогоплательщика каких-либо прав или обязанностей (например, по представлению документов), установленных законо

Готовим пояснения

Получив сообщение с требованием о представлении пояснени

Вот образец пояснений.

ИФНС России № 20 по г. Москве

от ООО «Авто-М», ИНН 7720543286

КПП 772001001, ОГРН 1097796791459

Тел.:

Контактное лицо:

гл. бухгалтер Л.В. Шепелева

Пояснения о причинах расхождений между данными отчета о финансовых результатах и показателями деклараций по НДС

На ваше сообщение от 17.03.2014 № 1456 с требованием представить пояснения сообщаем следующее.

Расхождения между суммой показателей строк

В соответствии с п. 7 ст. 346.26 НК РФ компания ведет раздельный учет доходов и расходов по деятельности, облагаемой по общему режиму и по системе налогообложения в виде ЕНВД. В силу положений п. 4 ст. 346.26 НК РФ реализация услуг в рамках деятельности, переведенной на ЕНВД, не облагается налогом на добавленную стоимость. Поэтому выручка в сумме 1 345 423 руб., полученная за оказанные услуги по ремонту и техобслуживанию ТС, не включена в налоговую базу по НДС и не отражена в декларации по налогу на прибыль за IV квартал 2013 г.

Приложение: копия уведомления о постановке на учет в качестве плательщика ЕНВД в ИФНС по г. Балашихе Московской области — на 1 листе.

| | |

20 марта 2014 г.

Представлять ли с пояснениями какие-либо первичные документы или выписки из учетных регистров, решать вам. По общему правилу требовать при камеральной проверке первичные документы проверяющие не могу

- уточненки «на уменьшение» по любому налогу, поданной по истечении 2 лет со дня, установленного для подачи первичной декларации;

- при проверке первичной декларации, в которой заявлена сумма убытк

ап. 8.3 ст. 88 НК РФ.

Однако судьи ВАС считают, что налоговики могут истребовать первичные документы, подтверждающие достоверность данных декларации, если эти данные не соответствуют сведениям, имеющимся у инспекци

ВЫВОД

Так что, если налоговики не только хотят пояснений, но еще и выставляют вам требование о представлении документов, подтверждающих достоверность данных декларирования, возможно, лучше дать то, что они просят, чем потом оспаривать доначисления по проверкам. Не забывайте, что налоговики всегда могут оштрафовать вас на 200 руб. за каждый не представленный по требованию докумен

С 1 января 2015 г. проверяющие смогут требовать первичку при проверке деклараций по НДС, данные которых противоречат данным отчетности, поданной контрагентами компани

Далее возможны варианты. Если налоговиков удовлетворят ваши пояснения, камеральная проверка на этом завершится. Если нет — последует составление акта с доначислениями и вам останется только готовить возражения на акт или впоследствии обжаловать вынесенное по итогам проверки решение.

Если расхождения обнаружены в ходе выездной проверки

В принципе, проверяющие сравнивают показатели деклараций и бухучета и на выездных проверках, только выбор средств и методов контроля у них здесь гораздо шире. В частности, они могут сразу проверить свои подозрения, обратившись к первичной документации. Ведь результатом расхождений может быть как недоплата налогов в бюджет, так и просто нарушение правил учета, что, как известно, само по себе не является основанием для доначислений. Но если ревизоры при проверке найдут первичную документацию, свидетельствующую о том, что вы не включили в «прибыльную» декларацию доходы по состоявшимся сделкам или включили в НДС-вычет суммы ничем не подтвержденного входного налога, то суд, безусловно, будет на их сторон

Иногда в акте отражают и непроверенные «нарушения». Так бывает, когда налоговики ограничиваются лишь сопоставлением данных декларации и регистров бухучета, не обращаясь к первичке, или проверяют первичные документы выборочно, ссылаясь на большой документооборот в компании. В таком случае есть вполне реальный шанс оспорить доначисления если не в вышестоящем налоговом органе, то хотя бы в суде. Приведем примеры судебных решений, в которых «ленивых» инспекторов компаниям удалось оставить с носом. Если вы оказались в похожей ситуации, оспаривать доначисления, конечно, стоит.

Так, в одном случае налоговики доначислили налог на прибыль на сумму расхождений между выручкой в оборотно-сальдовых ведомостях по счетам 90 «Продажи» и 91 «Прочие доходы и расходы» и величиной дохода, отраженного в «прибыльной» декларации за тот же период. Суд, установив, что в ходе проверки не исследовались первичные документы, решение инспекции отмени

Недостаточно найти расхождения между декларациями по прибыли и регистрами бухучета, чтобы исключить затраты из состава налоговых расходов компании как не подтвержденные документально. По мнению суда, инспекция таким образом лишила компанию возможности заявить возражения по существу доначислений и представить конкретные документы в подтверждение совершения хозяйственных операций. Организация доказала, что налоговики не истребовали первичку, подтверждающую расходы, а значит, и не могли установить действительную сумму затрат в проверяемом период

Сопоставлять показатели деклараций по НДС с данными книг покупок и книг продаж на проверке, с точки зрения ревизоров, безусловно, полезно. Но если обнаружатся расхождения, то делать выводы о занижении налоговой базы, не исследовав первичку, нельзя. Судьи поправили инспекцию: книги покупок и книги продаж — это регистры налогового учета, а не первичные документы. А поскольку первичка в ходе выездной проверки не запрашивалась и не исследовалась, о доначислениях не может быть и реч

Бывает, что расхождения в декларациях и бухучете вызваны применением разных режимов налогообложения. Например, если компания вынуждена была в середине года уйти с вмененки из-за нарушения ограничений, установленных гл. 26.3 НК РФ. В таком случае, разумеется, выручка в декларации по налогу на прибыль не может совпадать с бухгалтерской. Как ни странно, иногда это тоже вызывает непонимание у налоговико

***

Расхождения в бухучете и налоговых декларациях не так страшны, если вы можете их объяснить и сделаете это своевременно. Если компания применяет ПБУ