Гибридный счет-фактура: несекретная разработка ФНС

Передаточный документ для налогового учета + счет-фактура = документ под кодовым названием «УПД»

Появился обещанный налоговой службой гибридный документ, объединивший в себе и счет-фактуру, и накладную на передачу товаров (либо акт о выполнении работ или оказании услуг). Называется этот чудо-документ «универсальный передаточный документ», сокращенно — «УПД».

Налоговая служба уже подсчитала, что только на бумаге в год «бизнес сможет сэкономить до 6 млрд руб.». А если еще вспомнить про архивные полки, на которых лежат груды первички, и картриджи, то, по расчетам налоговиков, экономия составит аж 30 млрд руб. в год! И это еще без учета снижения трудозатрат по выписке первички.

Для организаций же использование УПД означает, что одной бумажкой станет меньше. По новому документу покупатель сможет:

- заявить вычет НДС, поскольку УПД включает в себя счет-фактуру по правительственной форме. Напомним, что в счет-фактуру можно добавлять дополнительные реквизиты и сведения, что не является основанием для отказа в вычете

НДСПисьмо Минфина от 09.02.2012 № 03-07-15/17; - подтвердить расходы, в том числе для целей налогообложения прибыли и базы при УСНО, поскольку УПД включает в себя все обязательные реквизиты первичного документа (товарной накладной либо акта

)ст. 9 Закона от 06.12.2011 № 402-ФЗ. Ведь унифицированные формы первичных документов с 2013 г. стали (за редким исключением) необязательны.

Сразу подчеркнем, что форма УПД — рекомендуемая. Если вам она не удобна, можете ее не использовать. В то же время форма УПД и рекомендации налоговой службы по ее заполнению согласованы с Минфином и доведены до нижестоящих инспекций. Так что если правильно все заполнять, не должно быть трений ни с контрагентами, ни с проверяющими.

Знакомимся с УПД

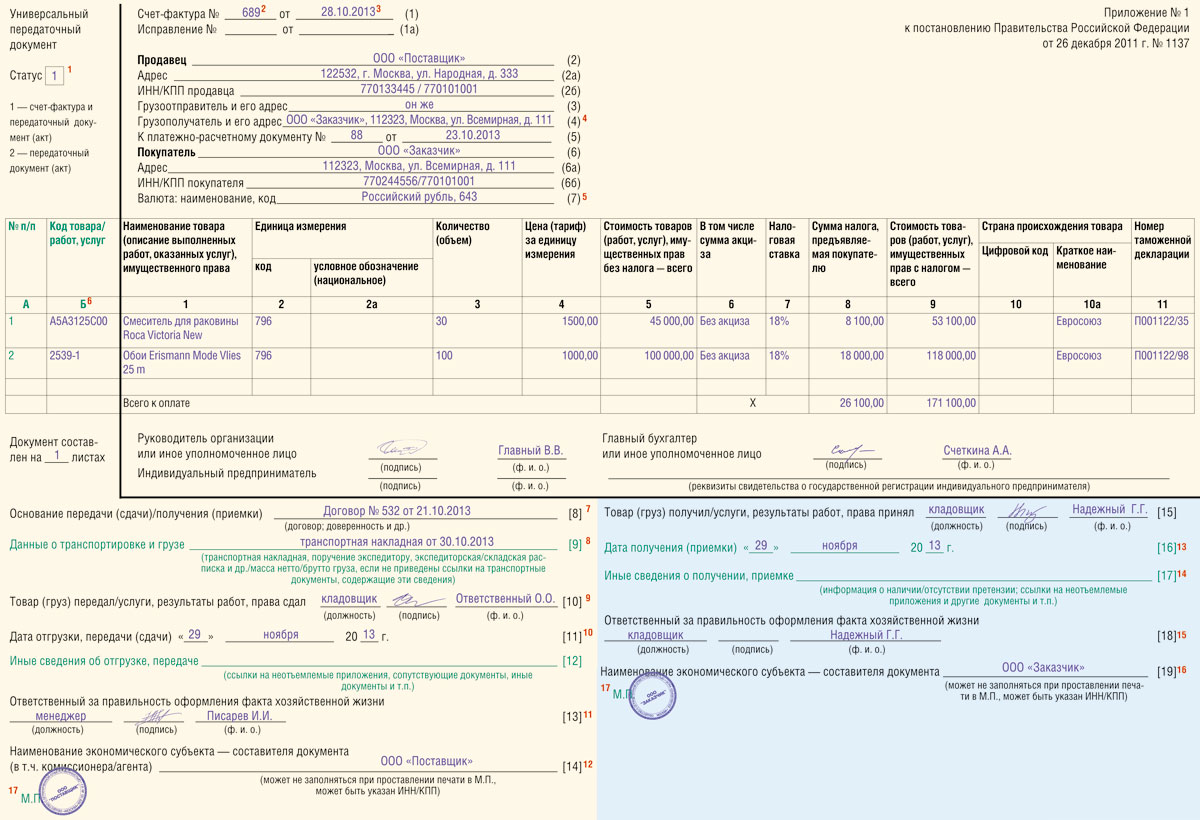

На желтом фоне мы привели те части УПД, которые заполняются от имени поставщика (исполнителя, продавца). А на голубом — часть УПД, заполняемую от лица покупателя (заказчика). Зеленым цветом мы выделили реквизиты, не обязательные к заполнению. Красными цифрами помечены реквизиты, по заполнению которых мы дадим разъяснения.

УПД не заменит собой:

- транспортную накладную, если она необходима;

- авансовый счет-фактуру;

- корректировочный счет-фактуру. При его выставлении первичный УПД исправлять не нужно. Стоимостные изменения для налогового и бухгалтерского учета, как и раньше, подтвердит документ на изменение стоимости/количества товара. Это может быть, к примеру, соглашение о предоставлении скидки.

Не подходит УПД тем, кто обменивается счетами-фактурами в электронном виде.

Изучаем форму универсального документа

А теперь обещанные разъяснения по заполнению реквизитов УПД, помеченных красными цифрами.

1) Ячейка «Статус». Статус документа «1» проставляется, если продавец должен выставить покупателю счет-фактуру, который и заменяет УПД.

Если продавец не должен выставлять счет-фактуру, то в этой ячейке ставится «2». Тогда в УПД можно не заполнять установленные в качестве обязательных исключительно для счета-фактуры показатели (либо поставить в них прочерки):

- «К платежно-расчетному документу» (строка 5);

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Сумма налога, предъявляемая покупателю» (графа 8);

- «Цифровой код страны происхождения товара» (графа 10);

- «Краткое наименование страны происхождения товара» (графа 10а);

- «Номер таможенной декларации» (графа 11).

ФНС разъясняет, что статус, указанный в верхнем левом углу УПД, носит лишь информационный характер. А фактический статус документа как счета-фактуры определяется наличием либо отсутствием в нем всех обязательных реквизитов, установленных для счетов-фактур Налоговым кодексо

2) Номер в строке (1). Номер УПД может соответствовать нумерации ваших счетов-фактур.

3) Дата в строке (1). Напомним, что счет-фактуру надо составлять не позднее чем через 5 дней после отгрузк

Кстати, налоговая служба в своих разъяснениях по применению УПД прямо рассматривает ситуации, когда УПД составлен продавцом раньше, чем отгружен това

4) Строки (1)—(7) и графы

5) Строка (7). Если продавцу не нужно выставлять счет-фактуру, в этой строке лучше все равно написать хотя бы наименование валюты. Иначе не будет понятно, в каких денежных единицах указаны стоимостные показатели.

6) Графа Б. Можно указать собственный артикул товара. А при выполнении работ или оказании услуг — код

7) Строка [8]. Если УПД составляет посредник при передаче комитенту (принципалу) товаров, приобретенных по его поручению, то в этой строке надо указывать реквизиты посреднического договора.

8) Строка [9]. В ней надо указать либо реквизиты транспортной накладной, поручения экспедитору и т. д., либо уточняющую информацию о груз

9) Строка [10]. Если товар отгружает тот же человек, который подписал «счет-фактурную» часть УПД, то второй раз расписываться ему не нужно. В этой строке можно ограничиться указанием его должности, фамилии и инициалов.

10) Cтрока [11]. Дату надо указывать, если она отличается от даты составления УПД, указанной в строке (1).

11) Строка [13]. Если работник, ответственный за оформление операции, подписал «счет-фактурную» часть УПД или строку [10], то в строке [13] его подпись не обязательна — указываются лишь должность и ф. и. о.

12) Строка [14]. Эту строку можно не заполнять, а просто поставить внизу печать той организации, которая составила УПД. Это, кстати, может быть и та организация, которая ведет бухучет продавца на основании договора. Или это может быть комиссионер (агент), если он передает комитенту (принципалу) товар, результаты работ, услуги, приобретенные у продавца от своего имени.

Посредники, составляющие счета-фактуры от имени продавца, могут здесь «заявить о себе». Тогда у покупателя не будет вопросов, почему он заключил договор на покупку товара с одной организацией, а в качестве продавца фигурирует другая, ведь в некоторых случаях в строке (2) счета-фактуры должен указываться только реальный продавец (которому товар принадлежал на праве собственности).

13) Строка [16]. Можно не заполнять, если эта дата совпадает с датой составления УПД. Но ФНС рекомендует заполнять ее всегда либо поставить в ней прочерк, чтобы не оставлять строку пустой (и чтобы впоследствии никто не мог проставить в ней другую дату). Дата по строке [16] не может быть ранее даты, указанной в строке (1) и строке [11].

14) Строка [17]. Заполняется, если при приемке выявились недостатки товара. Можно указать данные претензионного документа.

15) Строка [18]. Если ответственный за оформление сделки сам принимал товар и расписывался в строке [15], то в данной строке можно заполнить только сведения о должности и ф. и. о. Подпись не нужна.

16) Строка [19]. Можно указать организацию (предпринимателя), заполнившую строки [15] — [18].

17) М.П. Если печать поставлена, то можно не указывать данные о составителе документа (не заполнять строку [14] или [19]). И наоборот, если от продавца заполнена строка [14], а от покупателя — строка [19], то печати не обязательны.

Кто такие лица, ответственные за правильность оформления сделки или операции

Как вы, наверное, уже заметили, в форме УПД появились строки для указания лиц, ответственных за правильность оформления фактов хозяйственной жизни (строки [14] и [19]). Это обязательный реквизит первичного бухгалтерского документ

В этих строках расписывается тот, кто заполняет передаточный документ (то есть нижнюю часть УПД) от лица продавца или от лица покупателя.

К примеру, часто накладные выписывают менеджеры, занимающиеся работой с клиентами. Такой менеджер и будет ответственным за правильность оформления.

«Счет-фактурная» регистрация УПД со статусом «1»

УПД, как и простой счет-фактуру, плательщики НДС должны регистрировать в книге покупок или в книге продаж, а также в журналах учета полученных и выставленных счетов-фактур. Правила регистрации не изменились. Однако из-за того, что УПД может составляться до отгрузки товара или приемки результатов работ, продавцам нужно учесть некоторые особенности.

| Ситуация | Заполнение ч. 1 журнала учета полученных и выставленных счетов-факту | Регистрация в книге прода | |

| Графа 6 «Дата составления счета-фактуры» | Графа 2 «Дата выставления» | ||

| Товары отгружены (услуги оказаны) позже дня заполнения УПД | Ставим дату из строки (1) УПД | Ставим дату из строки [11] УПД | На дату, указанную в строке [11] УПД |

| Выполненные работы приняты позже дня заполнения УПД | Ставим дату из строки [16] УПД | На дату, указанную в строке [16] УПД | |

Покупатель регистрирует УПД в обычном порядке. То есть в части 2 журнала учета это надо сделать, ориентируясь на дату получения УПД, указанную в строке [16]

Хранить УПД лучше отдельно и от старых счетов-фактур, и от старых отгрузочных документов. Так будет проще разобраться, что и где лежит.

Ждем дальнейших разработок налоговиков

Налоговая служба уже обрисовала свои ближайшие планы, связанные с дальнейшим развитием УПД:

- разработать порядок исправления ошибок в УПД;

- создать универсальный корректировочный документ в аналогичном формате;

- разработать аналогичные форматы электронных первичных учетных документов на базе счета-фактуры.

***

Если продавец ошибся в «счет-фактурной» части УПД, то надо выставить исправленный счет-фактуру — по правилам, установленным Постановлением № 1137.

А если ошибка сделана в оставшейся («отгрузочной») части, то можно зачеркнуть неправильный реквизит, рядом написать правильный и заверить все это печатью продавца и подписью лица, ответственного за выписку УПД.

Чтобы начать применять УПД, надо:

- его форму утвердить в качестве используемого первичного документа приказом руководителя;

- внести соответствующее дополнение в учетную политик

уп. 10 ПБУ 1/2008.

Изменения в учетную политику действуют, как правило, с начала следующего года. Одно из исключений — если они связаны с изменениями в законодательстве. Конечно, письмо ФНС вряд ли можно приравнять к такому изменению. Однако маловероятно, что кто-то будет против применения УПД уже сейчас.

Кстати, некоторые разработчики бухгалтерских компьютерных программ уже заявили о готовности обновлений, содержащих форму УПД.