Ежеквартальные авансы по УСНО в декларации за 2010 год

В прошлом году упрощенцы платили по итогам I квартала, полугодия и 9 месяцев авансовые платежи по налогу при УСНОпп. 3, 4, п. 7 ст. 346.21, п. 2 ст. 346.19 НК РФ, но не сдавали промежуточную квартальную отчетность. Пришло время сдавать декларацию по УСНОутв. Приказом Минфина России от 22.06.2009 № 58н за 2010 г., в которой нужно показать ежеквартальные авансыст. 346.23 НК РФ.

Последний день сдачи годовой декларации по УСНОпп. 1, 2 ст. 346.23, п. 1 ст. 346.19, п. 7 ст. 6.1 НК РФ:

- для организаций — 31.03.2011;

- для предпринимателей — 03.05.2011.

Исчисление авансовых платежей

Общие правила

В разделе 1 декларации отражаются суммы начисленных авансовых платежей нарастающим итогом с начала годапп. 4.4—4.6 Порядка заполнения декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, утв. Приказом Минфина России от 22.06.2009 № 58н (далее — Порядок заполнения декларации):

- по строке 030 — за I квартал;

- по строке 040 — за полугодие;

- по строке 050 — за 9 месяцев.

Обратите внимание, что вы показываете не уплаченные в бюджет, а именно исчисленные авансовые платежи. Их налоговики отразят в вашей карточке расчетов с бюджетом по налогу при УСНО, когда вы сдадите годовую декларацию. И если в течение 2010 г. авансы вы платили не вовремя или не платили вовсе, то налоговая инспекция начислит вам пенип. 3 ст. 58 НК РФ; пп. 1, 2 Постановления Пленума ВАС РФ от 26.07.2007 № 47. Напомним сроки уплаты авансовых платежей в 2010 г.п. 7 ст. 346.21, п. 2 ст. 346.19, п. 7 ст. 6.1 НК РФ:

- не позднее 26 апреля — за I квартал;

- не позднее 26 июля — за полугодие;

- не позднее 25 октября — за 9 месяцев.

При расчете авансовых платежей за основу берутся данные раздела I соответствующего отчетного периода (I квартала, полугодия, 9 месяцев) книги учета доходов и расходовутв. Приказом Минфина России от 31.12.2008 № 154н; ст. 346.24 НК РФ. Кстати, если в 2010 г. вы вели книгу в электронном виде (а в основном все так и делают), то до истечения срока сдачи декларации вам надо представить ее для заверения в свою инспекциюп. 1.5 приложения № 2 к Приказу Минфина России от 31.12.2008 № 154н; Решения ВАС РФ от 11.09.2009 № 9513/09, от 26.01.2009 № 16758/08. В противном случае налоговики смогут оштрафовать вашу компанию на 200 руб., а не на 50 руб., как это было в прошлом годуп. 1 ст. 126 НК РФ. Так вот в некоторых ИФНС инспектор просто поставит на вашем экземпляре книги отметку о заверении и все. А в некоторых — еще и потребует дать второй экземпляр книги. На основе данных книги налоговики проведут камеральную проверку декларации по УСНО. Так что в любом случае прежде, чем заверять книгу, убедитесь, что ее данные и данные декларации идентичны.

Особенности для «доходной» УСНО

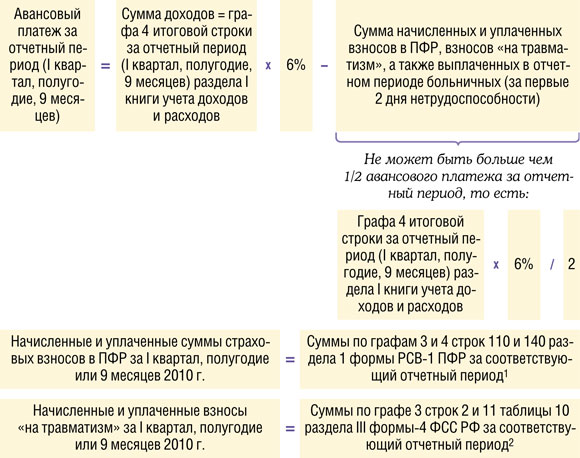

У упрощенцев с объектом налогообложения «доходы» в декларацию должны попасть авансы, рассчитанные по формулеп. 1 ст. 346.20, п. 3 ст. 346.21 НК РФ:

1утв. Приказом Минздравсоцразвития России от 12.11.2009 № 894н; 2утв. Приказом Минздравсоцразвития России от 06.11.2009 № 871н

Поскольку взносы в ПФР и «на травматизм» уплачиваются во внебюджетные фонды в месяце, следующем за месяцем их начисления (соответственно не позднее

Вместе с тем ФНС России разрешает сумму исчисленного за год налога при УСНО уменьшить на сумму взносов, которые были начислены за этот год и уплачены до подачи декларации по упрощенкеПисьма ФНС России от 12.05.2010 № ШС-17-3/210, от 28.09.2009 № ШС-22-3/743@.

А сумму авансового платежа при УСНО уменьшить на сумму взносов, начисленных за истекший отчетный период и перечисленных во внебюджетные фонды до уплаты авансового платежа. Например, если начисленные за сентябрь 2010 г. взносы уплачены 19 октября, то на их сумму можно уменьшить сумму авансового платежа при УСНО за 9 месяцев, так как он платится не позднее 25 октябряп. 7 ст. 346.21 НК РФ.

Как видим, и тот и другой вариант имеет право на жизнь. А налоговая служба поддерживает самый выгодный для вас. Поэтому вы можете решить сами, какой вариант начисления налога при УСНО и авансовых платежей вам выбрать, без каких-либо серьезных опасений.

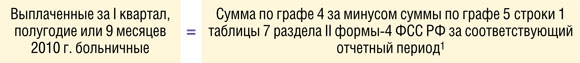

1утв. Приказом Минздравсоцразвития России от 06.11.2009 № 871н

Если же в каком-либо квартале 2010 г. у вас не было облагаемых доходовст. 346.15, п. 1 ст. 346.17, п. 3 ст. 346.17, п. 1 ст. 346.25 НК РФ, то вы заполняете раздел 1 годовой декларации следующим образом:

- <если>доходов не было во II квартале, то в строку 040 (авансовый платеж за полугодие) вы перепишете сумму из строки 030 (авансовый платеж за I квартал);

- <если>доходов не было в III квартале, то в строке 050 (авансовый платеж за 9 месяцев) повторите сумму из строки 040 (авансовый платеж за полугодие).

Особенности для «доходно-расходной» УСНО

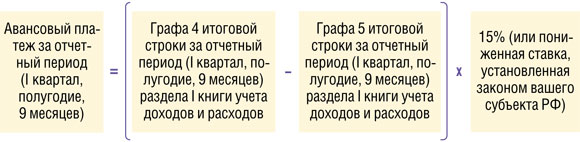

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» рассчитывают авансовые платежи по формулеп. 2 ст. 346.20, п. 4 ст. 346.21 НК РФ:

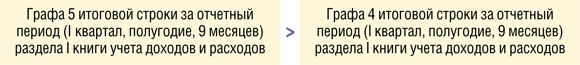

Могло получиться так, что по итогам какого-либо отчетного периода вы получили убыток, то есть:

Тогда по итогам такого отчетного периода авансовый платеж не уплачивается. И в годовой декларации вы отражаете авансы так:

- <если>убыток получен по итогам полугодия, то в строку 040 (авансовый платеж за полугодие) вы записываете сумму из строки 030 (авансовый платеж за I квартал);

- <если>убыток получен по итогам 9 месяцев, то в строку 050 (авансовые платежи за 9 месяцев) вы перепишете сумму из строки 040 (авансовый платеж за полугодие).

Когда на «доходно-расходной» УСНО придется уплатить минимальный налог?

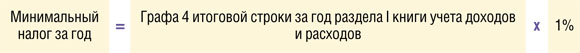

Иногда при «доходно-расходной» УСНО вместо обычной доплаты налога при УСНО по итогам года придется заплатить минимальный налогп. 6 ст. 346.18 НК РФ. Чтобы понять, что платить, сначала рассчитайте сумму минимального налога по формуле:

При его расчете уже начисленные авансовые платежи не учитываютсяп. 6 ст. 346.18 НК РФ; п. 4.10 Порядка заполнения декларации .

Далее определите, какая сумма больше: исчисленный налог за год (строка 260 раздела 2 декларации) или исчисленный годовой минимальный налог (строка 270 раздела 2 декларации). И бо´льшую из сумм придется заплатить.

Помните: минимальный налог надо будет заплатить на свой собственный КБК (не на КБК авансовых платежей при УСНО!). По таблице КБК, применяемых в 2011 г., размещенной на сайте УФНС по Ленинградской области, минимальный налог за 2010 г. надо платить на КБК

Уплаченные в течение года авансовые платежи можно зачесть в счет уплаты минимального налога, но только подав в ИФНС заявление о зачетеп. 4 ст. 78 НК РФ. И скорее всего, придется проходить сверку расчетов с бюджетомп. 3 ст. 78 НК РФ, а это займет время. Поэтому если срок уплаты налога за год уже подходит, то лучше отдельно заплатить минимальный налог, а переплаченные авансовые платежи зачесть в счет будущих платежей.

Уплатить налог при УСНО или минимальный налог за 2010 г. надоп. 7 ст. 346.21, пп. 1, 2 ст. 346.23, п. 1 ст. 346.19, п. 7 ст. 6.1 НК РФ:

- организациям — не позднее 31.03.2011;

- предпринимателям — не позднее 03.05.2011.

Как учитываются суммы авансов при исчислении налога за год

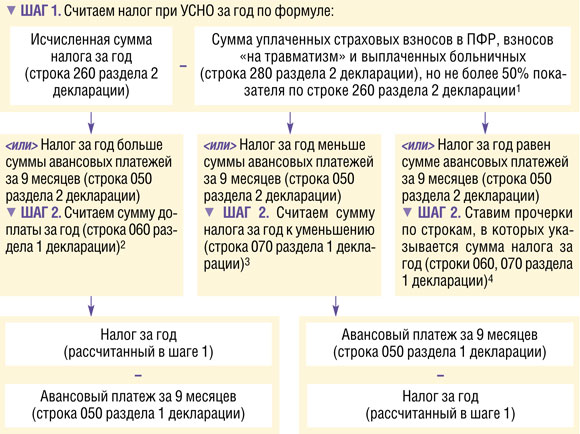

ВАРИАНТ 1. Применяется «доходная» УСНО. Действуем в следующем порядке.

1п. 5.9 Порядка заполнения декларации ; 2п. 4.7 Порядка заполнения декларации; 3п. 4.8 Порядка заполнения декларации; 4пп. 2.12, 4.7, 4.8 Порядка заполнения декларации

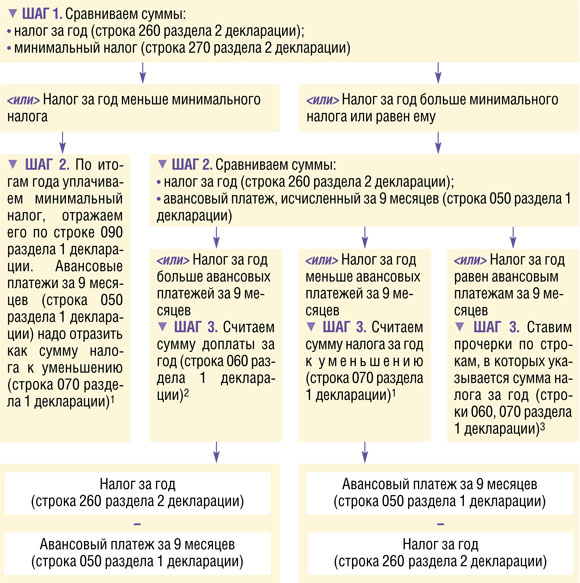

ВАРИАНТ 2. Применяется «доходно-расходная» УСНО. В этом случае действуем таким образом.

1п. 4.8 Порядка заполнения декларации; 2п. 4.7 Порядка заполнения декларации; 3пп. 2.12, 4.7, 4.8 Порядка заполнения декларации

Пример. Заполнение декларации за 2010 г. при «доходно-расходной» УСНО

/ условие / При определении базы за год организация признала доходы в размере 875 000 руб. и расходы в размере 745 000 руб.

В 2010 г. она исчислила авансовый платеж только за полугодие в размере 8475 руб., поскольку по итогам I квартала и 9 месяцев у нее были убытки.

Кроме того, в 2009 г. был получен убыток в размере 70 000 руб.

/ решение / Декларацию лучше заполнять в такой последовательности.

ШАГ 1. Заполняем раздел 2.

| Показатели | Код строки | Значения показателей |

| Ставка налога (%) | 201 | 1 5 . — |

| Сумма полученных доходов за налоговый период | 210 | 8 7 5 0 0 0 — — |

| Сумма произведенных расходов за налоговый период для стр. 001 = «2» | 220 | 7 4 5 0 0 0 — — |

| Сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), уменьшающая налоговую базу за налоговый период для стр. 001 = «2» | 230 | 7 0 0 0 0 — — — |

| Налоговая база для исчисления налога за налоговый период для стр. 001 = «1»: равно стр. 210 для стр. 001 = «2»: стр. 210 – стр. 220 – стр. 230, если стр. 210 – стр. 220 – стр. 230 > 0 | 240 | 6 0 0 0 0 — — — |

| Сумма убытка, полученного за налоговый период для стр. 001 = «2»: стр. 220 – стр. 210, если стр. 210 < стр. 220 | 250 | — — — — — — — — |

| Сумма исчисленного налога за налоговый период (стр. 240 х стр. 201 / 100) | 260 | 9 0 0 0 — — — — |

| Сумма исчисленного минимального налога за налоговый период (ставка налога 1%) для стр. 001 = «2»: стр. 210 х 1 / 100 | 270 | 8 7 5 0 — — — — |

| Сумма уплаченных за налоговый период страховых взносов на обязательное пенсионное страхование, а также выплаченных работникам в течение налогового периода из средств налогоплательщика пособий по временной нетрудоспособности, уменьшающая (но не более чем на 50%) суммы исчисленного налога для стр. 001 = «1» | 280 | — — — — — — — — |

ШАГ 2. Заполняем раздел 1.

| Показатели | Код строки | Значения показателей |

| Сумма авансового платежа по налогу, исчисленная к уплате за: | ||

| первый квартал | 030 | — — — — — — — — |

| полугодие | 040 | 8 4 7 5 — — — — |

| девять месяцев | 050 | 8 4 7 5 — — — — |

| Сумма налога, подлежащая уплате за налоговый период для стр. 001 = «1»: стр. 260 – стр. 280 – стр. 050, если стр. 260 – стр. 280 – стр. 050 ≥ 0 для стр. 001 = «2»: стр. 260 – стр. 050, если стр. 260 ≥ стр. 050 и стр. 260 ≥ стр. 270 | 060 | 5 2 5 — — — — — |

| Сумма налога к уменьшению за налоговый период для стр. 001 = «1»: стр. 050 – (стр. 260 – стр. 280), если стр. 260 – стр. 280 – стр. 050 < 0 для стр. 001 = «2»: стр. 050 – стр. 260, если стр. 050 > стр. 260 и стр. 270 ≤ стр. 260 или стр. 050, если стр. 260 < стр. 270 | 070 | — — — — — — — — |

***

Лучше не ждать крайнего срока сдачи декларации по УСНО и заполнить ее пораньше. Ведь если при заполнении декларации вы выявите, что заплатили авансовые платежи в меньшей сумме, чем нужно, то сможете быстрее их доплатить. А значит, пени у вас будут меньшеп. 3 ст. 58 НК РФ; Постановление Пленума ВАС РФ от 26.07.2007 № 47.