Как предпринимателю платить налог на имущество

Проверяем, есть ли право на освобождение

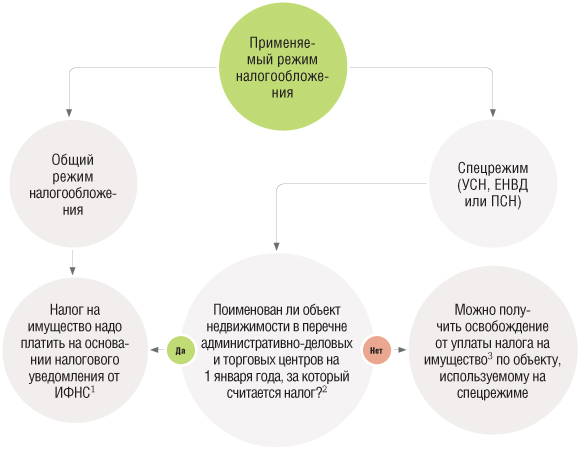

Необходимость уплаты налога на имущество по недвижимости, используемой в предпринимательской деятельности, определяется так.

1п. 1 ст. 408 НК РФ; 2Письмо Минфина от 29.01.2015 № 03-11-11/3227; 3п. 3 ст. 346.11, п. 4 ст. 346.26, подп. 2 п. 10 ст. 346.43 НК РФ

В перечень административно-деловых и торговых центров региональные власти могут включатьпп. 1, 2 ст. 378.2 НК РФ:

•административно-деловые центры, торговые центры (комплексы);

•нежилые помещения, назначение которых предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания.

С недвижимости, фигурирующей в этом перечне, налог на имущество надо платить исходя из ее кадастровой стоимости по состоянию на 1 января года, за который рассчитывается налогп. 1 ст. 403 НК РФ.

Этот перечень должен быть размещен на сайте субъекта РФ (его уполномоченного органа) не позднее 1-го числа года, в котором начинается действие перечняпп. 7, 10 ст. 378.2 НК РФ; Письмо Минфина от 06.05.2016 № 03-05-05-01/26422.

Об особенностях обложения налогом на имущество объекта недвижимости, который образован в течение года путем разделения другого объекта, поименованного в региональном перечне, читайте на с. 18.

Как подтвердить использование имущества в предпринимательской деятельности

Учтите, что запрещено размещать промышленные производства в жилых помещенияхч. 3 ст. 17 ЖК РФ.

Но предприниматель может использовать жилое помещение, в котором он проживает, для предпринимательской деятельности, если это не нарушает права и законные интересы других граждан, а также требования, которым должно отвечать жилое помещениеч. 2 ст. 17 ЖК РФ. То есть если деятельность не шумная, не грязная, не доставляет окружающим неудобства и т. д.

Справка

Налог на имущество с недвижимости, используемой в предпринимательской деятельности, уменьшает другие налоги, но только в определенных случаях.

| Режим налогообложения | Учет налога на имущество в качестве расходов/вычетов |

| ОСН | После уплаты учитывается при расчете НДФЛ в качестве профессионального вычета. Исключение — налог с жилых домов, квартир, дач и гаражейабз. 3 п. 1 ст. 221 НК РФ |

| УСН с объектом «доходы минус расходы» | Можно учесть в расходах после уплатыподп. 22 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ |

| ЕНВД, ПСН и УСН с объектом «доходы» | Не включается ни в расходы, ни в налоговые вычеты |

Чтобы претендовать на освобождение от налога на имущество, недвижимость должна использоваться в той спецрежимной деятельности, которая указана в ЕГРИП.

Влияние данных ЕГРИП на освобождение от налога на имущество

| СОРОКИН Алексей Валентинович Начальник отдела налогообложения имущества и государственной пошлины Департамента налоговой и таможенной политики Минфина России |

— Физические лица, занимающиеся предпринимательской деятельностью и прошедшие госрегистрацию, вправе вести только те виды деятельности, которые указаны в ЕГРИПЗакон от 08.08.2001 № 129-ФЗ. Поэтому для получения освобождения от уплаты налога на имущество необходимо, чтобы вид предпринимательской деятельности, в которой используется имущество, был указан в ЕГРИП.

В противном случае — даже если доходы от такой деятельности предприниматель учитывает при расчете спецрежимного налога, к примеру уплачиваемого при применении упрощенной системы налогообложения, освобождение от уплаты налога на имущество не может быть предоставлено.

Использование недвижимости в спецрежимной деятельности надо подтвердить документально. Иначе инспекция откажет в предоставлении освобождения от уплаты налога на имуществоПостановление АС ВСО от 22.01.2016 № Ф02-7238/2015. Так, если имущество сдается в аренду, это подтвердят договор аренды и/или документы на получение арендной платыПисьма Минфина от 15.11.2016 № 03-11-11/67023, от 20.01.2014 № 03-11-11/1484.

Если же предприниматель использует помещение самостоятельно, к примеру как офис, то помочь подтвердить предпринимательское назначение могут в числе прочего:

•договоры, переписка с контрагентами, в которых указан адрес помещения именно как адрес офиса ИП;

•трудовые договоры или иные документы, в которых указано, что работники ИП выполняют трудовые функции по адресу расположения объекта недвижимостиПисьмо Минфина от 05.03.2012 № 03-11-11/67.

* * *

Кстати, организации, применяющие упрощенку или ЕНВД, могут не платить налог на имущество организаций с объектов, используемых в спецрежимной деятельности. Однако если у них есть недвижимость, с которой налог на имущество должен рассчитываться исходя из кадастровой стоимости, то с нее платить имущественный налог придетсяп. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ.