Декларируем продажу основного средства при ОСНО

Для доходов и расходов, связанных с продажей основных средств, в декларации по налогу на прибыль выделены отдельные строки. Но не все бухгалтеры знают, что именно нужно указывать в этих строках. А у некоторых возникает вопрос, нужно ли как-то специально отражать реализацию основного средства в бухгалтерской отчетности и декларации по НДС. Рассмотрим подробно порядок заполнения отчетности на примере продажи основного средства с убытком, потому что именно такая ситуация вызывает наибольшее количество вопросов.

Составляем отчет о прибылях и убытках

Поступления от продажи ОС учитываются в составе прочих доходовп. 31 ПБУ

Такие доходы и расходы отражаются в отчете о прибылях и убыткахутв. Приказом Минфина России от 02.07.2010 № 66н в одноименных строках.

Отражаем выручку в декларации по НДС

Специальных строк для отражения такой выручки в декларации по НДСутв. Приказом Минфина России от 15.10.2009 № 104н нет. Она, как и любая другая выручка, отражается по строке 010п. 38.1 Порядка заполнения декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 № 104н.

При этом налоговая база определяется:

- <если>входной НДС по ОС был принят к вычету, то как цена продажи ОСп. 1 ст. 154 НК РФ;

- <если>входной НДС по ОС был включен в его первоначальную стоимость, то как цена продажи ОС (с учетом НДС), уменьшенная на его остаточную стоимость по данным бухгалтерского учета. А НДС в этом случае будет определяться по расчетной ставке

18/118п. 4 ст. 164 НК РФ. Понятно, что если основное средство реализуется с убытком, то налоговая база по НДС равна нулю и налог предъявлять покупателю не нужноп. 3 ст. 154, подп. 1 п. 2 ст. 171, пп. 1, 2 ст. 170 НК РФ.

Заполняем декларацию по налогу на прибыль

В декларации по налогу на прибыльутв. Приказом ФНС России от 15.12.2010 № ММВ-7-3/730@ не все так однозначно, как в отчете о прибылях и убытках и декларации по НДС. Здесь есть показатели, которые потребуют дополнительных расчетов. Поэтому рассмотрим порядок заполнения на конкретных цифрах.

Пример. Отражение доходов и расходов от продажи ОС в декларации по налогу на прибыль

/ условие / Организация в июне 2009 г. приняла на учет основное средство — трансформатор стоимостью 780 000 руб. Он относится к третьей амортизационной группе. Срок его полезного использования установлен как 37 месяцев. Амортизация начисляется линейным методом. Организация применила амортизационную премию в размере 30%п. 9 ст. 258 НК РФ и в июне 2009 г. единовременно признала в расходах 234 000 руб. (780 000 руб. х 30%).

В июле 2011 г. трансформатор продан по цене 236 000 руб. (в том числе НДС 36 000 руб.).

Фактический срок эксплуатации с июня 2009 г. по июль 2011 г. включительно — 25 месяцев. Сумма начисленной амортизации за период эксплуатации — 368 919 руб. ((780 000 руб. – 234 000 руб.) / 37 мес. х 25 мес.).

Остаточная стоимость на момент продажи составила 411 081 руб. (780 000 руб. – 368 919 руб.). Порядок расчета остаточной стоимости мы еще рассмотрим ниже.

Убыток от реализации составил 211 081 руб. (236 000 руб. – 36 000 руб. – 411 081 руб.).

Так как основное средство продано в июле 2011 г., то доходы и расходы от его продажи будут отражены в декларации по налогу на прибыль за 9 месяцев. Будем считать, что других расходов и доходов в этом периоде не было.

/ решение / Начать следует с приложения № 3 к листу 02 декларации. Оно предназначено для отражения, в числе прочего, и операций по продаже основного средства (строки

ШАГ 1. Заполняем приложение № 3 к листу 02.

Приложение № 3 к Листу 02

Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении прибыли с учетом положений статей 264.1, 268, 275.1, 276, 279, 323 НК (за исключением отраженных в Листе 05)

Налогоплательщики, не осуществляющие операции, подлежащие отражению в Приложении 3 к Листу 02, данное Приложение не представляют

1 | 1 — организация, не относящаяся к указанным по кодам 2 и 3 2 — сельскохозяйственный товаропроизводитель 3 — резидент особой экономической зоны |

| Показатели | Код строки | Сумма (руб.) |

| 1 | 2 | 3 |

| Количество объектов реализации амортизируемого имущества — всего | 010 | 1 — — — — — — — — — — — — — — |

| в том числе объектов, реализованных с убытком | 020 | 1 — — — — — — — — — — — — — — |

| Выручка от реализации амортизируемого имущества | 030 | 2 0 0 0 0 0 — — — — — — — — — |

| Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией | 040 | 4 1 1 0 8 1 — — — — — — — — — |

| Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком) | 050 | — — — — — — — — — — — — — — — |

| Убытки от реализации амортизируемого имущества (без учета объектов, реализованных с прибылью) | 060 | 2 1 1 0 8 1 — — — — — — — — — |

... | ||

| Итого выручка от реализации по операциям, отраженным в Приложении 3 к Листу 02 (сумма строк 030, 070, 100, 110, 180, 210, 240 Прил. 3 к Листу 02) | 340 | 2 0 0 0 0 0 — — — — — — — — — |

| Итого расходы по операциям, отраженным в Приложении 3 к Листу 02 (сумма строк 040, 080, 120, 130, 190, 220, 250 Прил. 3 к Листу 02) | 350 | 4 1 1 0 8 1 — — — — — — — — — |

| Убытки по операциям, отраженным в Приложении 3 к Листу 02 (сумма строк 060, 090, 150, 160, 201, 230, 260 Прил. 3 к Листу 02) | 360 | 2 1 1 0 8 1 — — — — — — — — — |

ШАГ 2. Рассчитываем убыток, относящийся к текущему периоду.

В приложении № 2 к листу 02 необходимо заполнить строку 100, в которой отражается сумма убытка, учитываемая в текущем периоде.

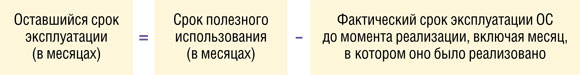

Убыток, полученный от продажи основного средства (в нашем случае — 211 081 руб.), в целях налогообложения прибыли учитывается равными долями в течение оставшегося срока его эксплуатации. Этот срок рассчитывается такп. 3 ст. 268, ст. 323 НК РФ:

В нашем примере срок для списания убытка в целях налогообложения прибыли составляет 12 месяцев (37 мес. – 25 мес.).

Величина убытка, признаваемого ежемесячно, составляет 17 590 руб. (211 081 руб. / / 12 мес.). Списание убытка начинается с месяца, следующего за месяцем, в котором произошла продажа ОС. Так как основное средство было продано в июле 2011 г., списывать убыток начинаем с августа 2011 г. Поэтому в декларации по налогу на прибыль за 9 месяцев по строке 100 приложения № 2 к листу 02 отражаем сумму 35 180 руб. (17 590 руб. х 2 мес.).

Итоговая сумма расходов по строке 130 приложения № 2 к листу 02 составляет 446 261 руб. (411 081 руб. + 35 180 руб.). Эту сумму переносим в строку 030 листа 02.

ШАГ 3. Заполняем лист 02.

И сумма доходов, и сумма расходов, и убыток от продажи попадают в итоге в лист 02. Кроме того, сюда же попадает и амортизационная премия. Напомним, что амортизационную премию придется восстановить, поскольку ОС продано до истечения 5 лет с момента его ввода в эксплуатациюп. 9 ст. 258 НК РФ. Она включается в состав внереализационных доходов в том периоде, в котором основное средство было продано, то есть в июле 2011 г.Письма Минфина России от 02.06.2010 № 03-03-06/1/364, от 28.10.2009 № 03-03-06/1/700, от 30.07.2009 № 03-03-06/1/501 (п. 2), от 06.05.2009 № 03-03-06/2/94, от 16.03.2009 № 03-03-06/2/142 (п. 1), от 16.03.2009 № 03-03-05/37 (п. 2); Письма ФНС России от 10.06.2009 № ШС-22-3/461@ (п. 1), от 27.03.2009 № ШС-22-3/232@ (п. 1); Письмо УФНС России по г. Москве от 28.05.2009 № 16-15/053916 Поэтому всю сумму амортизационной премии в размере 234 000 руб. показываем по строке 020 листа 02.

Лист 02

Расчет налога на прибыль организаций

...

| Показатели | Код строки | Сумма (руб.) |

| 1 | 2 | 3 |

| Доходы от реализации (стр. 040 Прил. 1 к Листу 02) | 010 | 2 0 0 0 0 0 — — — — — — — — — |

| Внереализационные доходы (стр. 100 Прил. 1 к Листу 02) | 020 | 2 3 4 0 0 0 — — — — — — — — — |

| Расходы, уменьшающие сумму доходов от реализации (стр. 130 Прил. 2 к Листу 02) | 030 | 4 4 6 2 6 1 — — — — — — — — — |

| Внереализационные расходы (стр. 200 + стр. 300 Прил. 2 к Листу 02) | 040 | — — — — — — — — — — — — — — — |

| Убытки (стр. 360 Прил. 3 к Листу 02) | 050 | 2 1 1 0 8 1 — — — — — — — — — |

| Итого прибыль (убыток) (стр. 010 + стр. 020 - стр. 030 - стр. 040 + стр. 050) | 060 | 4 2 1 3 3 4 — — — — — — — — — |

За счет того что показатель строки 050 листа 02 декларации (то есть вся сумма убытка от продажи ОС) при расчете итоговой суммы прибыли (убытка) приплюсовывается к разнице между доходами и расходами, убыток от продажи ОС влияет на результат частично, уменьшая доходы текущего периода равномерно путем включения его в сумму расходов (строка 030 листа 02).

Получается, что в конечном счете на финансовый результат влияет сумма убытка, относящаяся только к текущему периоду (строка 100 приложения № 2 к листу 02 декларации), а именно 35 180 руб.

Порядок расчета остаточной стоимости

Посмотрим, как же рассчитывается для целей налогообложения прибыли остаточная стоимость при продаже с убытком основного средства, по которому ранее применялась амортизационная премия.

ФНС считает, что амортизационная премия должна признаваться в качестве расходов как амортизационные отчисления и при расчете остаточной стоимости вычитаться из первоначальнойп. 2 Письма ФНС России от 10.06.2009 № ШС-22-3/461@. Ранее Минфин также указывал, что остаточная стоимость основного средства не подлежит увеличению на сумму ранее учтенной премииПисьма Минфина России от 27.07.2010 № 03-03-06/1/490 (п. 3), от 01.02.2010 № 03-03-06/1/34, от 26.10.2009 № 03-03-06/1/690, от 21.05.2009 № 03-03-06/1/336, от 26.03.2009 № 03-03-06/1/188.

Но в недавнем Письме Минфин России сказал, что амортизационная премия в целях расчета остаточной стоимости основного средства амортизационными отчислениями не являетсяПисьмо Минфина России от 04.02.2011 № 03-03-06/1/61.

В связи с этим мы решили спросить специалиста Минфина, как же все-таки понимать более ранние и последнее разъяснения финансового органа.

Из авторитетных источников

“Позиция Минфина такова, что при расчете остаточной стоимости основного средства в случае его реализации из первоначальной стоимости вычитается только сумма начисленной амортизации. Сумма амортизационной премии в этом расчете не участвует. Такова была наша позиция и ранее. Но в более ранних письмах формулировки были не совсем удачны, и понять их можно было двояко”.

***

Из-за того что в декларации по налогу на прибыль доход от продажи ОС учитывается как выручка, а в отчете о прибылях и убытках — в прочих доходах, показатели выручки по данным налогового и бухгалтерского учета будут различаться. И налоговики могут запросить у вас пояснения о причинах таких расхождений. Укажите, что расхождения связаны с продажей основного средства, расшифровав, как образовался тот или иной показатель в отчетности, и проблем не будет.