Выбираем порядок уплаты авансов по прибыли на 2017 год

С нового года можно изменить способ уплаты авансовых платежей по налогу на прибыль. Для этого не позднее 09.01.2017 нужно направить в свою инспекцию соответствующее уведомление.

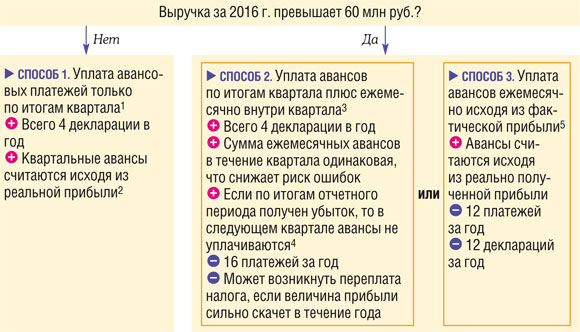

Оцениваем возможные способы

Даже если ваша выручка не превышает 60 млн руб., можно уплачивать авансовые платежи и способом 2, и способом 3 (а не только способом 1). Однако это невыгодно.

Независимо от величины выручки уплачивать только квартальные авансы (по способу 1) могут, в частност

- бюджетные учреждения (за исключением театров, музеев, библиотек, концертных организаций);

- автономные учреждения.

Способ 2 применяется по умолчанию, если ранее не был выбран иной способ уплаты авансов.

Переходим на новый способ уплаты авансов

Чтобы с 2017 г. перейти на другой способ уплаты авансов по налогу на прибыль, нужно:

- закрепить выбранный вариант в учетной политике для целей налогообложени

яст. 313 НК РФ; - не позднее 9 января 2017 г. (поскольку 31.12.2016 — суббота) уведомить свою инспекцию в произвольной форме о таком переход

еабз. 8 п. 2 ст. 286 НК РФ.

Исключение: переход со способа 1 на способ 2 не требует каких-либо уведомлений. Ведь если ваша выручка за 2016 г. превысила 60 млн руб., то с 2017 г. вы просто обязаны перейти на уплату «прибыльных» авансов по способу 2 (если только не подадите уведомление о переходе на уплату авансов по способу 3).

Теоретически при переходе со способа 2 на способ 1 уведомление также не требуется. Но лучше его подать, чтобы вам не начислили пени за неуплату ежемесячных авансов в течение I квартала

Если вы будете уведомлять инспекцию на бумаге, распечатайте и подпишите два экземпляра такого уведомления:

- один передайте/отправьте инспекции;

- второй сохраните у себя:

- <если>уведомление передавалось в ИФНС лично — на вашем экземпляре должна стоять отметка инспекции о приеме;

- <если>уведомление отправлено по почте — сохраните опись вложения и квитанцию об отправке письма.

Учтите, что уточненную декларацию за 9 месяцев 2016 г. подавать не требуетс

А если вы переходите со способа 2 на способ 3 (будете платить авансы исходя из фактической прибыли), то инспекция, получив от вас уведомление, должна снять в вашей карточке расчетов с бюджетом начисления авансов в течение I квартала (по срокам уплаты 30.01.2017, 28.02.2017 и 28.03.2017).

Решаем платить авансы исходя из фактической прибыли

СПОСОБ 2 → СПОСОБ 3. Уведомление может выглядеть так.

В Инспекцию ФНС России № 34 по г. Москве

от ООО «Спектр»,

ИНН 7734105888, КПП 773401001,

117437, г. Москва,

проспект Маршала Жукова, д. 208,

тел.

23 декабря 2016 г.

Исх. № 88 от 23.12.2016

Уведомление о порядке исчисления и уплаты авансовых платежей по налогу на прибыль в 2017 году

С 1 января 2017 г. общество с ограниченной ответственностью «Спектр», в соответствии с абз. 7 и 8 п. 2 ст. 286 НК РФ, переходит на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли.

В течение 2016 г. ООО «Спектр» определяло базу по налогу на прибыль ежеквартально и уплачивало ежемесячные авансовые платежи исходя из данных предыдущего отчетного периода по правилам абз.

В связи с изменением порядка уплаты авансовых платежей ежемесячные авансовые платежи, рассчитанные исходя из данных 9 месяцев 2016 г., в I квартале 2017 г. уплачиваться не будут.

Первым отчетным периодом по налогу на прибыль в 2017 г. будет январь, и авансовый платеж, подлежащий уплате не позднее 28 февраля, будет равен налогу от прибыли, фактически полученной в январе.

В дальнейшем в бюджет ежемесячно надо будет перечислять разницу между авансовым платежом, начисленным нарастающим итогом с начала года, и авансовым платежом, начисленным за предыдущий перио

СПОСОБ 1 → СПОСОБ 3. Переход на уплату ежемесячных авансов исходя из фактической прибыли оправдан, к примеру, если вы ожидаете резкого подъема выручки в 2017 г. Текст уведомления будет короче.

С 01.01.2017 ООО «Спектр» переходит на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли (абз. 7 и 8 п. 2 ст. 286 НК РФ).

Решаем платить авансы исходя из данных предыдущего отчетного периода

СПОСОБ 3 → СПОСОБ 2. Укажите в уведомлении сумму ежемесячных авансов, которую вы должны будете ежемесячно платить в течение I квартала 2017 г. Считается она следующим образо

Ваше уведомление может выглядеть так.

1. В соответствии с абз. 8 п. 2 ст. 286 НК РФ с 1 января 2017 г. общество с ограниченной ответственностью «Спектр» переходит на уплату авансовых платежей по налогу на прибыль по правилам абз.

— ежеквартально определять базу по налогу на прибыль;

— уплачивать в течение каждого квартала ежемесячные авансовые платежи исходя из данных предыдущего отчетного периода;

— уплачивать ежеквартальные авансовые платежи.

2. Сумма начисленных авансовых платежей составила: за 9 месяцев 2016 г. — 160 000 руб., за полугодие 2016 г. — 100 000 руб.

В соответствии с п. 2 ст. 286 НК РФ сумма ежемесячного аванса на январь, февраль и март 2017 г. составляет 20 000 руб. ((160 000 руб. – 100 000 руб.) / 3).

Эти суммы подлежат уплате в бюджет соответственно не позднее 30.01.2017 (28.01.2017 — суббота), 28.02.2017 и 28.03.2017.

Решаем платить авансы поквартально

СПОСОБ 3 → СПОСОБ 1. В 2017 г. вы можете платить только квартальные аванс

1. С 1 января 2017 г. в соответствии с абз. 8 п. 2 ст. 286 НК РФ ООО «Спектр» переходит на уплату авансовых платежей по налогу на прибыль в соответствии с абз. 2 п. 2 и п. 3 ст. 286 НК РФ, то есть будет:

— ежеквартально определять базу по налогу на прибыль;

— уплачивать ежеквартальные авансовые платежи — поскольку общая сумма выручки в 2016 г. составила 50 010 088 руб.

2. Ежемесячные авансовые платежи, рассчитанные исходя из данных 9 месяцев 2016 г., в I квартале 2017 г. уплачиваться не будут.

3. Ежемесячные декларации по налогу на прибыль в 2017 г. подаваться не будут.

СПОСОБ 2 → СПОСОБ 1. Текст уведомления, которое желательно направить в ИФНС перед началом уплаты «прибыльных» авансов по способу 1, может выглядеть так.

ООО «Спектр» в течение 2016 г. определяло базу по налогу на прибыль ежеквартально и уплачивало ежемесячные авансовые платежи исходя из данных предыдущего отчетного периода по правилам абз.

Выручка в 2016 г. составила 50 010 088 руб. В связи с этим в соответствии с п. 3 ст. 286 НК РФ ООО «Спектр» не будет уплачивать в I квартале 2017 г. ежемесячные авансовые платежи, рассчитанные исходя из данных предыдущего отчетного периода.

Особенность такого перехода в том, что он возможен не только с начала года, но и с любого квартала. Так, к примеру, организация получит право не платить ежемесячные авансы во II квартале 2017 г., если:

- в 2016 г. выручка была более 60 млн руб.;

- общая сумма выручки за I квартал 2017 г., а также за IV, III и II кварталы 2016 г. не превысит 60 млн

руб.Письма ФНС от 14.03.2016 № СД-4-3/4129@; Минфина от 24.12.2012 № 03-03-06/1/716

***

Если в 2017 г. вы будете платить авансы ежеквартально, надо каждый квартал проверять величину выручки за предыдущие четыре квартал