Модернизируем ОС с нулевой стоимостью

Как учитывать затраты на модернизацию в бухгалтерском и налоговом учете

Даже если основное средство полностью самортизировано, оно вполне еще может быть пригодно к эксплуатации. И можно провести его модернизацию (реконструкцию, достройку, дооборудование, техническое перевооружение). Процесс модернизации связан с улучшением характеристик объекта. Например, заменяются какие-либо детали оборудования и в результате повышается его производительность или увеличивается срок использования. Если ваша компания провела модернизацию полностью самортизированного ОС, то вам будет интересна наша статья. Из нее вы узнаете, как учитывать затраты на эти работы и какие для этого нужны документы, а также как начислять амортизацию после модернизации.

Документальное оформление модернизации

Передачу ОС на модернизацию надо оформить документально. Если работы выполняются сторонней организацией, тогда подпишите с подрядчиком акт приема-передачи. При модернизации основного средства собственными силами компании:

- <если>работы будет проводить не то структурное подразделение, в котором эксплуатируется это ОС (например, на вашем предприятии есть специальный ремонтный цех или отдел), составьте накладную на внутреннее перемещение объекта (по форме

№ ОС-2 при использовании унифицированных форм); - <если>модернизация ОС будет проводиться по месту его нахождения, то не нужно ничего оформлять.

Проведение модернизации собственными силами компании подтверждается требованиями-накладными на передачу материалов соответствующему подразделению, актами на списание материалов, заказами-нарядами. При выполнении подрядных работ, разумеется, должен быть подписан двусторонний акт.

Стоимость работ, дату их завершения и сдачу в эксплуатацию этого ОС также необходимо зафиксировать документально. Для этого составляется акт о приеме-сдаче модернизированного ОС. Вы можете самостоятельно разработать бланк

Последним шагом будет внесение информации о модернизации в инвентарную карточку ОС.

Модернизация ОС в налоговом учете

Посмотрим, как отразить затраты на модернизацию в налоговом учете.

Налог на прибыль

Часть затрат на модернизацию

Обратите также внимание на то, что если вы продадите модернизированное основное средство взаимозависимому лицу в течение 5 лет с момента ввода этого модернизированного ОС в эксплуатацию, то амортизационную премию придется восстановить (то есть включить в состав внереализационных доходов) в том периоде, в котором такое ОС было реализован

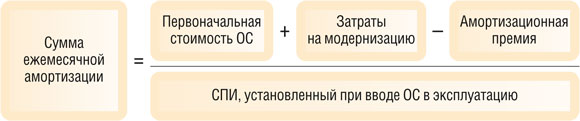

А оставшаяся сумма затрат на модернизацию увеличивает первоначальную стоимость ОС (в том числе полностью самортизированного) и списывается через амортизаци

ВАРИАНТ 1. СПИ не изменился. Допустим, вы решили, что после всех улучшений ОС его СПИ не изменился. В НК говорится, что если в результате модернизации ОС его СПИ не увеличился, то при исчислении амортизации следует учитывать оставшийся срок полезного использовани

Минфин в таком случае предлагает начислять амортизацию по норме, установленной при вводе этого ОС в эксплуатацию (то есть исходя из установленного изначально СПИ), до полного погашения измененной первоначальной стоимост

ВАРИАНТ 2. СПИ увеличился. Казалось бы, в таком случае нужно изменить и норму амортизации. Правда, НК этого не предусматривает, но и запрета не содержит. Может, поэтому Минфин дает разные рекомендации по поводу того, как начислять амортизацию, если после модернизации СПИ увеличился. Как-то финансисты высказали мнение, что начисление амортизации производится по норме, рассчитанной исходя из нового, увеличенного

Однако в последнее время чиновники настаивают на том, что, несмотря на увеличение СПИ, амортизацию компания продолжает начислять в прежнем порядке (исходя из СПИ, который определен при вводе ОС в эксплуатаци

То есть приведенная выше формула подходит и к этому варианту.

Пример 1. Определение в налоговом учете суммы амортизации после модернизации

/ условие / Компания провела модернизацию ОС, первоначальная стоимость которого 450 000 руб. ОС было включено в

/ решение / Амортизационная премия включается в расходы единовременно в сумме 22 500 руб. (75 000 руб. х 30%).

Первоначальная стоимость ОС увеличится на стоимость модернизации (за вычетом амортизационной преми

Сумма ежемесячных амортизационных отчислений будет равна 8237,70 руб. (502 500 руб. / 61 мес.). Таким образом, затраты на модернизацию будут списаны на расходы в течение 7 месяцев (52 500 руб. / 8237,70 руб.). При этом в последний месяц в расходы будет включено 3073,80 руб. (52 500 руб. – 8237,70 руб. х 6 мес.).

При применении нелинейного метода амортизация зависит не от конкретного срока полезного использования ОС, а от амортизационной группы, к которой оно относится. Поэтому расходы на модернизацию ОС увеличивают суммарный баланс амортизационной группы, в которую было включено это

НДС

Входной НДС по затратам на модернизацию принимается к вычету в общем порядке. То есть после принятия на учет выполненных работ на основании счета-фактуры, выставленного подрядчиком, при условии что основное средство используется в облагаемых НДС операция

Налог на имущество

Поскольку расходы на модернизацию включаются в первоначальную стоимость ОС, то после модернизации самортизированного ОС его остаточная стоимость будет равна затратам на проведенные работы. Ее вы должны включить в базу по налогу на имуществ

- <или>движимым имуществом, включенным в

3— 10-ю амортизационные группы по Классификации ОС и принятым на учет в качестве ОС до 1 января2013 г.подп. 8 п. 4 ст. 374 НК РФ; - <или>движимым имуществом, включенным в

3— 10-ю амортизационные группы, принятым на учет в качестве ОС с 01.01.2013 и полученным от взаимозависимого лица или реорганизованной/ликвидируемой организациип. 25 ст. 381 НК РФ; - <или>недвижимостью, облагаемой налогом на имущество по остаточной стоимости.

УСНО

Если ваша компания применяет упрощенку с объектом «доходы минус расходы», то затраты на модернизацию ОС можно учесть для целей налогообложения. Расходы (в размере уплаченных подрядной организации сумм) признаются ежеквартально равными частями до конца года начиная с квартала, в котором модернизированное ОС введено в эксплуатацию (то есть стало использоваться после окончания модернизаци

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“В ситуации, когда организация, применяющая УСНО с объектом обложения в виде доходов, уменьшенных на величину расходов, провела достройку, дооборудование, реконструкцию, модернизацию или техническое перевооружение основных средств собственными силами, затраты компании (зарплата сотрудникам, выполнявшим работу, стоимость приобретенных материалов и т. п.) признаются по общему правил

уподп. 4 п. 2 ст. 346.17 НК РФ: равномерно (на последнее число отчетного (налогового) периода), по мере оплаты, в течение того налогового периода, когда работы закончены и достроенный (реконструированный) объект введен в эксплуатацию. При этом указанные расходы учитываются только по основным средствам, используемым в предпринимательской деятельности”.

Пример 2. Учет затрат на модернизацию при расчете «упрощенного» налога

/ условие / Компания провела модернизацию оборудования (его стоимость уже полностью отражена в расходах). Работы закончены и оборудование введено в эксплуатацию 20 апреля 2015 г. Стоимость модернизации — 60 000 руб., оплачена подрядной организации 6 мая 2015 г.

/ решение / Все условия, необходимые для включения затрат в расходы, выполнены во II квартале 2015 г. Поэтому в налоговом учете стоимость работ следует включать в расходы равными долями в течение трех кварталов 2015 г. (30 июня, 30 сентября и 31 декабря) по 20 000 руб. (60 000 руб. / 3 кв.).

Модернизация ОС в бухгалтерском учете

Так же как и в налоговом учете, в бухгалтерском учете затраты на модернизацию увеличивают первоначальную стоимость ОС и списываются через амортизаци

Проводки в бухучете сделайте такие.

| Содержание операции | Дт | Кт |

| Выполнение модернизации силами подрядной организации | ||

| Отражена стоимость выполненных подрядчиком работ по модернизации ОС | 08 «Вложения во внеоборотные активы» | 60 «Расчеты с поставщиками и подрядчиками» |

| Отражен НДС со стоимости подрядных работ | 19 «Налог на добавленную стоимость по приобретенным ценностям» | 60 «Расчеты с поставщиками и подрядчиками» |

| Оплачены работы, выполненные подрядчиком | 60 «Расчеты с поставщиками и подрядчиками» | 51 «Расчетные счета» |

| Выполнение модернизации собственными силами | ||

| Отражены затраты, связанные с модернизацией ОС | 08 «Вложения во внеоборотные активы» | 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению», 23 «Вспомогательные производства» |

| На дату завершения работ | ||

| Увеличена первоначальная стоимость модернизированного ОС | 01 «Основные средства» | 08 «Вложения во внеоборотные активы» |

| Принят к вычету НДС со стоимости работ | 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС» | 19 «Налог на добавленную стоимость по приобретенным ценностям» |

| Ежемесячно с месяца, следующего за месяцем завершения модернизации | ||

| Начислена амортизация по ОС | 20 «Основное производство» (44 «Расходы на продажу») | 02 «Амортизация основных средств» |

В результате модернизации ОС может увеличиться срок его эксплуатации. Тогда для целей бухучета компании нужно пересмотреть оставшийся СПИ модернизированного

Амортизация начисляется исходя из остаточной стоимости объекта (которая в нашем случае равна нулю) с учетом затрат на модернизацию, а также нового СПИ. Он будет равен оставшемуся сроку от первоначально установленного СПИ (у нас — ноль), увеличенному на количество месяцев, которое вы добавил

Тогда ежемесячная сумма амортизационных отчислений по модернизированному ОС, остаточная стоимость которого равна нулю, будет определяться по формуле:

Пример 3. Определение в бухучете суммы амортизации после модернизации

/ условие / К данным примера 1 добавим, что компания приняла решение увеличить СПИ для целей бухучета на 2 года (24 месяца).

/ решение / Остаточная стоимость ОС с учетом затрат на модернизацию составит 75 000 руб. (450 000 руб. + 75 000 руб. – 450 000 руб.). Новый СПИ после модернизации — 24 месяца.

Сумма ежемесячных амортизационных отчислений будет равна 3125 руб. (75 000 руб. / 24 мес.).

***

Если вы модернизируете ОС, у которого еще есть остаточная стоимость, то все вышесказанное вы можете смело применять и к нему.