Как заполнить РСВ, если превышены базы по взносам

В расчете по страховым взносам нужно отражать суммы выплат работникам как в пределах баз по взносам на ОПС и ВНиМ, так и сверх этих баз. Также в расчете нужно отдельно показать количество работников, у которых выплаты превысили предельную сумму базы по взносам на ОПС. Кроме того, заполненный расчет должен пройти проверку на соответствие контрольным соотношениям, утвержденным ФНС для этого расчета. Как все правильно сделать, покажем на примере.

Внимание

Для взносов на обязательное медицинское страхование предельная база не установлена. Взносы на ОМС нужно исчислять и уплачивать по тарифу 5,1% независимо от величины выплат, начисленных в пользу физических лиц с начала годап. 1 ст. 421, п. 3 ст. 426 НК РФ.

Условие. Зарплата руководителя компании — 100 000 руб. в месяц. Соответственно, его доход нарастающим итогом составил:

•с января по июль — 700 000 руб.;

•с января по август — 800 000 руб.;

•с января по сентябрь — 900 000 руб.

Для наглядности заполнения расчета приведем данные только по одному человеку. При этом учтите, что все разделы, подразделы и приложения расчета заполняются суммарно по всем работникам нарастающим итогом с начала года. Исключение — только раздел 3 расчета, он заполняется индивидуально по каждому работнику. Подраздел 3.2.1 нарастающим итогом не заполняется. В нем нужно отражать выплаты работнику и взносы на ОПС только за последние 3 месяца отчетного (расчетного) периода. При этом сверхлимитные начисления взносов на ОПС в подразделе 3.2.1 не показываются. База по взносам и сумма взносов на ОПС указываются только в пределах лимитапп. 22.1, 22.2, 22.20, 22.27, 22.29, 22.30 Порядка заполнения расчета (приложение № 2 к Приказу ФНС от 10.10.2016 № ММВ-7-11/551@).

Решение. Доходы руководителя за 7 месяцев 2017 г. укладываются в предельные величины баз по взносам. Поэтому взносы со всего дохода начислены по общим тарифам. А вот далее в разных месяцах происходят изменения в исчислении каждого вида взноса.

Взносы на ВНиМ. Доход работника с января по август составил 800 000 руб., то есть в августе предельная база по этим взносам превышена на 45 000 руб. (800 000 руб. – 755 000 руб.).

Так как с суммы превышения базы взносы не уплачиваются, в августе нужно исчислить взносы только с 55 000 руб. (100 000 руб. – 45 000 руб.). Сумма взносов равна 1595 руб. (55 000 руб. х 2,9%).

А уже в сентябре сумма превышения доходов работника над предельной базой составит 145 000 руб. (900 000 руб. – 755 000 руб.). И с сентября по декабрь включительно с зарплаты руководителя взносы на ВНиМ исчислять уже не нужно.

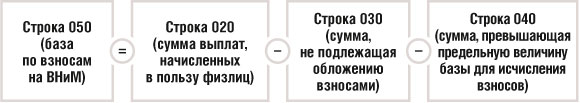

При заполнении приложения № 2 к разделу 1 расчета учтите, что контрольными соотношениями по его проверке предусмотрено определение показателя каждой графы строки 050 по такой формулеПисьмо ФНС от 30.06.2017 № БС-4-11/12678@ (пп. 1.221—1.225):

Поскольку в нашем примере нет необлагаемых выплат, то показатель строки 030 равен нулю. Поэтому во фрагменте приложения № 2 мы его приводить не будем.

Приложение № 2 к разделу 1 расчета по взносам следует заполнить таким образом.

Приложение 2 Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1

| Всего с начала расчетного периода | в том числе за последние три месяца расчетного (отчетного) периода: | |||

| всего | 1 месяц | 2 месяц | 3 месяц | |

| 1 | 2 | 3 | 4 | 5 |

| Количество застрахованных лиц, всего (чел.) 010 | ||||

| 1 – – – – | 1 – – – – | 1 – – – – | 1 – – – – | 1 – – – – |

| Всего с начала расчетного периода/ 1 месяц <*> 1/3 | Всего <*>/ 2 месяц <*> 2/4 | 3 месяц <*> 5 |

| Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц 020 | ||

| 9 0 0 0 0 0 – – – . 0 0 | 3 0 0 0 0 0 – – – . 0 0 | |

| 1 0 0 0 0 0 – – – . 0 0 | 1 0 0 0 0 0 – – – . 0 0 | 1 0 0 0 0 0 – – – . 0 0 |

| ... | ||

| Сумма, превышающая предельную величину базы для исчисления страховых взносов 040 | ||

| 1 4 5 0 0 0 – – – . 0 0 | 1 4 5 0 0 0 – – – . 0 0 | |

| 0 – – – – – – – – . 0 0 | 4 5 0 0 0 – – – – . 0 0 | 1 0 0 0 0 0 – – – . 0 0 |

| База для исчисления страховых взносов 050 | ||

| 7 5 5 0 0 0 – – – . 0 0 | 1 5 5 0 0 0 – – – . 0 0 | |

| 1 0 0 0 0 0 – – – . 0 0 | 5 5 0 0 0 – – – – . 0 0 | 0 – – – – – – – – . 0 0 |

| ... | ||

| Исчислено страховых взносов 060 | ||

| 2 1 8 9 5 – – – – . 0 0 | 4 4 9 5 – – – – – . 0 0 | |

| 2 9 0 0 – – – – – . 0 0 | 1 5 9 5 – – – – – . 0 0 | 0 – – – – – – – – . 0 0 |

Взносы на ОПС. По этим взносам предельная база превышена в сентябре на 24 000 руб. (900 000 руб. – 876 000 руб.). В этом месяце взносы на ОПС нужно начислить по двум тарифам:

•с доходов в пределах базы по тарифу 22%. Сумма взносов составит 16 720 руб. ((100 000 руб. – 24 000 руб.) х 22%);

•с доходов свыше базы по тарифу 10%. Сумма взносов равна 2400 руб. (24 000 руб. х 10%).

С октября по декабрь включительно с зарплаты руководителя взносы на ОПС надо исчислять только по тарифу 10%.

Сначала выплаты руководителю надо показать в подразделе 3.2.1.

3.2.1. Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица

| Месяц | Код категории застрахованного лица | Сумма выплат и иных вознаграждений | База для исчисления страховых взносов на обязательное пенсионное страхование в пределах предельной величины/в том числе по гражданско-правовым договорам/Сумма исчисленных страховых взносов с базы исчисления страховых взносов, не превышающих предельную величину |

| 190 | 200 | 210 | 220 / 230 / 240 |

| 0 7 | Н Р – – | 1 0 0 0 0 0 – – – . 0 0 | 1 0 0 0 0 0 – – – . 0 0 |

| 0 – – – – – – – – . 0 0 | |||

| 2 2 0 0 0 – – – – . 0 0 | |||

| 0 8 | Н Р – – | 1 0 0 0 0 0 – – – . 0 0 | 1 0 0 0 0 0 – – – . 0 0 |

| 0 – – – – – – – – . 0 0 | |||

| 2 2 0 0 0 – – – – . 0 0 | |||

| 0 9 | Н Р – – | 1 0 0 0 0 0 – – – . 0 0 | 7 6 0 0 0 – – – – . 0 0 |

| 0 – – – – – – – – . 0 0 | |||

| 1 6 7 2 0 – – – – . 0 0 | |||

| 1 | 2 / 3 / 4 | ||

| Всего за последние три месяца расчетного (отчетного) периода | 250 | 3 0 0 0 0 0 – – – . 0 0 | 2 7 6 0 0 0 – – – . 0 0 |

| 0 – – – – – – – – . 0 0 | |||

| 6 0 7 2 0 – – – – . 0 0 |

А затем нужно заполнить подраздел 1.1 приложения № 1 к разделу 1.

Подраздел 1.1 Расчет сумм взносов на обязательное пенсионное страхование

| Всего с начала расчетного периода | в том числе за последние три месяца расчетного (отчетного) периода: | |||

| всего | 1 месяц | 2 месяц | 3 месяц | |

| 1 | 2 | 3 | 4 | 5 |

| Количество физических лиц, с выплат которым начислены страховые взносы, всего (чел.) 020 | ||||

| 1 – – – – | 1 – – – – | 1 – – – – | 1 – – – – | 1 – – – – |

| в том числе в размере, превышающем предельную величину базы для начисления страховых взносов на обязательное пенсионное страхование (чел.) 021 | ||||

| 1 – – – – | 1 – – – – | 0 – – – – | 0 – – – – | 1 – – – – |

| Всего с начала расчетного периода/ 1 месяц <*> 1/3 | Всего <*>/ 2 месяц <*> 2/4 | 3 месяц <*> 5 | ||

| База для исчисления страховых взносов 050 | ||||

| 9 0 0 0 0 0 – – – . 0 0 | 3 0 0 0 0 0 – – – . 0 0 | |||

| 1 0 0 0 0 0 – – – . 0 0 | 1 0 0 0 0 0 – – – . 0 0 | 1 0 0 0 0 0 – – – . 0 0 | ||

| ||||

| 2 4 0 0 0 – – – – . 0 0 | 2 4 0 0 0 – – – – . 0 0 | |||

| 0 – – – – – – – – . 0 0 | 0 – – – – – – – – . 0 0 | 2 4 0 0 0 – – – – . 0 0 | ||

| Исчислено страховых взносов 060 | ||||

| 1 9 5 1 2 0 – – – . 0 0 | 6 3 1 2 0 – – – – . 0 0 | |||

| 2 2 0 0 0 – – – – . 0 0 | 2 2 0 0 0 – – – – . 0 0 | 1 9 1 2 0 – – – – . 0 0 | ||

| ||||

| 1 9 2 7 2 0 – – – . 0 0 | 6 0 7 2 0 – – – – . 0 0 | |||

| 2 2 0 0 0 – – – – . 0 0 | 2 2 0 0 0 – – – – . 0 0 | 1 6 7 2 0 – – – – . 0 0 | ||

| ||||

| 2 4 0 0 – – – – – . 0 0 | 2 4 0 0 – – – – – . 0 0 | |||

| 0 – – – – – – – – . 0 0 | 0 – – – – – – – – . 0 0 | 2 4 0 0 – – – – – . 0 0 | ||

Контрольными соотношениями по проверке расчета предусмотрено, что если вы в подразделе 1.1 в строке 021 указали количество физлиц, выплаты которым превысили базу, то показатель строки 051, где отражается сумма превышения, не может быть нулевымПисьмо ФНС от 30.06.2017 № БС-4-11/12678@ (пп. 1.70—1.74).

Внимание

Если у вас есть работники, доходы которых превысили базы по взносам на ОПС и на ВНиМ, то в расчете суммы взносов с баз в пределах лимитов до конца года останутся неизменными. Это показатели строк 061 «Всего с начала расчетного периода» (192 720 руб.) подраздела 1.1 приложения № 1 к разделу 1 и 060 «Всего с начала расчетного периода» (21 895 руб.) приложения № 2 к разделу 1 расчета.

* * *

Форму расчета по страховым взносам в электронном виде можно найти:

Кроме того, ФНС разъяснила, что если работника в течение года перевели из одного ОП организации в другое (которое само начисляет выплаты работникам и отчитывается по взносам), то доходы для взносов все равно надо считать нарастающим итогом с начала года. Конечно, нового в этом ничего нет. О таком расчете базы в свое время говорили и фондыПисьмо Минздравсоцразвития от 12.03.2010 № 551-19. Однако в расчете по взносам ОП должно отразить только те доходы, которые оно само начислило работнику. И если доходы ОП с учетом доходов, начисленных в другом ОП с начала года, превышают лимит базы для исчисления взносов на ОПС, то эти взносы надо исчислять по пониженному тарифу. А при превышении базы по взносам на ВНиМ не начислять взносы вовсеПисьмо ФНС от 19.09.2017 № БС-4-11/18681.