Расстаемся с должником

Как первоначальному кредитору отразить уступку денежного требования при ОСНО

Случается, что контрагенты компании не всегда вовремя погашают свои долги. А вам срочно понадобились деньги. Тогда ваша компания может уступить зависшую дебиторку другому лицу (если это не запрещено договором с должнико

Налогообложение такой сделки имеет ряд особенностей. О них мы и расскажем. А также о том, как оформить и отразить эту сделку в бухучете.

Мы остановимся на уступке долгов, возникших в связи с реализацией товаров (работ, услуг).

Оформляем уступку

Итак, ваша компания (первоначальный кредитор или цедент) решила полностью (или частичн

В соглашении важно указат

- реквизиты договора, заключенного между первоначальным кредитором и должником, из которого возникло обязательство;

- содержание уступаемого требования (уплата основного долга, с указанием его суммы, право на неустойку, залог и т. п.);

- размер уступаемого долга (в полном объеме или частично).

Уступаемое требование переходит к новому кредитору в момент заключения соглашения (если иное не предусмотрено законом или в самом соглашении стороны не определили другую

Должника нужно письменно уведомить о состоявшейся уступке долг

А еще вы должны передать новому кредитору документы по первоначальной сделке с вашим должником (договор, накладные на поставку товара или акты выполненных работ/оказанных услу

А теперь поговорим о бухгалтерском и налоговом учете этой сделки.

НДС

Если требование уступлено по цене меньшей или равной сумме самого долга, то налоговая база по НДС отсутствует (равна нулю). Налог в таком случае уплачивать не нужно. И обратите внимание, в соглашении об уступке требования не надо указывать НДС в составе

Если же полученная от нового кредитора сумма дохода вдруг превысила размер уступленной задолженности (с учетом НДС), то эта разница и будет базой для расчета

Налоговая база определяется по общему правилу на наиболее раннюю из

- <или>на день уступки требования;

- <или>на день получения от нового кредитора оплаты за уступаемый долг.

А вот какую ставку — 18% или

В течение 5 календарных дней с момента уступки вам нужно составить счет-фактуру в двух экземплярах, один из которых передать новому кредитору, а второй зарегистрировать в книге прода

Заполните счет-фактуру

| Наименование товара (описание выполненных работ, оказанных услуг), имущественного права | Единица измерения | Количество (объем) | Цена (тариф) за единицу измерения | Стоимость товаров (работ, услуг), имущественных прав без налога — всего | В том числе сумма акциза | Налоговая ставка | Сумма налога, предъявляемая покупателю | Стоимость товаров (работ, услуг), имущественных прав с налогом — всего | Страна происхождения товара | Номер таможенной декларации | ||

| код | условное обозначение (национальное) | цифровой код | краткое наименование | |||||||||

| 1 | 2 | 2а | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 10а | 11 |

| Уступка денежного требования к ООО «Должник» по договору поставки № 58 от 09.11.2015 | — | — | — | — | 12 000Укажите налоговую базу — разницу между полученным от нового кредитора доходом и суммой требования (с учетом НДС). Если база получилась отрицательная или нулевая — впишите 0 | Без акциза | 1830,51Укажите исчисленную сумму НДС или 0 в случае отсутствия налоговой базы | 425 000Укажите цену уступленного требования | — | — | — | |

| Всего к оплате | 12 000 | Х | 1830,51 | 425 000 | ||||||||

Налог на прибыль

Для целей налогообложения прибыли датой уступки требования считается:

- <или>день подписания акта уступки требовани

яп. 5 ст. 271 НК РФ; - <или>день перехода права требования к новому кредитору исходя из условий соглашения об уступке, если этим соглашением не предусмотрено составление

актаПисьмо Минфина от 07.12.2011 № 03-03-06/2/194.

Именно на дату уступки вам нужно:

- сумму, за которую вы уступили новому кредитору право требования долга, учесть в составе доходов, облагаемых налогом на прибыл

ьп. 1 ст. 248, п. 1 ст. 249, п. 5 ст. 271 НК РФ; - сумму уступаемой задолженности (вместе с НДС) включить в состав «прибыльных» расходо

вподп. 2.1 п. 1 ст. 268 НК РФ.

Чаще всего право требования долга уступается дешевле, чем стоили реализованные товары (работы, услуги), в результате чего у компании будет убыток.

Операции по уступке учитываются в особом порядке, который зависит от того, когда совершена уступк

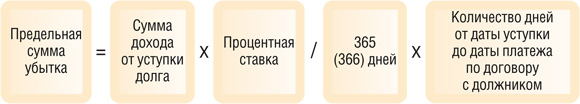

СИТУАЦИЯ 1. Уступка состоялась до наступления срока платежа, предусмотренного договором с должником. В таком случае убыток учитывается во внереализационных расходах с учетом следующего ограничени

При этом процентная ставка определяетс

- <или>исходя из максимальной ставки процента, установленной для соответствующего вида валюты п. 1.2 ст. 269 НК РФ. К примеру, по обязательствам в рублях максимальная процентная ставка в 2015 г. составляет 1,8 ключевой ставки ЦБ (с 1 января 2016 г. — 1,25 ключевой ставки ЦБ);

- <или>исходя из ставки процента, размер которой подтверждается методами, установленными разд. V.I НК РФ, то есть теми, что используются для сделок между взаимозависимыми лицами (например, метод сопоставимых рыночных цен).

Вы можете указать любой из этих способов в учетной политике.

Пример. Расчет величины убытка от уступки требования, признаваемого для целей налогообложения прибыли

/ условие / Компания отгрузила товар 14.10.2015 на сумму 944 000 руб. (в том числе НДС 144 000 руб.), срок оплаты товара по договору — 1 декабря 2015 г. Не дожидаясь оплаты, компания уступила долг новому кредитору 29.10.2015 за 870 000 руб.

/ решение / В результате проведенной сделки у компании образовался убыток в размере 74 000 руб. (944 000 руб. – 870 000 руб.). По условиям учетной политики размер убытка не может превышать сумму процентов, которую компания уплатила бы по долговому обязательству исходя из максимальной ставки процента, установленной п. 1.2 ст. 269 НК РФ. Так как уступаемый долг выражен в рублях, максимальная процентная ставка будет равна 1,8 ключевой ставки ЦБ, то есть 19,8% (ключевая ставка ЦБ на дату уступки 11% x 1,8).

Таким образом, величина убытка, которую можно учесть при расчете налога на прибыль, составляет 15 574,19 руб. (870 000 руб. x 19,8% / 365 дн. x 33 дн.). Убыток, который не получится учесть, — 58 425,81 руб. (74 000 руб. – 15 574,19 руб.).

Обратите внимание на заполнение декларации по налогу на прибыль. В рассматриваемой ситуации вам нужно будет заполнить приложение № 3 к листу 02 деклараци

Приложение № 3 к Листу 02

Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении прибыли с учетом положений статей 268, 275.1, 276, 279, 323 Налогового кодекса Российской Федерации

(за исключением отраженных в Листе 05)

...

| Выручка от реализации права требования долга: | ||

| до наступления срока платежа (пункт 1 статьи 279 Налогового кодекса Российской Федерации) | 100 | 8 7 0 0 0 0 – – – – – – – – – |

| после наступления срока платежа (пункт 2 статьи 279 Налогового кодекса Российской Федерации)<*> | 110 | – – – – – – – – – – – – – – – |

| Стоимость реализованного права требования долга: | ||

| до наступления срока платежа (пункт 1 статьи 279 Налогового кодекса Российской Федерации) | 120 | 9 4 4 0 0 0 – – – – – – – – – |

| после наступления срока платежа (пункт 2 статьи 279 Налогового кодекса Российской Федерации)<*> | 130 | – – – – – – – – – – – – – – – |

| Убыток от реализации права требования долга в соответствии с пунктом 1 статьи 279 Налогового кодекса Российской Федерации: | ||

| размер убытка, соответствующий сумме процентов, исчисленных в соответствии со статьей 269 Налогового кодекса Российской Федерации | 140 | 1 5 5 7 4 – – – – – – – – – – |

| размер убытка, превышающий сумму процентов, исчисленных в соответствии со статьей 269 Налогового кодекса Российской Федерации | 150 | 5 8 4 2 6 – – – – – – – – – – |

| ... | ||

| Итого выручка от реализации по операциям, отраженным в Приложении № 3 к Листу 02 (сумма строк 030, 100, 110, 180 (210 – 211), 240 Приложения № 3 к Листу 02) | 340 | 8 7 0 0 0 0 – – – – – – – – – |

| Итого расходы по операциям, отраженным в Приложении № 3 к Листу 02 (сумма строк 040, 120, 130, 190 (220 – 221), 250 Приложения № 3 к Листу 02) | 350 | 9 4 4 0 0 0 – – – – – – – – – |

| Убытки по операциям, отраженным в Приложении № 3 к Листу 02 (сумма строк 060, 150, 160, 201, 230, 260 Приложения № 3 к Листу 02) | 360 | 5 8 4 2 6 – – – – – – – – – – |

СИТУАЦИЯ 2. Уступка произошла после наступления срока платежа. Тогда нормировать убыток уже не нужн

Сведения об уступке в декларации отражаются так (воспользуемся цифрами предыдущего примера).

Приложение № 1 к Листу 02

Доходы от реализации и внереализационные доходы

...

| Выручка от реализации — всего в том числе: | 010 | 2 8 7 0 0 0 0 – – – – – – – – |

| выручка от реализации товаров (работ, услуг) собственного производства | 011 | – – – – – – – – – – – – – – – |

| выручка от реализации покупных товаров | 012 | 2 0 0 0 0 0 0 – – – – – – – – |

| выручка от реализации имущественных прав, за исключением доходов от реализации прав требований долга, указанных в Приложении № 3 к Листу 02 | 013 | 8 7 0 0 0 0 – – – – – – – – – |

| ... | ||

| Итого сумма доходов от реализации (стр. 010 + стр. 020 + стр. 023 + стр. 027 + стр. 030) | 040 | 2 8 7 0 0 0 0 – – – – – – – – |

Приложение № 2 к Листу 02

Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам

...

| Стоимость реализованных имущественных прав (кроме прав требований долга, указанных в Приложении № 3 к Листу 02) | 059 | 9 4 4 0 0 0 – – – – – – – – – |

Бухучет

В бухучете на дату уступки требования отразите:

- стоимость уступки, установленную договором цессии, в составе прочих доходо

впп. 7, 10.1, 16 ПБУ 9/99; - сумму уступленной дебиторки в составе прочих расходо

впп. 11, 14.1, 16, 19 ПБУ 10/99.

Пример. Учет уступки права требования долга у первоначального кредитора

/ условие / Компания отгрузила фирме-покупателю товары на сумму 590 000 руб. (в том числе НДС 90 000 руб.). Спустя месяц после отгрузки право требования долга уступлено новому кредитору за 550 000 руб.

/ решение / Проводки сделайте такие.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На дату реализации товаров | |||

| Признана выручка от реализации | 62 «Расчеты с покупателями и заказчиками» | 90 «Продажи», субсчет «Выручка» | 590 000 |

| Начислен НДС со стоимости проданных товаров (590 000 руб. x | 90, субсчет «НДС» | 68 «Расчеты по налогам и сборам», субсчет «НДС» | 90 000 |

| На дату перехода права требования к новому кредитору | |||

| Отражен доход от уступки права требования | 76 «Расчеты с разными дебиторами и кредиторами» | 91 «Прочие доходы и расходы», субсчет «Прочие доходы» | 550 000 |

| Списаны расходы по уступке в виде дебиторской задолженности (с НДС) | 91, субсчет «Прочие расходы» | 62 «Расчеты с покупателями и заказчиками» | 590 000 |

| На дату получения оплаты | |||

| Поступили деньги от нового кредитора | 51 «Расчетный счет» | 76 «Расчеты с разными дебиторами и кредиторами» | 550 000 |

***

А о том, как новому кредитору отразить в бухгалтерском и налоговом учете погашение долга или его переуступку, вы можете прочитать ![]() ,

,