Налоговая выгода как она есть

В каких ситуациях налоговики усмотрят получение необоснованной налоговой выгоды

Мы завершаем свое знакомство с Обзором Верховного суда по налоговым спорам за 2014 г. и первое полугодие 2015 г., который ФНС довела до территориальных инспекций для использования в работе. Заключительным этапом станет описание конкретных ситуаций, в которых наличие необоснованной налоговой выгоды будет для проверяющих практически очевидным фактом.

Но прежде чем мы приступим к анализу этих ситуаций, напомним, что доказывать наличие признаков необоснованной налоговой выгоды должна инспекци

СИТУАЦИЯ 1. Фирме оказаны консультационные услуги на большую сумму, а сопутствующая первичка выглядит слишком формальной

В рассмотренном деле стоимость оказанных консультационных юридических услуг была не просто большой, а очень большой, судя по сумме НДС, которую организация-заказчик приняла к вычету, — почти 7 млн руб. Полагаем, что это сразу насторожило проверяющих, после чего они уже начали копать глубже. Результатом «раскопок» стал вывод о том, что затраты на эти услуги экономически необоснованны и документально не подтверждены.

Суды всех уровней, включая

- не позволяют достоверно установить факт реального оказания услуг;

- не позволяют определить, какие именно работы приняты заказчиком;

- не отражают реальность хозяйственных операций.

Кроме того, не подтверждено использование оказанных услуг в производственных целях.

Вот чем конкретно не устроила налоговиков и судей имеющаяся первичк

1) договор носит обезличенный характер и не содержит конкретной информации об оказываемых услугах. В нем не указано, по каким вопросам проводились консультации, в течение какого периода времени, с целью получения какого результата для заказчика;

2) акты сдачи-приемки услуг, предоставленных по договору, носят формальный характер, они все идентичны по содержанию, в них имеется лишь обобщенная информация. Из актов невозможно установить фактический объем и характер работы, проделанной исполнителем, поскольку в них отсутствуют:

- ссылки на отчеты исполнителей;

- информация о том, кем и какие конкретно консультации или услуги оказаны за определенный месяц;

- данные о формировании цены и определении стоимости по видам конкретных оказанных услуг.

В качестве единицы измерения работ в актах указано «мес.»;

3) в имеющихся счетах-фактурах в графе «наименование товара (работ, услуг)» указаны номер и дата договора, что не может быть расценено как наименование самой услуги;

4) в отчетах исполнителя перечень услуг приведен в ряде случаев без ссылок на какие-либо документы (сведения или информацию), сопровождающие оказание перечисленных услуг. Также отсутствуют даты, стоимость вида оказанных услуг, конкретный исполнитель, отчеты представлены не за весь период оказания услуг. То есть невозможно установить, оказывались ли услуги ежемесячно.

Также суды критически оценили причины, побудившие фирму-заказчика воспользоваться юридическими и консультационными услугами «со стороны», притом что у нее имелись штатные юрисконсульты. Заказчик объяснил, что именно в проверяемом периоде у него резко вырос объем договоров с контрагентами, увеличилось количество судебных разбирательств, проверок и иных мероприятий, требующих наличия специалистов. Однако никаких доказательств такого неожиданного «роста» представлено не было.

Далеко не последнюю роль сыграл и тот факт, что в ходе встречной проверки организации-исполнителя налоговикам не удалось подтвердить обстоятельства оказания спорных услуг. Выяснилось, что та по адресу регистрации не находится, документы по требованию не представила, последний раз отчетность сдавала давно.

Итог. Поскольку факт оказания консультационных услуг был признан неподтвержденным, фирме было отказано в принятии к вычету НДС по ним. Как следствие, доначисление НДС, а также пеней и штрафа.

СИТУАЦИЯ 2. Компания переходит с УСНО на общий режим в связи с созданием филиала и затем подает декларацию по НДС, где заявлен налог к возмещению из бюджета

В конкретном споре, дошедшем до Верховного

- головной офис и филиал находились в пределах одной административно-территориальной единицы (маленький город);

- директор компании и директор филиала — один и тот же человек;

- расчетный счет филиалу не открывался, работники в него не принимались;

- компания не передавала филиалу какое-либо имущество для оборудования рабочих мест;

- отсутствовали документы, подтверждающие ведение хозяйственной деятельности именно филиалом;

- в налоговой отчетности сведения о деятельности филиала не отражались.

Суды согласились с налоговиками, указав, что одним из основных признаков обособленного подразделения, включая филиал, является фактическое его функционирование либо способность к такому функционированию. А в рассматриваемом случае филиал, указанный в учредительных документах компании, на самом деле не существовал.

Итог. По всему выходит, что регистрация филиала и досрочный «слет» с УСНО нужны были компании лишь для возмещения НДС по сделке, заключенной в текущем году. Однако налоговая выгода не может рассматриваться в качестве самостоятельной деловой

СИТУАЦИЯ 3. Из компании, применяющей ЕНВД, в течение короткого промежутка времени большое количество сотрудников увольняется в порядке перевода во вновь созданные фирмы

Скорее всего, налоговики сразу заподозрят, что причина столь массовой утечки кадров — в необходимости раздробить бизнес, чтобы не потерять право на применение ЕНВД

По крайней мере, именно так обстояли дела в одном из споров, дошедших до

- все работники трех «свежесозданных» фирм (к слову сказать, применявших с момента создания УСНО) ранее работали в компании-вмененщике, после перехода их трудовые функции, должности, рабочие места и оклады не изменились;

- руководителями этих фирм были назначены бывшие сотрудники вмененщика;

- доходная часть новых фирм состояла исключительно из оплаты за услуги, которые они оказывали компании-вмененщику (то есть та была единственным потребителем оказываемых ими услуг), а расходная — из выплаты зарплаты, уплаты налогов и оплаты банковских услуг. Собственных денежных средств и дополнительных доходов фирмы не имели. Также у них отсутствовали основные средства, производственные активы, помещения и транспорт;

- все три фирмы находились по одному адресу, их счета были открыты в одном банке.

Итог. Суды согласились с инспекторами, что названные обстоятельства в своей совокупности и взаимосвязи доказывают, что деятельность вновь созданных фирм носила формальный характер. Их создание было направлено лишь на то, чтобы сохранить право на применение льготного режима (ЕНВД) путем перевода туда части работников и минимизировать налоговые платежи путем неуплаты налога на прибыль, НДС и налога на имущество организаций. Таким образом, доначисление названных налогов в этой ситуации вполне законно и обоснованно.

СИТУАЦИЯ 4. Фирма безвозмездно получает крупные суммы от своего учредителя — юридического лица, чья доля в уставном капитале фирмы превышает 50%

«Ну и что?» — спросите вы. Закон это не запрещает. Совершенно верно. А еще полученные от такого учредителя деньги и имущество не учитываются для целей налогообложения прибыл

И вот при ближайшем рассмотрении выясняется, что организация-учредитель в период, когда имело место безвозмездное перечисление денег, никакой деятельности фактически не вела, чистой прибыли не имела, также у нее не было ни основных средств, ни работников.

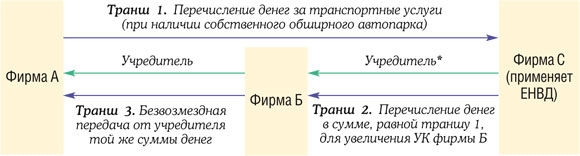

«Та-а-а-ак, это уже интереснее!» — подумали налоговики и стали проверять еще тщательнее. В результате всплыла следующая отработанная схема (проверяемая организация — фирма А).

* Фирма С вводится в состав участников фирмы Б с долей 99% в день первого транша.

Немаловажные детали этого конкретного дела:

- весь этот «круговорот денег в природе» происходил в течение считанных дней;

- все три фирмы являлись взаимозависимыми лицами (в составе учредителей каждой компании фигурировал один и тот же человек);

- фирма А (именно у нее проходила выездная проверка) на протяжении нескольких лет не имела прибыли при значительных оборотах в ходе предпринимательской деятельности.

Как видим, деньги, перечисляемые фирмой А за транспортные услуги, которые включались в «прибыльные» расходы, возвращались к ней обратно в виде сумм, не облагаемых налогом на прибыль.

Итог. Нетрудно догадаться, что фирме А по полной программе доначислили и налог, и пени, и штраф. И убедить суды в своей невиновности у нее не получилось.

СИТУАЦИЯ 5. Товар приобретен через цепочку посредников, в результате чего его стоимость с момента ввоза на территорию РФ до поступления на склад получателя возросла в несколько раз

Казалось бы, уж сколько раз твердили миру, что покупка товаров через посредников без наличия разумных экономических или иных причин (деловой цели) в первую очередь привлекает внимание налоговиков при выездных проверка

И тем не менее до сих пор находятся организации, которые «горят» на этом. Так случилось и в споре, дошедшем до

- покупатель заключил договоры на поставку товара (стеклянных бутылок иностранного производства) с двумя фирмами-поставщиками. При этом что один, что второй поставщики по юридическому адресу не располагались, имели среднесписочную численность один человек, налоговые обязательства исчисляли в минимальных размерах.

Также установлено, что учредитель одного из поставщиков на момент проверки в России уже не проживал.

А что касается второго поставщика, то он являлся подконтрольным покупателю, так как был создан и действовал исключительно в его интересах. Так, в ходе опроса учредителя — руководителя второго поставщика выяснилось, что все необходимые данные он получал по телефону от покупателя: информацию о трех дополнительных посредниках — поставщиках товара, сведения о количестве товара, о сроках поставки, о стоимости товара от этих дополнительных поставщиков, о перемещении товара;

- деньги на расчетные счета обоих поставщиков поступали от покупателя в виде частичной оплаты/предоплаты и затем в течение нескольких дней перечислялись на расчетные счета организаций с признаками фирм-однодневок, что подтверждается выписками банков;

- три поставщика-посредника поставляли товар в адрес обоих поставщиков. У всех трех посредников расчетные счета открыты в одном банке, в выписках банка отсутствуют сведения о закупке посредниками товара, их учредители и руководители являются «массовыми» учредителями и руководителями, налоговые обязательства они исчисляли в минимальных размерах, все три организации исключены из

ЕГРЮЛ по решению ИФНС; - товар со склада иностранного продавца доставлялся непосредственно на склады филиалов покупателя, что подтверждается ГТД, CMR, представленными к проверке покупателем журналами учета заезда автомобилей. При этом количество товара, заявленного на таможенной территории РФ, в ГТД совпадает с отраженным количеством в журналах учета заезда автомобилей.

Проанализировав все эти обстоятельства, ИФНС пришла к выводу, что товар изначально предназначался исключительно для покупателя, а перемещение этого товара через цепочку посредников происходило лишь по документам. Получение покупателем необоснованной налоговой выгоды выразилось в занижении «прибыльной» базы за счет необоснованного включения в расходы завышенной стоимости товара и неправомерного принятия к вычету НДС по нему.

Итог. Суды согласились, что инспекция установила нереальность спорных хозяйственных операций между организацией-покупателем и ее контрагентами. Так что ИФНС правомерно доначислила организации налог на прибыль, а также НДС (отказав в вычетах) на разницу между стоимостью приобретения товара через посредников и «ГТД-шной» стоимость

Это не единственное дело с участием фирм-посредников, которое ФНС приводит в своем Письме. В другом деле, дошедшем до ВС, уже компания-продавец использовала агентскую схему при реализации оборудования конечным покупателям. И здесь тоже фигурировали фирмы-однодневки. В результате ИФНС пришла к выводу, что деньги, полученные компанией от покупателей оборудования, номинальным поставщиком которого являлась фирма-однодневка, являются выручкой (доходом) самой компании от реализации указанного оборудовани

В то же время надо помнить, что если операции по приобретению товаров через посредников действительно реальные, то пересчитывать стоимость товаров налоговики не будут. Ведь и ВАС, и ВС разъясняли, что само по себе наличие посредников не позволяет расценивать действия налогоплательщика как совершенные с намерением получить необоснованную налоговую выгод

***

Как справедливо заметила ФНС, «каждое обстоятельство получения налогоплательщиком необоснованной налоговой выгоды носит индивидуальный характе