Налог на имущество со свежих квартир

Собственники квартир в домах, построенных в последние 3 года, не получили из налоговой инспекции уведомление на уплату налога на имущество за 2013 и 2014 гг. Почему это произошло, нужно ли что-то с этим делать и каких налогов ждать в дальнейшем?

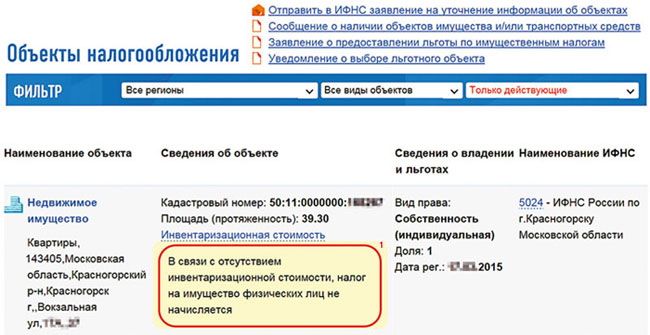

Почему нет налогового уведомления в 2015 г.

За 2014 г. и предшествующие годы налог на имущество с квартир физических лиц должен рассчитываться исходя из инвентаризационной стоимости. Но у квартир, построенных в

(1) Подведите курсор к строке, в которой указывается инвентаризационная стоимость.

Связано это с тем, что с 2013 г. государственный технический учет объектов недвижимости на территории России не ведется — его заменил государственный кадастровый

А раз у квартиры нет инвентаризационной стоимости — нет и налоговой

Какой налог придется платить за 2015 г.

По общему правилу начиная с 2015 г. налог платится с кадастровой стоимости.

Но будете вы его так платить или нет, зависит от того, когда ваш регион перешел (или перейдет) на расчет налога исходя из кадастровой стоимости.

СИТУАЦИЯ 1. В 2015 г. в регионе еще не перешли на расчет налога исходя из кадастровой стоимости, то есть до 02.12.2014 не был принят соответствующий региональный закон. Это значит, что налог продолжает исчисляться исходя из инвентаризационной стоимости кварти

В таком случае в 2016 г. вам опять не пришлют уведомление на уплату налога за 2015 г.

СИТУАЦИЯ 2. Регион, в котором расположена ваша квартира, в 2015 г. перешел на расчет налога исходя из кадастровой стоимости.

Это произошло в 28 регионах, в том числе в Москве, Московской и Тверской областях, Республиках Татарстан и Коми, в Забайкальском крае. Собственникам квартир-новостроек в таких регионах надо ждать уведомления на уплату имущественного налога за 2015 г. в 2016 г. Ведь кадастровая стоимость должна быть у всех квартир-новостроек — без этого невозможен полноценный кадастровый учет.

Базовые правила расчета «кадастрового» квартирного налога за 2015 г.

Для расчета налога будет использоваться кадастровая стоимость, действовавшая на 1 января 2015 г. То есть если у вас, к примеру, есть кадастровый паспорт, заказанный

В личном кабинете налогоплательщика — физического лица на сайте ФНС кадастровая стоимость не отображается — пока там предусмотрено лишь отражение инвентаризационной стоимости. Наверняка это исправят ближе к сроку выставления налоговых уведомлений за 2015 г. (то есть ближе к лету 2016 г.).

Узнать кадастровую стоимость своей квартиры вы можете, к примеру, на сайте Росреестра в сервисе «Справочная информация по объектам недвижимости в режиме

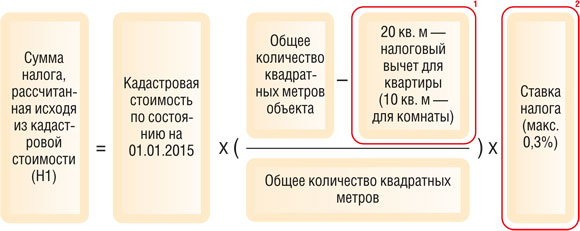

Формула для расчета «кадастрового» налога с жилья в общем случае така

(1) Местные власти/власти городов федерального значения могут увеличить размер налогового вычет

(2) Если власти муниципального образования не установили свои ставки налога на имущество на 2015 г., то будет взята ставка, указанная в Налоговом кодексе, —

Переходный период нам поможет

В течение 4 лет, следующих за годом перехода региона на расчет налога исходя из кадастровой стоимости, налог должен расти постепенно по сравнению с ранее уплачиваемым.

Однако, как мы уже разобрались, по новостройкам в

В переходном периоде собственники новостроек будут платить кадастровый налог, но меньше, чем собственники старых квартир с аналогичной кадастровой стоимостью.

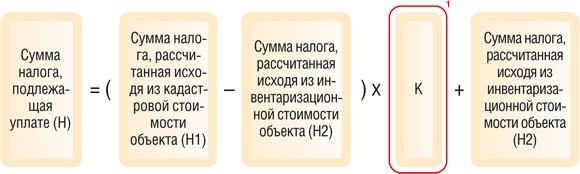

Переходная формула такая: к сумме налога, рассчитанной исходя из инвентаризационной стоимости объекта, ежегодно будут добавляться по 20% от разницы между «кадастровым» и «инвентаризационным» налогам

(1) Значение коэффициента К составит: 0,2 — для первого года (в котором налог на имущество рассчитывается исходя из кадастровой стоимости); 0,4 — для второго года; 0,6 — для третьего года; 0,8 — для четвертого года.

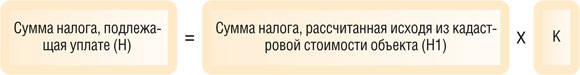

В рассматриваемой нами ситуации Н2 = 0, так как в

То есть если квартира-новостройка находится, к примеру, в Московской области, то за 2015 г. надо будет заплатить лишь 20% от суммы исчисленного «кадастрового» налога (Н1), за 2016 г. — 40%, за 2017 г. — 60%, за 2018 г. — 80%, и лишь с 2019 г. налог надо будет платить в полной сумме (Н1).

Сумма налога исчисляется в полных рублях: сумма менее 50 коп. отбрасывается, а сумма 50 коп. и более округляется до полного рубл

«Переходная» формула применяется по отношению ко всем квартирам — в том числе и к тем, которые были построены после вступления в силу гл. 32 «О налоге на имущество физических лиц» НК. То есть не важно, когда построен дом

Также не имеет значения, построен ли жилой дом в период, когда налог считался исходя из инвентаризационной стоимости, или уже после того, как регион перешел на расчет имущественного налога исходя из кадастровой стоимости. Это нам подтвердил специалист Минфина.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Если объект недвижимости не имеет инвентаризационной стоимости, а на территории субъекта РФ введен налог на имущество физических лиц исходя из кадастровой стоимости, то в формуле, применяемой для исчисления налога за переходные годы, показатель Н2 (сумма налога, исчисленная исходя из инвентаризационной стоимости) равен

нулюп. 8 ст. 408 НК РФ. Это правило распространяется как на квартиры постройки 2014 г. и более ранних лет, так и на квартиры, построенные в 2015 г. (и на те, которые будут построены позже).

Для квартир, которые построены после вступления в силу нового порядка исчисления налога, нет каких-либо особенносте

й”.

Пример. Расчет налога на имущество за 2015 г.

/ условие / Квартира находится в г. Красногорске Московской области, площадь — 39,30 кв. м без учета балкона. Инвентаризационной стоимости нет. Налог на имущество за 2014 г. не исчислялся.

Кадастровая стоимость квартиры равна 1 065 800 руб.

Ставка налога на 2015 г. —

Размер налогового вычета не увеличен органом местной власти, следовательно, он равен стоимости 20 кв. м.

/ решение / Рассчитаем налог на квартиру за 2015 г.

ШАГ 1. Считаем Н1 — сумму налога исходя из кадастровой стоимости:

Н1 = 1 065 800 руб. х (39,3 кв. м – 20 кв. м) / 39,3 кв. м х 0,1% = 523,41 руб.

ШАГ 2. Считаем Н — сумму налога, которую надо будет уплатить за 2015 г.:

Н = 523,41 руб. х 0,2 = 104,68 руб.

После округления до полных рубле

***

Отметим, что с этого года появилась обязанность сообщать в инспекцию о своей недвижимости, если ранее вы никогда не получали налоговых уведомлений по ней и не уплачивали нало

- во-первых, налог на имущество за

2014-й и предыдущие годы вы не должны были платить; - во-вторых, хотя формально вы обязаны сообщить в инспекцию об имеющейся у вас недвижимости, до 2017 г. за такое несообщение вообще нет ответственности. А начиная с 2017 г. штраф будет составлять 20% от неуплаченной суммы налог

ап. 3 ст. 129.1 НК РФ (ред., действ. с 01.01.2017); ч. 3 ст. 7 Закона от 02.04.2014 № 52-ФЗ. То есть если не было неуплаченной суммы налога, то нет и штрафа.

Как видим, в налоговом плане повезло собственникам новостроек, квартиры которых не имеют инвентаризационной стоимости. А если регион еще не перешел на исчисление налога с кадастровой стоимости, то они не должны будут платить налог на вполне законных основаниях еще год, а то и два-три. Лишь с 2020 г. независимо от решения региональных властей все должны будут исчислять налог на имущество, основываясь на данных кадастр