Создаем резерв на оплату отпусков

Как рассчитать ежемесячные отчисления и остаток резерва, переносимый на следующий год, в бухгалтерском и налоговом учете

Организация в силу закона обязана предоставлять своим работникам оплачиваемые отпуска, а это значит, что ей придется выплачивать или отпускные, или компенсацию за неиспользованный отпускстатьи 114, 127 ТК РФ. Создание резервов под такие выплаты в бухгалтерском и налоговом учете уже давно вошло в практику многих организаций. Но с 2011 г. для всех организаций, за исключением малых предприятий, формирование бухгалтерского резерва на выплату отпускных стало обязанностьюп. 3 Приказа Минфина России от 13.12.2010 № 167н. Поэтому рассмотрим правила создания таких резервов.

Создаем резерв в бухучете

Начиная с 2011 г. резервы предстоящих расходов, в том числе на выплату отпускных, можно создавать только в порядке, предусмотренном ПБУ

- у организации с большой долей вероятности существует обязанность, и ее невозможно не исполнить;

- в результате исполнения этой обязанности вероятно уменьшение экономических выгод;

- можно обоснованно оценить величину оценочного обязательства.

Как видите, в случае с отпускными выплатами все эти три условия выполняются. Оценочные обязательства отражаются в бухучете по дебету счета учета расходов и кредиту счета учета резервов предстоящих расходовп. 8 ПБУ

Но ни ПБУ

ВАРИАНТ 1. Создать резерв в начале года сразу на всю сумму отпускных за весь «годовой» отпуск

Применение этого варианта можно обосновать тем, что работник может попросить предоставить ему отпуск авансом, то есть раньше, чем положено по ТКст. 122 ТК РФ, а работодатель вправе пойти ему навстречу. Иначе говоря, применяя этот способ, вы признаете в максимальной оценке обязательства в балансе (и тем самым выполняете требование осмотрительности)п. 6 ПБУ

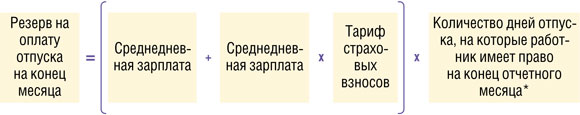

Сумма резерва на оплату отпуска каждого работника рассчитывается по формуле:

* Если работник имеет право на дополнительные дни отпуска, например он работает на Крайнем Северест. 321 ТК РФ, то сумма резерва рассчитывается с учетом этих дней.

Для расчета среднедневной зарплаты логично использовать тот же порядок, который вы используете при расчете отпускных работникуПоложение об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 № 922. В качестве расчетного периода можно взять 12 календарных месяцев, предшествующих моменту расчета резерва (то есть предыдущий год при расчете резерва в январе)п. 4 Положения об особенностях порядка исчисления средней заработной платы.

Если в течение года вы принимаете на работу новых сотрудников, общую сумму резерва нужно будет увеличить на сумму резерва, созданного по этим работникам.

ВАРИАНТ 2. Создавать резерв исходя из количества неотгулянных дней оплачиваемого отпуска, заработанного работником на конец каждого месяца

В этом случае сумма резерва по каждому работнику рассчитывается нарастающим итогом на конец каждого месяца по формуле:

* За каждый полностью отработанный месяц в общем случае работник зарабатывает 2,33 дня (28 дн. / 12 мес.) отпуска. Если месяц отработан не полностью, то остаток, составляющий менее половины месяца, исключается из подсчета, а остаток более 15 дней округляется до полного месяцап. 35 Правил об очередных и дополнительных отпусках, утв. НКТ СССР 30.04.30 № 169; Письмо Роструда от 26.07.2006

Надо сказать, что именно этот вариант отвечает требованиям к оценке размера обязательств перед работниками в соответствии с МСФО. Правда, он вызывает затруднения у бухгалтеров из-за сложности расчета, поскольку приходится ежемесячно рассчитывать количество дней отпуска, на которые имеет право каждый работник. И ежемесячно заново рассчитывать среднедневную зарплату исходя из расчетного периода — 12 предшествующих месяцев.

По мере начисления отпускных выплат либо компенсаций за неиспользованный отпуск при увольнении начисленные суммы резерва списываются.

Пример. Расчет резерва по варианту 2

/ условие / Иванов И.И. работает в организации с 1 января 2011 г., январь, февраль и март отработаны полностью. Петров А.А. принят на работу 15 марта 2011 г. Тариф страховых взносов у организации — 34%. С 1 по 7 апреля Иванов ушел в отпуск, при этом он получил отпускные в размере 14 000 руб. (на них были начислены страховые взносы на сумму 4760 руб.).

Среднедневная зарплата за январь, февраль и март у Иванова — 2000 руб., а у Петрова — 1500 руб.

Для упрощения примера страховые взносы на «несчастное» страхование и НДФЛ учитывать не будем.

/ решение / Проводки будут следующими.

| Содержание операции | Дт | Кт | Сумма, руб. |

| На 31 января | |||

| Отражены отчисления в резерв (2,33 дн. х 2000 руб. + 2,33 дн. х 2000 руб. х 34%) | 20 «Основное производство» | 96, субсчет «Резерв на оплату отпусков» | 6 244,40 |

| На 28 февраля | |||

| Отражены отчисления в резерв (4,66 дн. х 2000 руб. + 4,66 дн. х 2000 руб. х 34% – 6244,40 руб.) | 20 «Основное производство» | 96, субсчет «Резерв на оплату отпусков» | 6 244,40 |

| На 31 марта | |||

| Отражены отчисления в резерв ((6,99 дн. х 2000 руб. + 6,99 дн. х 2000 руб. х 34%) + (2,33 дн. х 1500 руб. + 2,33 дн. х 1500 руб. х 34%) – 6244,40 руб. х 2) | 20 «Основное производство» | 96, субсчет «Резерв на оплату отпусков» | 10 927,72 |

| Петров был принят на работу 15 марта, с 15 по 31 марта он отработал 17 календарных дней. Таким образом, на 31 марта Петров имеет право на 2,33 дня отпуска | |||

| В апреле на дату ухода Иванова в отпуск | |||

| Отпускные выплаты списаны за счет резерва | 96, субсчет «Резерв на оплату отпусков» | 70 «Расчеты с персоналом по оплате труда» | 14 000,00 |

| Взносы во внебюджетные фонды с отпускных выплат списаны за счет резерва | 96, субсчет «Резерв на оплату отпусков» | 69 «Расчеты по социальному страхованию и обеспечению» | 4 760,00 |

При любом варианте учета может получиться так, что средств начисленного резерва в каком-либо месяце окажется недостаточно для покрытия расходов (отпускных выплат и начисленных на них страховых взносов). В этом случае вам нужно отнести остаток отпускных выплат и начисленных на них взносов, не покрытый резервом, сразу на счета затратп. 21 ПБУ

В конце года нужно провести инвентаризацию резерва. По ее итогам уточняется размер остатка резерва исходя из количества дней неиспользованного отпуска, среднедневной заработной платып. 3.50 Методических указаний по инвентаризации имущества и финансовых обязательств, утв. Приказом Минфина России от 13.06.95 № 49; п. 23 ПБУ

Если отпуск в текущем году не полностью использован работником, то сумма резерва, которая соответствует неиспользованным дням, переносится на следующий год. А при выявлении недостатка резерва надо сделать доначисления, включив их в расходы.

Создаем резерв в налоговом учете

Порядок создания резерва в налоговом учете не изменилсяп. 1 ст. 324.1 НК РФ и по закону является правом, а не обязанностью организации. Что же нужно для создания резерва?

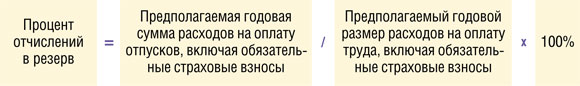

ШАГ 1. Закрепите свое решение о создании резерва в учетной политике для целей налогообложения. Там же определите предельную сумму отчислений (то есть предполагаемую годовую сумму расходов на оплату отпусков с учетом страховых взносов) и ежемесячный процент отчислений в резерв. Процент отчислений в резерв рассчитайте по формулеп. 1 ст. 324.1 НК РФ:

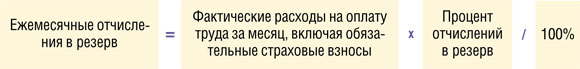

ШАГ 2. Ежемесячно рассчитывайте сумму отчислений в резерв по формуле:

Эту сумму вы ежемесячно будете учитывать в составе расходов на оплату трудап. 24 ст. 255, п. 2 ст. 324.1 НК РФ.

ШАГ 3. В течение года списывайте затраты на выплату отпускных и взносов за счет созданного резерва.

Здесь также возможна ситуация, когда суммы созданного резерва недостаточно для покрытия расходов по отпускам. Тогда перерасход расходов надо «придержать». То есть в налоговых расходах в течение года будет отражаться лишь сумма ежемесячных отчислений в резерв. И только по итогам года на основании проведенной инвентаризации вы сопоставите фактические расходы на оплату отпускных и общую сумму созданного резервап. 3 ст. 324.1 НК РФ и учтете остатки. Как видим, теперь в налоговом и бухгалтерском учете разные принципы признания расходов при недостаточной сумме резерва.

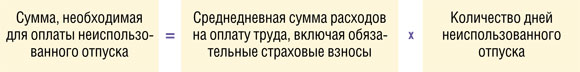

ШАГ 4. В конце года перед инвентаризацией определите сумму, необходимую для оплаты не использованных в этом году отпусков, по каждому работникуп. 4 ст. 324.1 НК РФ:

Затем сложите полученные суммы по каждому работнику, не использовавшему свой отпуск в текущем году.

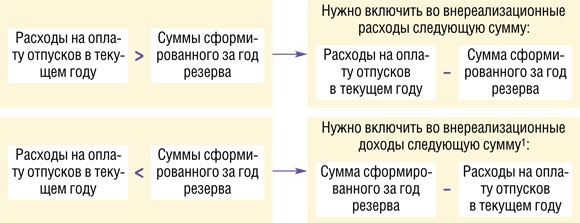

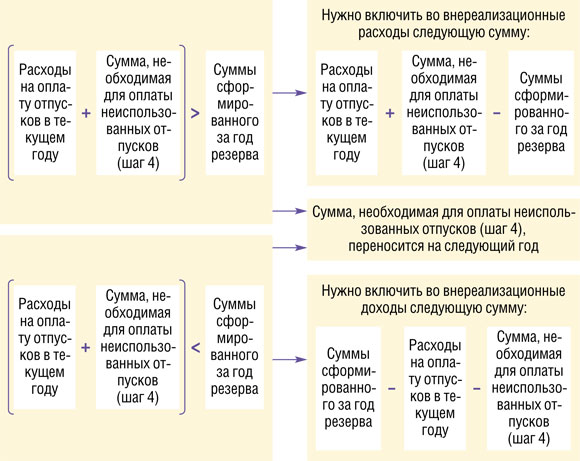

ШАГ 5. После инвентаризации с остатками резерва или суммой отпускных и взносов, на которые его не хватило, нужно поступить следующим образомпп. 3—5 ст. 324.1 НК РФ.

СИТУАЦИЯ 1. В следующем году вы не будете создавать резерв

СИТУАЦИЯ 2. В следующем году вы также будете создавать резерв

Пример. Расчет остатка резерва, переносимого на следующий год

/ условие / Организация создала резерв на оплату отпусков в сумме 100 000 руб. Директор компании Дальновидный А.А. за год отгулял только 10 дней отпуска. Остальные работники отгуляли отпуск полностью, общая сумма начисленных им отпускных (с учетом страховых взносов) составила 80 000 руб., а Дальновидному А.А. — 4400 руб. Среднедневная сумма расходов на оплату труда Дальновидного А.А. — 440 руб.

В следующем году организация планирует создавать резерв на оплату отпусков в налоговом учете.

/ решение / Рассчитаем переносимый на следующий год остаток резерва.

ШАГ 1. Определяем остаток не использованного на конец года резерва, он равен 15 600 руб. (100 000 руб. – 80 000 руб. – 4400 руб.).

ШАГ 2. Рассчитываем количество не использованных Дальновидным дней отпуска на 31 декабря, оно составляет 18 дней (28 дн. – 10 дн.).

ШАГ 3. Сумма расходов на оплату неиспользованных дней отпуска, рассчитанная исходя из среднего дневного заработка Дальновидного, равняется 7920 руб. (440 руб. х 18 дн.). Это и есть остаток резерва, который можно перенести на следующий год.

ШАГ 4. Остаток резерва в сумме 7680 руб. (15 600 руб. – 7920 руб.) нужно включить во внереализационные доходы по состоянию на 31 декабря.

***

Как видим, способы создания резерва в бухгалтерском и налоговом учете различны. А это значит, что независимо от того, какой вариант формирования резерва вы выберете для бухгалтерского учета, возникнут разницы по