Директор — единственный участник: мифы и легенды современности

Мы уже не раз писали о порядке оформления трудовых отношений с директором — единственным участником компании. Однако тема продолжает оставаться актуальной. Неудачное нормативное регулирование и спорные разъяснения ведомств по этому вопросу породили ряд мифов, в результате чего у ООО возникают проблемы с учетом расходов на зарплату такого директора. Поэтому сегодня мы эти мифы развенчаем. А вам наши аргументы пригодятся на случай спора с ИФНС или фондами.

МИФ 1. На отношения ООО со своим единственным участником трудовое законодательство не распространяется

Это утверждение обосновывается тем, что гл. 43 ТК РФ, регулирующая труд руководителя организации, к руководителю — единственному участнику не применяетс

Однако в ТК есть список лиц, на которых трудовое законодательство не распространяется, директор-участник в нем не назва

Вывод. Труд директора-участника подпадает под общие правила ТК.

МИФ 2. Трудовой договор с директором — единственным участником невозможно оформить

Утверждается, что подписание трудового договора одним лицом от имени работника и от имени работодателя не допускается. Поэтому такого договора не может

Однако проблема «одного лица» в этом случае не главная. Дело в том, что трудовые отношения могут возникнуть и без письменного договора, если уполномоченное лицо фактически допустило работника к работ

Так, для работы директором ООО гражданин должен быть избран на должность. Обычно такое избрание оформляется решением общего собрания об образовании единоличного исполнительного орган

Да и с подписанием договора на самом деле нет никаких проблем. Ведь участник ставит свою подпись:

- с одной стороны — как обычный работник;

- с другой стороны — как представитель работодателя

(ООО)ст. 39, п. 1 ст. 40 Закона № 14-ФЗ.

Это не запрещено законом. В договоре может быть, например, такая формулировка.

«Общество с ограниченной ответственностью «Ромашка» (ООО «Ромашка»), именуемое в дальнейшем «Работодатель», в лице единственного участника ООО «Ромашка» Пупкина Василия Ивановича, действующего на основании Устава и решения единственного участника от 01.08.2015 № 1, с одной стороны, и Пупкин Василий Иванович, именуемый в дальнейшем «Работник», с другой стороны, заключили настоящий трудовой договор о нижеследующем...»

Вывод. Препятствий для подписания трудового договора с директором-участником нет.

МИФ 3. Единственный участник может работать директором без оплаты

Утверждается, что единственный участник может просто возложить на себя функции единоличного исполнительного органа (директора, генерального директора, президента) своим решением и трудиться без оплат

Такой подход противоречит Закону об ООО. Ведь отношения общества с единоличным исполнительным органом требуют оформления договора, иного варианта пока не предусмотрен

- <или>трудовым;

- <или>гражданско-правовы

мп. 1 ст. 42 Закона № 14-ФЗ.

И в том и в другом случае полагается выплата денег — зарплаты директору либо вознаграждения управляющему за оказанные услуги.

Второй вариант мы здесь рассматривать не будем, так как он неудобен и невыгоден для директора — единственного участника: ему придется зарегистрироваться в качестве

При трудовых отношениях выплата зарплаты обязательн

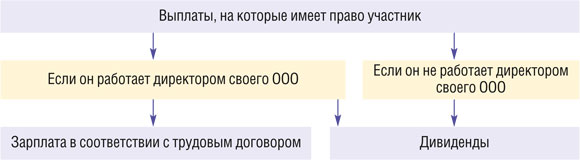

Некоторые эксперты высказывают мнение, что директору в этом случае достаточно дивидендов. Это не так. На дивиденды он в любом случае имеет право как участни

Вывод. Директор ООО не вправе работать без договора с обществом и должен получать оплату своего труда.

МИФ 4. Зарплату директора — единственного участника нельзя учесть в расходах

Налоговики на местах, введенные в заблуждение Рострудом, сделали свои выводы: если зарплата директору-участнику не положена, то и нечего ее учитывать в «прибыльных» расходах. В результате от компаний, ее выплачивающих, нередко требуют откорректировать базу по прибыли. О невозможности учета зарплаты директора-участника в расходах говорил и Минфин (применительно к УСНО и

Если возникнет такая дискуссия с инспекторами, то вам нужно объяснить им следующее. Возможность включения в состав расходов начислений по трудовым договорам прямо предусмотрена

- документально подтверждены — именно для этого и нужно иметь письменный трудовой договор;

- экономически обоснованны — поскольку зарплата предусмотрена трудовым договором.

Если вам снимут расходы по результатам выездной проверки, укажите в возражениях на акт вышеприведенные аргументы и сошлитесь на позицию судов по спорам с ФСС. Признавая незаконными отказы в возмещении соцстраховских расходов в отношении директора — единственного участника, судьи подтверждают, что заключение трудового договора с ним законно. На его зарплату должны начисляться взносы, он имеет право на пособи

Кстати, обязанность начислять взносы на зарплату директора-участника — еще один аргумент в пользу правомерности учета ее в расходах. Когда-то Минздравсоцразвития поддерживало позицию Роструд

Вывод. Учет зарплаты директора — единственного участника в налоговых расходах правомерен, если с ним заключен трудовой договор.

***

Иногда участник-директор и сам готов работать без договора и без оплаты. Казалось бы, почему нет? Нет зарплаты — не нужно учитывать ее в расходах, не нужно начислять взносы и оплачивать больничные листы. Однако такой подход может поставить под сомнение легитимность действий директора как представителя ООО в отношениях с третьими лицами. Обычный участник не вправе заключать сделки и подписывать платежные документы от имени общества, а у единоличного исполнительного органа, как мы помним, должен быть заключен с ООО договор, предполагающий оплату труда. Так что выхода нет — надо зарплату платить и настаивать на правомерности ее учета в расходах.