Транспортный налог: не так прост, как кажется

Конечно, транспортный налог — это не НДС с прибылью, вопросов по нему возникает гораздо меньше. Тем не менее они есть, поэтому мы решили на страницах ![]() ответить на ряд «транспортных» вопросов.

ответить на ряд «транспортных» вопросов.

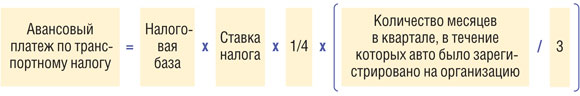

Авто продано посреди квартала: считаем авансовый платеж

Мы в мае сняли с учета и продали наш «фирменный» легковой автомобиль (102 л. с.). Помогите рассчитать авансовый платеж за II квартал!

![]() : Месяц снятия машины с учета (впрочем, как и месяц ее регистрации) считается за полный меся

: Месяц снятия машины с учета (впрочем, как и месяц ее регистрации) считается за полный меся

Подставляем ваши данные: 102 л. с. х

Машиной можешь ты не пользоваться, зато налог платить обязан

Несколько автобусов из нашего автопарка мы долгое время сдавали в аренду. Но вот уже полгода желающих их арендовать нет, и мы поставили автобусы на консервацию. Можем ли мы не платить транспортный налог все то время, пока автобусы не используются?

![]() : Нет, не можете. Для уплаты транспортного налога неважно, пользуетесь вы транспортом или нет. Пока он зарегистрирован в ГИБДД на вашу фирму, вы должны платить нало

: Нет, не можете. Для уплаты транспортного налога неважно, пользуетесь вы транспортом или нет. Пока он зарегистрирован в ГИБДД на вашу фирму, вы должны платить нало

В настоящее время только в Кабардино-Балкарии можно не платить транспортный налог по законсервированному транспорту при условии документального подтверждения консервации из органов

Железного коня угнали? Налог платить перестаем

В апреле угнали автомобиль нашей организации. А справку об угоне мы получили только в июне. Нужно ли нам будет платить транспортный налог за тот период, когда машины у нас уже не было, а справку мы еще не получили?

![]() : Если вы уже в апреле обратились в полицию с заявлением об угоне, то с мая вы можете не платить транспортный нало

: Если вы уже в апреле обратились в полицию с заявлением об угоне, то с мая вы можете не платить транспортный нало

Справка об угоне нужна вам как основание, почему вы с определенного момента перестали платить транспортный налог. При этом когда вы получили справку — не важно. Ведь в ней будет указано, какого числа машина была угнан

Возраст машины не с года выпуска считают

Знаю, что у нас в области для легковых автомобилей старше 7 лет установлены пониженные ставки транспортного налог

![]() : Не хочется вас расстраивать, но вы ошибаетесь. Дело в том, что возраст машины нужно считать начиная с года, следующего за годом ее выпуск

: Не хочется вас расстраивать, но вы ошибаетесь. Дело в том, что возраст машины нужно считать начиная с года, следующего за годом ее выпуск

«Лошадок» округлять не нужно

Указанная в ПТС мощность нашего легкового авто —

![]() : Странно у вас заполнен ПТС. Обычно «лошади» все-таки указываются в целых единицах. Но чего у нас только не бывает... В главе НК РФ по транспортному налогу нигде не сказано, что такой показатель, как лошадиная сила, должен определяться в целых единицах или что его следует округлять до целого. Налоговики, например, считают, что при пересчете мощности двигателя из кВт в л. с. полученное значение нужно округлить с точностью до второго знака после запято

: Странно у вас заполнен ПТС. Обычно «лошади» все-таки указываются в целых единицах. Но чего у нас только не бывает... В главе НК РФ по транспортному налогу нигде не сказано, что такой показатель, как лошадиная сила, должен определяться в целых единицах или что его следует округлять до целого. Налоговики, например, считают, что при пересчете мощности двигателя из кВт в л. с. полученное значение нужно округлить с точностью до второго знака после запято

Кроме того, конкретно в вашем случае округление лошадиных сил приведет к переплате налога, пусть и копеечной. В Москве ставка налога для машин от 150 до 175 л. с. — 38 руб. за «лошадку

Статус ИП для уплаты транспортного налога роли не играет

Я недавно зарегистрировался как предприниматель, применяю «доходную» упрощенку. Для бизнеса приобрел «каблучок» «Ситроен Берлинго». Также у меня для личного пользования есть «Лада Калина», по которой я нашим региональным законом освобожден от уплаты транспортного налога как ветеран боевых действи

![]() : Для уплаты транспортного налога не важно, предприниматель вы или нет. Да и применение упрощенки никого от уплаты транспортного налога не освобождае

: Для уплаты транспортного налога не важно, предприниматель вы или нет. Да и применение упрощенки никого от уплаты транспортного налога не освобождае

Что касается льготы, то в вашем регионе для граждан-льготников, владеющих несколькими авто, она распространяется только на одно транспортное средство по их выбор

Однако если мощность вашего «Ситроена» больше, чем у «Лады», но не свыше 150 л. с

Временная регистрация авто — не повод платить налог

Наша организация взяла в лизинг грузовую машину. По договору она числится на нашем балансе, при этом в ПТС ее собственником значится лизингодатель. Согласно правилам лизинга (приложение к договору) мы должны на время действия договора временно зарегистрировать грузовик на себя, что мы и сделали. Означает ли это, что мы должны платить транспортный налог?

![]() : Нет. Если лизингополучатель временно зарегистрировал на себя лизинговый транспор

: Нет. Если лизингополучатель временно зарегистрировал на себя лизинговый транспор

Фирма переехала, а транспорт не перерегистрировала: куда платить налог

Наша фирма пару месяцев назад переехала из Москвы в ближайшее Подмосковье. При этом числящиеся за нами два автомобиля продолжают стоять на учете в ГИБДД по старому, московскому адресу. Я волнуюсь: вдруг в такой ситуации мы должны платить транспортный налог уже по нашему новому адресу? В Москве авансы по транспортному налогу не платятся. А вдруг мне нужно уплатить авансовые платежи за II квартал в области? Помогите разобраться!

![]() : Транспортный налог (авансовые платежи по нему) вы должны уплачивать в бюджет того региона, где транспорт зарегистрирова

: Транспортный налог (авансовые платежи по нему) вы должны уплачивать в бюджет того региона, где транспорт зарегистрирова

То есть если до начала следующего года автомобили не будут перерегистрированы, спокойно платите налог и сдавайте декларацию в старую, московскую инспекцию.

Если транспорт не поставлен на учет, но используется, налог платить надо

У нас числятся на балансе и эксплуатируются три складских автопогрузчика. Но поскольку они никуда с территории организации не выезжают, мы решили их не ставить на учет в Гостехнадзоре. Скажите, можем ли мы на этом основании не платить транспортный налог?

![]() : Действительно, по нормам НК РФ обязанность по уплате транспортного налога ставится в зависимость именно от факта регистрации транспорт

: Действительно, по нормам НК РФ обязанность по уплате транспортного налога ставится в зависимость именно от факта регистрации транспорт

А учитывая, что недавно при рассмотрении аналогичной ситуации ВАС РФ полностью поддержал налоговико

Так что нужно понимать: не платя налог с незарегистрированной техники, вы сильно рискуете.

Железнодорожный транспорт в налогооблагаемые объекты не входит

По распоряжению шефа недавно мы приобрели вагон-цистерну. Он хочет его потом сдавать в аренду какому-то перевозчику. А я озадачилась: транспортный налог с этого вагона надо платить или нет?

![]() : Не надо. Ваш вагон относится к железнодорожному подвижному состав

: Не надо. Ваш вагон относится к железнодорожному подвижному состав