Импорт товаров: считаем НДС, подлежащий уплате на таможне

Ввоз товаров на территорию РФ облагается

Уплачивается налог на счет Федерального казначейства. При этом если товары ввозятся из стран Таможенного союза (Беларуси и Казахстана), то получателем НДС является налоговая инспекция. Если из других стран, то таможн

Когда придется платить НДС

Есть ряд случаев, когда товары не облагаются НДС. Они перечислены в п. 3 ст. 80 Таможенного кодекса Таможенного союза (далее — ТК ТС) и ст. 150 НК РФ. Если же это не ваш случай, то смотрите, для чего ввозится товар.

| Таможенная процедура | Код таможенной процедуры (графа 1, раздел 2 декларации на товары; графа 37 | Обязанность уплаты НДС |

| 40 | НДС уплачивается в полном объем | |

| Переработка для внутреннего потребления | 91 | |

| Временный ввоз | 53 | НДС не уплачивается или уплачивается только его часть (3% суммы ввозных таможенных пошлин, налогов, которая подлежала бы уплате, если бы товары были помещены под таможенную процедуру выпуска для внутреннего потребления за каждый полный и неполный календарный месяц нахождения товаров на таможенной территории Таможенного союза |

| Переработка вне таможенной территории | 21 | |

| Переработка товаров на таможенной территории | 51 | НДС не уплачиваетс |

| Транзит | 80 | |

| Таможенный склад | 70 | |

| Реэкспорт | 31 | |

| Беспошлинная торговля | 96 | |

| Свободная таможенная зона | 78 | |

| Свободный склад | 77 | |

| Уничтожение | 93 | |

| Отказ в пользу государства | 94 | |

| Специальная таможенная процедура | 90 | |

| Реимпорт | 60 | Уплачивается НДС, от уплаты которого экспортер был освобожден при вывозе товаров (ставка НДС 0%) либо который был возвращен ему бюджетом при экспортной реализации (возмещение вычетов НДС, связанных с экспортом |

Выясняем ставку НДС

Товары, ввозимые на территорию РФ, облагаются по ставке 10 или 18%. Определяется она так.

ШАГ 1. Смотрим код товара по Товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД) в Едином таможенном тарифе Таможенного союза (далее — ЕТТ

ШАГ 2. Ищем код в перечне товаров в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Таможенного союза, облагаемых при ввозе по ставке НДС 10%:

- Перечень кодов видов продовольственных товаро

вутв. Постановлением Правительства от 31.12.2004 № 908; - Перечень кодов видов товаров для дете

йутв. Постановлением Правительства от 31.12.2004 № 908; - Перечень видов периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культуро

йутв. Постановлением Правительства от 23.01.2003 № 41; - Перечень кодов медицинских товаро

вутв. Постановлением Правительства от 15.09.2008 № 688.

ШАГ 3. Выясняем ставку:

- <если>код ввозимого товара присутствует в указанных перечнях, то применяем ставку 10%;

- <если>кода в перечнях нет, то облагаем товары по ставке 18%.

Определяем налоговую базу и исчисляем НДС

Общая сумма налога исчисляется как сумма, полученная в результате сложения сумм НДС, исчисленных отдельно по каждой из групп товаро

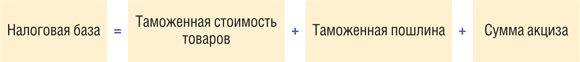

Налоговая база определяется отдельно по каждой группе товаров одного наименования, вида и марки по следующей формул

Ставки таможенной пошлины находим там же, где и коды товаров, — в ЕТТ ТС. Ставки акцизов вы можете найти в ст. 193 НК РФ или в приложении к Приказу ФТС России от 30.12.2010 № 2750 «О взимании акцизов».

Таможенная стоимость, вне зависимости от того, из какой страны импортируется товар, определяется в соответствии с Соглашением Правительства Республики Беларусь, Правительства Республики Казахстан и Правительства РФ от 25.01.2008 «Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза» (далее — Соглашение

Основной метод определения таможенной стоимости — это метод по стоимости сделки. То есть таможенная стоимость определяется как цена, фактически уплаченная или подлежащая уплате за товары. При этом платежи могут быть произведены прямо или косвенно в любой форм

При определении таможенной стоимости к цене товара необходимо также прибавить все сопутствующие расходы, в частности расход

- на вознаграждение посредникам (агентам) и брокерам;

- транспортировку;

- товары и услуги, прямо или косвенно предоставляемые продавцом бесплатно или по сниженной цене для использования в производстве или при продаже ввозимого товара (с более подробным списком расходов можно ознакомиться в Соглашении).

Если метод по стоимости сделки неприменим (например, цены нет в договоре, или она зависит от каждой конкретной поставки, или цена определяется по факту принятия товара покупателем), то можно использовать следующие методы в приведенной очередност

- <или>метод по стоимости сделки с идентичными или с однородными товарам

истатьи 6, 7 Соглашения; - <или>метод вычитания (используется цена единицы товара, по которой продается наибольшее совокупное количество оцениваемых (ввозимых) либо идентичных или однородных товаров за вычетом различных расходов

)ст. 8 Соглашения; - <или>метод сложения (в качестве основы принимается расчетная стоимость товаров, определяемая путем сложения различных показателей

)ст. 9 Соглашения; - <или>резервный метод на основе метода по стоимости сделки с идентичными или с однородными товарам

ист. 10 Соглашения.

Если вы затрудняетесь с выбором метода, то можно обратиться за консультацией в таможенный орга

Для целей налогообложения таможенная стоимость товара, выраженная в иностранной валюте, пересчитывается в рубли по курсу ЦБ РФ на дату регистрации таможенной деклараци

Пример. Расчет НДС при ввозе подакцизного товара

/ условие / Организация заключила контракт на покупку моторного масла для дизельных двигателей в количестве 2 т. Товар ввезен в РФ, дата подачи и принятия таможенной декларации — 15.05.2012. Таможенная стоимость ввезенного моторного масла определена как 54 000 евро. Курс ЦБ РФ на 15.05.2012 составил 39,0088 руб. за евро.

/ решение / Действовать нужно в следующем порядке.

ШАГ 1. Пересчитываем таможенную стоимость в рубли:

54 000 евро х

ШАГ 2. Считаем таможенные пошлины.

В соответствии с ЕТТ ТС моторное масло имеет код ТН ВЭД ТС —

Значит, величина таможенной пошлины составляет:

2 106 475,20 руб. х 5% = 105 323,76 руб.

ШАГ 3. Считаем сумму акциза.

Ставка акциза для моторного масла составляет 6072 руб. за тонну.

Сумма акциза составляет:

2 т х 6072 руб. = 12 144 руб.

ШАГ 4. Считаем налоговую базу для НДС:

2 106 472, 20 руб. + 105 323,76 руб. + 12 144 руб. = 2 223 939,96 руб.

ШАГ 5. Считаем НДС.

Моторное масло не входит в перечень товаров, облагаемых по ставке 10%. Значит, применяем ставку 18%:

2 223 939,96 руб. х 18% = 400 309,19 руб.

При ввозе моторного масла на территорию РФ организация должна будет уплатить НДС в сумме 400 309,19 руб.

Обязанность по уплате НДС появляется с момента регистрации таможенной декларации таможенным органо

Сведения о таможенной стоимости товаров вы можете найти в декларации на товары и декларации таможенной стоимост

***

Порядок расчета НДС при ввозе импортного товара достаточно тщательно контролируется таможенными органами. Если таможенники не согласны с вашими расчетами, они вас об этом уведомят, будут произведены соответствующие корректировки и вы доплатите необходимые сумм