Готовимся взять кредит

Оцениваем свои шансы на получение кредита

Иногда складывается ситуация, когда организации не хватает собственных денег, и руководитель принимает решение о получении кредита. Мы расскажем, какие документы у вас могут запросить, а также о том, на что обращает внимание банк при принятии решения о выдаче кредита.

Какие документы может запросить банк

Подавая заявку в банк на получение кредита, вам нужно будет представить некоторые документы, например:

- письмо с указанием общих сведений об организации (например, даты регистрации, ф. и. о. руководителя и главного бухгалтера, видов деятельности компании и т. п.) или выписку из

ЕГРЮЛ; - копии бухгалтерской отчетности и пояснений к ней;

- копии деклараций по налогу на прибыль и по НДС или деклараций при применении УСНО.

Причем копии бухгалтерской отчетности и деклараций банк запросит сразу за несколько периодов. Это нужно для оценки изменений финансового состояния вашей организации. Копии этих документов необходимо представить с отметками ИФНС об их получении (если отчетность направлялась по почте, то нужно представить копии почтовой квитанции и описи вложения, если в электронном виде — копию протокола о получении инспекцией электронной отчетности). И учтите, что многие банки требуют представления им бухгалтерской отчетности (причем квартальной) и после выдачи вам кредита. Это необходимо для анализа вашего финансового состояния на время действия кредитного договора;

- копии актов проверок ИФНС, аудиторских заключений;

- справку об отсутствии (о наличии) задолженности перед бюджетом и внебюджетными фондами;

- копии документов, подтверждающих право собственности на значимые активы (недвижимость, транспортные средства, оборудование). Кстати, ваши шансы на получение кредита возрастут, если свое обязательство по возврату этого кредита вы можете обеспечить залогом;

- документы, содержащие информацию о счетах в других банках.

Кредитная история

Большое значение для банка имеет ваша кредитная история. Если проблем с вами у предыдущих кредиторов не было, это хорошо. Если же вы зарекомендовали себя не с лучшей стороны (например, часто задерживали выплаты по кредиту), то шансы на получение нового кредита резко снижаются.

Кстати, многие организации специально берут сначала кредиты на небольшие суммы, чтобы «заработать» положительную кредитную репутацию. А потом банки этим организациям, как примерным клиентам, охотно дают кредиты уже на

Кроме того, банк обязательно запросит у вас подробную информацию об имеющихся на настоящий момент кредитах.

Платежная дисциплина

Помимо кредитной истории, банк проверит вашу платежную дисциплину, то есть то, насколько своевременно вы исполняете свои обязательства, например, по выплате зарплаты сотрудникам или по уплате налогов. Для этого многие банки запрашивают у кандидата на получение кредита банковские выписки по счетам, открытым в других банках.

Кстати, проверка платежной дисциплины поможет банку составить мнение об организации, которая берет кредит впервые и, соответственно, у которой нет никакой кредитной истории.

Оценка финансового состояния

Важным этапом при рассмотрении кредитной заявки является оценка вашего финансового состояния. Для этого сотрудник банка на основе предоставленных вами данных рассчитает определенные показател

Возьмите свою бухгалтерскую отчетность, калькулятор, ручку, лист бумаги — и давайте вместе посмотрим, как будет оцениваться ваше финансовое состояние.

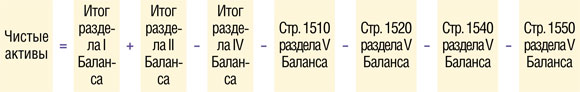

Чистые активы

Показывают, сколько на самом деле «стоит» ваша организация.

Если размер активов у вас превышает размер обязательств, то банк по данному показателю оценит ваше финансовое состояние как минимум выше среднего уровня.

Если же чистые активы имеют отрицательное значение (такое значение может получиться при наличии непокрытого убытка), то ваше финансовое положение будет оценено как неудовлетворительное.

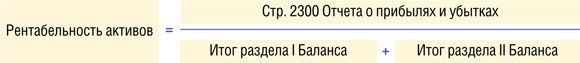

Рентабельность активов

Отражает, насколько ваша организация эффективно использует свои активы, то есть показывает, способны ли ваши активы приносить прибыль. Рассчитав значение этого показателя, вы поймете, сколько прибыли приходится на каждый рубль, вложенный в активы организации.

Безусловно, чем больше получившийся у вас результат, тем лучше (при положительном значении данного показателя). Можете сравнить его со среднеотраслевым показателе

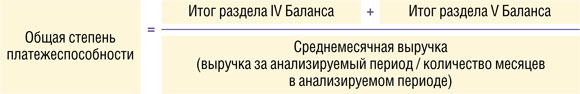

Общая степень платежеспособности

Данный показатель помогает оценить общую ситуацию с платежеспособностью вашей организации, размерами заемных средств и сроками погашения задолженности перед кредиторами.

Смотрим полученный результат.

Больше  | 3 или меньш).png) |

| Вам потребуется больше 3 месяцев на погашение кредиторской задолженности за счет выручки. Либо выручка слишком мала, либо значителен размер ваших обязательств | Вы способны погасить свои обязательства перед кредиторами только за счет своей выручки в течение 3 месяцев (или за более короткий срок, если этот показатель у вас меньше 3) |

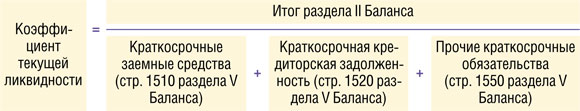

Коэффициент текущей ликвидности

Этот показатель характеризует степень обеспеченности вашей организации оборотными средствами, которые вам необходимы для ведения текущей деятельности и погашения краткосрочных обязательств.

Оценим результаты.

Меньше  | 1,5 или больш).png) |

| К сожалению, имеющихся оборотных активов не хватает для нормального функционирования организации и для погашения краткосрочных обязательств. Если же у вас это значение меньше 1, то ваших оборотных активов вообще не хватает для полного погашения краткосрочных обязательств | Даже если вам понадобится погашать все краткосрочные обязательства сразу, вы справитесь с этой задачей. Однако высокое значение данного показателя (более 2) может свидетельствовать о неэффективном использовании активов |

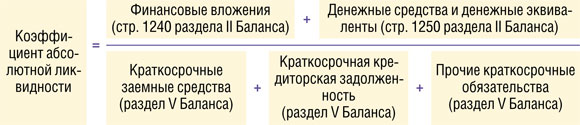

Коэффициент абсолютной ликвидности

Этот коэффициент показывает, какая часть ваших краткосрочных обязательств может быть немедленно погашена (по первому требованию кредитора).

Теперь посмотрите на полученное значение.

Меньше  | 0,2 или больш).png) |

| По первому требованию вы способны погасить менее 20% вашей краткосрочной кредиторской задолженности | Вы можете погасить по первому требованию кредитора за счет денежных средств 20% краткосрочных обязательств и более |

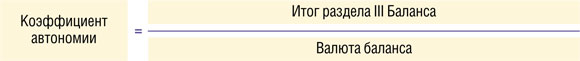

Коэффициент автономии (финансовой независимости)

Показывает, какая доля в общем объеме источников финансирования приходится на ваши собственные средства. Значение этого показателя важно для ваших кредиторов. Так они могут увидеть, способны ли вы, реализовав часть имущества, сформированного за счет собственных средств, рассчитаться с ними.

Итак, что получилось?

Меньше  | 0,5 или больш).png) |

| Больше 50% ваших активов сформированы за счет заемных средств. Соответственно, чем меньше значение этого коэффициента, тем больше вы используете «чужие» деньги для ведения своей деятельности | Ваше имущество наполовину или даже больше сформировано за счет собственных средств. Чем выше этот показатель, тем лучше. Риск кредиторов при одалживании вам денег минимален |

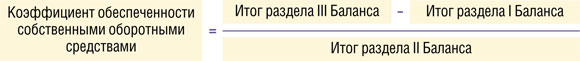

Коэффициент обеспеченности собственными оборотными средствами

Показывает, насколько ваша организация обеспечена собственными оборотными средствами, необходимыми для ее финансовой устойчивости.

Какой же у вас результат?

Меньше  | 0,1 или больш).png) |

| К сожалению, у вас слишком мало оборотных средств, сформированных за счет собственного капитала | Вы достаточно обеспечены собственными оборотными активами. Чем больше значение, тем больше у вас возможностей в проведении независимой финансовой политики |

ВЫВОД

Если вы набрали больше грустных смайликов, все равно не стоит расстраиваться. Ведь мы привели нормативные значения коэффициентов, а они усреднены, и то, что неудовлетворительно, например, для производственных компаний, приемлемо для торговых фирм. Кроме того, некоторые банки применяют пониженные значения коэффициентов при оценке финансового состояния организаций.

С другой стороны, вам все же есть над чем задуматься. Посмотрите, за счет чего картина вашего финансового состояния получается не столь радужной, и по возможности постарайтесь ее исправить.

Если преобладают веселые смайлики, то и у вас есть все основания для улыбки. Ваш корабль уверенно держится на плаву, а кредиторы могут не волноваться.

***

Итак, вы оценили себя с позиции банка. При этом важно понимать, что даже если у вас все хорошо по позициям, оцениваемым банком, но вы подадите заявку на кредит, размер которого значительно превышает и вашу выручку, и стоимость активов, то банк вряд ли примет положительное решение. И наоборот. Если ваше финансовое состояние неудовлетворительно для банка, но сумма запрашиваемого кредита небольшая, то есть вероятность того, что кредит вам все-таки дадут, но, возможно, под