Страховые взносы предпринимателей с 2014 года

Новый порядок расчета взносов ИП «за себя»

Опыт прошлого года показал, что для ИП уплата страховых взносов в ПФР, рассчитанных исходя из двукратного МРОТ, оказалась непосильной ношей. Особенно красноречива была статистика снявшихся с учета предпринимателей в течение 2013 г. Поэтому внесения поправок в Закон о страховых взносах ждали давно.

Однако благодаря этим изменениям нагрузка по взносам уменьшится не у всех.

Какую сумму взносов надо заплатить в 2014 г.

В этом году все ИП не позднее 31 декабря должны будут заплатить «за себя» в ПФР страховые взносы в размере 17 328,48 руб. (5554 руб. х 26% x

Если доход предпринимателя за 2014 г. уложится в 300 000 руб., то в ПФР ему больше ничего платить не придется.

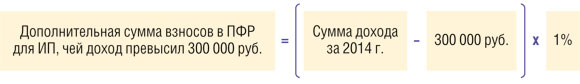

А вот те, кто заработают за год больше денег, должны будут не позднее 1 апреля 2015 г. доплатить сумму «пенсионных» взносов, рассчитанную по формул

Эта часть взносов уже нефиксированная и рассчитывается страхователем самостоятельно. Но в любом случае общая сумма взносов в ПФР за 2014 г. (включая вышеуказанные 17 328,48 руб.) не может превышать 138 627,84 руб. (8 х 5554 руб. х 26% х

Теперь посмотрим, как считается упомянутая сумма доходов.

| Система налогообложения, применяемая ИП | Сумма доходов за | Строка декларации, в которой отражается сумма доходов* |

| Уплата НДФЛ | Сумма «предпринимательских» доходов ИП, которая учитывается при исчислении | Cтрока 110 (подп. 3.1) листа В декларации |

| УСНО | Доходы, учитываемые для целей | Строка 210 раздела 2 декларации по налогу при |

| ЕНВД | Величина вмененного доход | Строка 010 раздела 3 декларации по |

| ЕСХН | Доходы, учитываемые для целей | Строка 010 раздела 2 декларации по |

| Патентная система | Потенциально возможный к получению доход, определяемый региональными властям | Декларация не представляетс |

| Совмещение режимов | Сумма доходов по деятельности по всем применяемым режимам | — |

* Коды строк приведены в соответствии с редакциями деклараций, действующими на 01.01.2014.

Конечно, для тех ИП, у кого большие доходы и сопоставимо большие расходы, предложенная формула совсем невыгодна. Ведь взносы рассчитываются не с разницы между доходами и расходами, а именно с суммы доходов. Доплатить взносы нужно будет, даже если предприниматель закончит год с убытком. Для таких случаев в Законе нет никаких исключений.

Учитывая, что к 1 апреля следующего года большинство ИП уже заплатят налоги по итогам 2014 г. (то есть будут знать сумму своих доходов за год), для них не составит труда рассчитать «дополнительную» сумму взносов.

Кстати, как платить обязательные 17 328,48 руб. в течение 2014 г. (целиком или частями), предприниматель, как и ранее, вправе решать сам. К примеру, вмененщикам может быть выгоднее платить взносы поквартально, чтобы максимально уменьшать сумму налога на уплаченные взнос

А если вы видите, что ваши доходы, полученные с начала года, превысили 300 000 руб., то в течение оставшихся месяцев 2014 г. вы можете заплатить не только положенные 17 328,48 руб., но и взносы, исчисленные как 1% от дохода сверх лимита. Тогда на них можно будет уменьшить налог 2014 г. (это не касается тех, кто применяет патентную систему налогообложения).

Поскольку распределять взносы на страховую и накопительную части с 2014 г. не нужно, ИП должен будет платить их одной платежкой на КБК для страховой части пенси

В порядке расчета и уплаты страховых взносов в ФФОМС по сравнению с 2013 г. для предпринимателей ничего не изменилось. Увеличилась только сумма за счет подросшего МРОТ. В 2014 г. в Фонд нужно будет заплатить 3399,05 руб. (5554 руб. х 5,1% х

Как ПФР будет контролировать правильность расчета 1%-х взносов

В ПФР информацию о доходах ИП будет передавать налоговая служба по итогам года не позднее 15 июня следующего года. То есть впервые такие сведения о доходах за 2014 г. направят только в

Если в ходе налоговых проверок инспекторы выявят занижение доходов у ИП, данные об этом они передадут в ПФР в течение 5 дней после вступления в силу решения о привлечении предпринимателя к ответственност

***

Неприятные последствия предусмотрены для ИП, который не сдаст отчетность в свою инспекцию до конца года, следующего за истекшим годом (если только он не применяет патентную систему налогообложени