Делим неделимое, или Правила учета «вмененных» работников

Представьте себе вполне стандартную ситуацию: компания ведет несколько видов «вмененной» деятельности, по одному из которых для расчета ЕНВД используется физический показатель «количество работников». Или наряду с такой «кадровой» вмененкой применяется иной режим налогообложения. Как правило, посчитать сотрудников, непосредственно занятых в деятельности на вмененке, особого труда не составляет. Но есть еще и люди, косвенно задействованные во всей деятельности компании, — директор, бухгалтер, уборщицы, водители, грузчики и т. д. Это административно-управленческий и вспомогательный персонал (АУП).

А бывает, что и работники заняты одновременно в различных видах деятельности. Скажем, торгуют товарами в розницу и попутно оказывают клиентам бытовые услуги. Классический пример — пункты оказания фотоуслуг, где работник и фототовары продает, и заказы принимает, а нередко еще и клиентов сам фотографирует. Как говорится, и швец, и жнец, и на дуде игрец. Как «поделить» таких сотрудников? И зачем это делать? Ответ на второй вопрос очевиден: ну конечно, затем, что это позволит уменьшить налоговые платежи! А вот с первым вопросом все несколько сложнее.

Пусть пироги печет пирожник

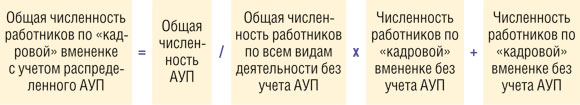

Если в вашей компании работа организована так, что сразу понятно, кто из работников в какой деятельности задействован, то проблем с определением физического показателя не будет. Нужно максимально четко разграничить обязанности работников, прописав их в трудовых договорах и должностных инструкциях. Например, если в трудовом договоре одного сотрудника прописано, что он оформляет заказы на фотоуслуги, занимается фотосъемкой, ретушью и печатью фотографий, а в трудовом договоре другого — что он выполняет все обязанности по предпродажной подготовке, выкладке и продаже фототоваров, то, разумеется, учесть при расчете физического показателя «количество работников» по услугам нужно только первого. Иначе говоря, в такой ситуации вам надо сначала посчитать среднюю численность работников, занятых непосредственно в бизнесе, по которому налог исчисляется на основе «кадрового» показателя, без учета АУП. Затем — определить расчетным способом соответствующую численность работников АУП, относящихся к «кадровой» вмененке. И сложить оба показателя. Для расчета можно использовать формул

Каждый показатель в этой формуле рассчитывается как средняя численность сотрудников, в том числе работающих по совместительству и гражданско-правовым договорам, за каждый календарный меся

Обратите внимание: если значение физического показателя получилось дробным, то его нужно округлить до целых единиц по правилам математик

Хороший работник везде нужен

Если четкого «разделения труда» в организации нет, то можно распределить сотрудников, непосредственно занятых во «вмененном» бизнесе, пропорционально времени, затраченному на деятельность, облагаемую ЕНВД по «кадровому» показателю, и иную деятельность. Наладить раздельный учет рабочего времени можно разными способами. Например:

- <или>ввести в компании более подробный табель учета рабочего времени (в него работник будет записывать, на какую работу сколько времени он потратил в течение рабочего дня) или систему заказ-нарядов, в которых будет отражаться информация об оказанной услуге или выполненной работе;

- <или>организовать работу персонала таким образом, чтобы одна часть рабочего дня сотрудника была связана с одним видом деятельности, а вторая — с другим.

Допустим, в компании, оказывающей фотоуслуги, введена система заказ-нарядов. Сотрудники отмечают в них время, которое тратят на прием заказов и выполнение работ, связанных непосредственно с фотографией (фотосъемка, сканирование, ретушь, печать фотографий). Остальное время приходится на продажу сопутствующих товаров. Средняя численность работников фирмы в IV квартале

Неудобство первого варианта заключается в том, что он достаточно трудоемок. А использование второго не всегда будет выглядеть обоснованным и правдоподобным. В общем, спор с налоговиками не исключен в обоих случаях, но вы всегда можете сослаться на то, что раздельный учет физических показателей при ведении нескольких видов «вмененной» деятельности прямо предписан законо

Совмещаете ЕНВД с иным налоговым режимом? «Делить» АУП рискованно

При совмещении вмененки с упрощенкой или вмененки с общим режимом налогообложения распределять АУП между видами деятельности нет оснований — таково мнение Минфина. Это значит, что при подсчете показателя «количество работников» надо учитывать работников, занятых в деятельности на вмененке, и всех сотрудников, относящихся к

Аналогичного подхода нередко придерживаются и суды. Арбитры указывают, что закон не обязывает налогоплательщиков вести раздельный учет физических показателей при совмещении налоговых режимов. А значит, в этом случае при расчете ЕНВД учитываются все работники, занятые непосредственно во «вмененной» деятельности, и все сотрудники организации, относящиеся к

Но иногда судьи соглашаются с тем, что в расчет показателя «количество работников» включаются только работники, непосредственно занятые во «вмененной» деятельности. А поскольку сотрудники АУП таковыми не являются, их вообще не нужно учитывать для целей исчисления

Можно, конечно, наладить раздельный учет физических показателей и при совмещении налоговых режимов и распределять сотрудников АУП способом, который мы описали выше. А можно и вообще не учитывать АУП при расчете показателя «количество работников». Аргумент: учитывать нужно только работников, непосредственно занятых в деятельности, облагаемой ЕНВД с «кадровым» физическим показателем. В законе нет норм, которые обязывают компанию, совмещающую различные налоговые режимы, включать сотрудников АУП в расчет среднесписочной численности работников. И даже распределять их каким-либо образом между видами деятельности, облагаемыми и не облагаемыми ЕНВД, закон также не требует. Кроме того, можно сказать, что включение сотрудников АУП в расчет физического показателя ведет к двойному налогообложению, поскольку они задействованы и в иной деятельности, начисление налогов по которой не поставлено в зависимость от количества работающих в компании. Но правомерность такого подхода вам, скорее всего, придется отстаивать в суде.

***

В любом случае мы не рекомендуем «делить» работников пропорционально выручке от разных видов деятельности. Прежде всего потому, что расчет ЕНВД базируется не на стоимостных показателях, а на используемых вмененщиком ресурсах (таких как работники, транспортные средства, торговые объекты и т. д.), на основе количественных характеристик которых и определяется его потенциальный доход. Распределяя работников пропорционально выручке, вы этот принцип нарушите, а значит, будет меньше шансов отстоять правомерность своей позиции в суде.