Дивиденды от российских ООО

Оставшаяся после налогообложения прибыль в ООО может быть распределена между участниками на дивиденды. Это довольно трудоемкий процесс. Сначала нужно посчитать ту сумму чистой прибыли, которую можно направить на дивиденды. Потом участники должны принять решение о выплате дивидендов. Затем с сумм выплачиваемых дивидендов ООО, как налоговый агент, обязано удержать налог и перечислить его в бюджет. И даже это еще не конец — по дивидендам нужно отчитаться в ИФНС. Все эти задачи приходится решать бухгалтерам.

Определение суммы прибыли к распределению

К общему собранию участников бухгалтерия ООО должна подготовить для них информацию о сумме своей чистой прибыли по данным бухотчетност

Это сумма по строке 1370 бухгалтерского баланса «Нераспределенная прибыль» (кредитовое сальдо по счету 84 «Нераспределенная прибыль (непокрытый убыток)»). Она включает в себя финансовый результат как отчетного года, так и прошлых лет. Поэтому он учитывает и убытки, если таковые были по итогам каких-либо лет из жизни компании.

Если в ООО созданы какие-нибудь специальные фонд

Если участников интересует лишь прибыль отчетного года, то это сумма, отраженная по строке 2400 «Чистая прибыль» в отчете о финансовых результатах (сумма, списанная в конце года со счета 99 «Прибыли и убытки» на счет 84 либо учитываемая на отдельном субсчете к счету 84, открытом для учета нераспределенной прибыли отчетного года).

Не всегда все эти суммы чистой прибыли могут быть распределены полностью или вообще распределены.

Так, до начисления дивидендов и после должно выполняться следующее услови

Если же в результате начисления дивидендов стоимость чистых активов станет меньше, чем требуется, значит, нужно уменьшить распределяемую на дивиденды прибыль до величины, при которой указанное соотношение будет выполняться.

Напомним, что стоимость чистых активов для целей принятия решения о выплате дивидендов определяется по данным бухгалтерского баланс

Также бухгалтеру следует рекомендовать участникам уменьшить прибыль, распределяемую на дивиденды, на суммы:

- очередных отчислений в специальные фонды, если такие созданы и требуют пополнения;

- необходимых значительных трат в связи с событиями после отчетной даты (например, аварией на производстве, наложением большого административного штрафа на компанию), если эти события не повлияли на величину чистой прибыли отчетного года.

Сумму чистой прибыли, которую участники могут распределить на дивиденды, можно отразить в служебной записке, подаваемой на имя руководителя ООО.

Бухгалтерия

Директору ООО «Промсервис»

И.И. Иванову

Служебная записка

от 03.03.2014 № 1

О сумме чистой прибыли за 2013 г., рекомендуемой для распределения на дивиденды

| № строки | Показатель | Сумма (руб.) |

| 1 | Чистая прибыль за 2013 г. | 500 000 |

| 2 | Непокрытые убытки прошлых лет | 0 |

| 3 | Отчисления из чистой прибыли 2013 г. в резервный фонд согласно уставу | 5 000 |

| 4 | Задолженность по оплате долей в уставном капитале | 0 |

| 5 | Денежная оценка расходов в связи с событиями после отчетной даты | 0 |

| 6 | Уставный капитал | 200 000 |

| 7 | Резервный фонд | 20 000 |

| 8 | Стоимость чистых активов до распределения чистой прибыли на дивиденды | 720 000 |

| 9 | Стоимость чистых активов после распределения чистой прибыли за 2013 г. на дивиденды в полной сумме (строка 6 + строка 7) | 220 000 |

Максимальная сумма чистой прибыли за 2013 г., которую можно распределить на дивиденды, — вся чистая прибыль 2013 г. в сумме 500 000 руб. Поскольку в этом случае выполняется требование законодательства о том, чтобы стоимость чистых активов ООО не была ниже размера уставного капитала и резервного фонда.

Но ввиду того что уставом предусмотрены обязательные отчисления в резервный фонд, рекомендуемая сумма чистой прибыли к распределению составляет 495 000 руб. (строка 1 – строка 3).

| | |

Принятие решения о выплате дивидендов

Решение о выплате дивидендов в ООО принимает общее собрание его участников (большинством голосов от общего числа голосов участников, если уставом не предусмотрено большее число голосо

А если в обществе всего один участник, то он принимает единоличное решение, которое можно оформить, например, следующим образом.

РЕШЕНИЕ № 2

единственного участника ООО «Промсервис»

г. Москва

4 марта 2014 г.

Единственный участник ООО «Промсервис» Иванов Иван Иванович

РЕШИЛ

Распределить чистую прибыль ООО «Промсервис», полученную за 2013 г., в сумме 495 000 руб. на дивиденды.

Дивиденды в сумме 495 000 руб. за минусом удержанного налога перечислить на банковский счет единственного участника Иванова Ивана Ивановича в срок не позднее 07.03.2014.

Участники могут распределять чистую прибыль ООО на дивиденды с той периодичностью, которая предусмотрена в его уставе (если она там установлена), но не чаще чем раз в кварта

Если в уставе этот вопрос не оговорен либо в нем дублируются положения законодательства, то участники могут распределить чистую прибыль, полученную за любой период деятельности ООО: за квартал, полугодие или 9 месяцев текущего года, за истекший год, за прошлые годы. Причем как всю эту прибыль, так и лишь ее часть.

Если решение о выплате дивидендов принимается, то это означает, что дивиденды полагаются всем участникам без исключени

Сроки принятия участниками ООО «дивидендных» решений не ограничены. Такие решения можно принимать в любое время по окончании отчетного период

- <или>на очередном годовом общем собрании, на котором утверждается годовой бухгалтерский баланс. Такое собрание должно проводиться в ООО не ранее 1 марта и не позднее 30 апрел

яст. 34 Закона № 14-ФЗ; - <или>на внеочередном общем собрании, которое может быть проведено как до годового собрания, так и посл

еп. 1 ст. 35 Закона № 14-ФЗ.

Начисление дивидендов у ООО — источника выплаты

На основании протокола общего собрания (решения единственного участника) в пользу каждого участника в бухучете нужно начислить дивиденды.

| Содержание операции | Дт | Кт |

| На дату протокола общего собрания (решения единственного участника) | ||

| Начислены дивиденды участникам — организациям и гражданам, не работающим в этом ООО | 84 «Нераспределенная прибыль (непокрытый убыток)» | |

| Начислены дивиденды участникам, одновременно являющимся и работниками ООО | 84 «Нераспределенная прибыль (непокрытый убыток)» | 70 «Расчеты с персоналом по оплате труда», субсчет «Расчеты по выплате дивидендов» |

Расчет суммы дивидендов к выплате и налога к удержанию по каждому участнику оформите бухгалтерской справкой.

Исчисление налогов с дивидендов

При выплате дивидендов ООО (независимо от применяемого режима налогообложения) является налоговым агентом: в отношении дивидендов участникам-организациям — по налогу на прибыль, а участникам-гражданам — по

Дивиденды облагаются по специальным «дивидендным» налоговым ставкам. Причем даже в тех случаях, когда выплачиваются из чистой прибыли не отчетного года, а прошлых

| Ставка налога | |

| 9% или 0% |

| 15% или ставка, предусмотренная соглашением об избежании двойного налогообложения |

| Физлицо: | |

| 9% |

| 15% или ставка, предусмотренная международным соглашением об избежании двойного налогообложения |

«Дивидендная» ставка 0%

Дивиденды облагаются налогом на прибыль по ставке 0%, если вы выплачиваете их российской организации, отвечающей на день принятия решения о выплате дивидендов двум требования

- ее доля в уставном капитале вашего ООО составляет не менее 50%;

- срок непрерывного владения долей — не менее 365 календарных дней до дня принятия решения о выплате дивидендов.

Если среди участников ООО были две организации, которые потом путем присоединения реорганизовались в одну, то дивиденды в пользу образованной организации облагаются по ставке 0%, только если у кого-то из них до реорганизации размер доли был 50% или более. Если же размер доли стал таковым только после реорганизации, то нулевая ставка не применяется (до тех пор пока не будет выполняться условие о сроке владения долей, который отсчитывается с момента реорганизаци

При этом следует сохранить у себя копии документов участника, подтверждающих его право на льготу (приобретение им дол

Нулевая ставка на таких условиях применяется к дивидендам, выплачиваемым по решениям, принятым начиная с 01.01.2011, если дивиденды начислены из чистой прибыли по итогам деятельности за 2010 г. и последующие период

Если же решение принято начиная с 01.01.2011, но распределяется старая прибыль (за I квартал, полугодие и 9 месяцев 2010 г. или за более ранние периоды), то мнения относительно возможности применения к таким дивидендам ставки 0% у контролеров и судов разнятся:

- по мнению Минфина, для применения нулевой ставки в таких случаях должны соблюдаться условия, установленные в прежних редакциях НК РФ (в частности, при выплате дивидендов за период

2008 г. — 9 месяцев 2010 г. они будут облагаться по ставке 0%, если выполняется еще третье требование: стоимость приобретения доли превышает 500 млн руб.)Письма Минфина от 26.07.2013 № 03-03-06/1/29771, от 14.05.2013 № 03-03-06/1/16722, от 23.04.2013 № 03-03-06/1/14035; - по мнению Президиума ВАС, для применения нулевой ставки достаточно соблюдения двух вышеназванных условий (о размере доли и сроке владения ею

)Постановление Президиума ВАС от 25.06.2013 № 18087/12. И хотя ФНС дала указания инспекциям учитывать судебную практикуПисьмо ФНС от 26.11.2013 № ГД-4-3/21097, все же руководствоваться Постановлением Президиума ВАС до появления прямых указаний ФНС рискованно.

Если же в этом году вы погашаете задолженность по дивидендам из старой прибыли по совсем старым решениям, то разночтений нет. Дивиденды облагаются по правилам, действовавшим на дату принятия этих решений.

| Условия применения ставки 0% | ||

| I квартал, полугодие или 9 месяцев 2010 г. | 2010 г. | 1) размер доли — не менее 50%; 2) срок владения долей — не менее 365 календарных дней; 3) стоимость приобретения доли — не менее 500 млн |

| 2009 г. и 2008 г. | 2010 г. и 2009 г. | |

| I квартал, полугодие или 9 месяцев 2008 г. | 2008 г. | 1) размер доли — не менее 50%; 2) срок владения долей — не менее 365 рабочих дней; 3) стоимость приобретения доли — не менее 500 млн |

Дивиденды за периоды до 2008 г. выплачивать нельзя, поскольку они уже точно считаются невостребованными (подробнее см. ниже).

Ненулевая «дивидендная» ставка

Налог к удержанию рассчитывается отдельно по каждому решению:

- с дивидендов, выплачиваемых физлицам — нерезидентам РФ и иностранным компания

мп. 3 ст. 214, п. 3 ст. 224, п. 6 ст. 275, подп. 3 п. 3 ст. 284 НК РФ:

Пониженная налоговая ставка, предусмотренная международным соглашением, применяется, если участник представил вам документы (переведенные на русский язык), подтверждающие:

1) его резидентство в иностранном государстве в периоде выплаты дивидендо

- <или>с иностранным государством достигнута договоренность о принятии документов без апостилирования и легализации;

- <или>иностранное государство при отсутствии письменных договоренностей с РФ принимает неапостилированные документы (например, Кипр, Германия). И Минфин рекомендовал поступать так же.

Перечень стран, официальные документы которых не требуют апостилирования, приводятся в отдельных письмах Минфина и

2) выполнение условий для применения пониженной ставки, предусмотренных международным соглашением (например, условия о стоимости приобретения доли по договору не ниже определенной суммы).

Вот, к примеру, какие ставки предусмотрены для некоторых стран:

| Размер ставки и условия применения | |

| Германи | 5% — только для компаний, если размер доли такого участника не менее 10% и доля приобретена не менее чем за 80 000 евро |

| Великобритани | 10% |

| 5%, если доля приобретена не менее чем за 100 000 евро; 10% — в иных случаях | |

| Кита | 10% |

| Люксембур | 5% — только для компаний, если размер доли такого участника не менее 10% и доля приобретена не менее чем за 80 000 евро |

| Нидерланд | 5% — только для компаний (не являющихся партнерствами), если размер доли такого участника не менее 25% и доля приобретена не менее чем за 75 000 евро |

- с дивидендов, выплачиваемых физлицам — резидентам РФ и российским компания

мп. 3 ст. 214, п. 4 ст. 224, пп. 4, 5 ст. 275, подп. 2 п. 3 ст. 284 НК РФ:

- <если>само ООО не получало дивиденды (они облагались по ставке 0%):

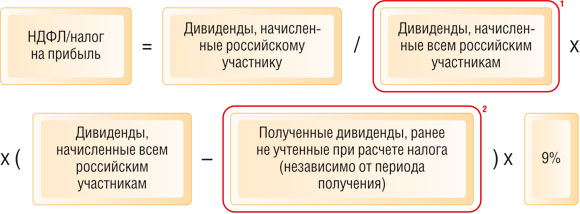

- <если>само ООО получало дивиденды (кроме облагаемых по ставке 0%):

(1) Показатель Д1 (строка 040 раздела А листа 03 декларации по налогу на прибыль) — это дивиденды, начисленные в пользу только российских участнико

(2) Показатель Д2 (строка 071 раздела А листа 03 декларации по налогу на прибыль) — это дивиденды как от российских компаний, так и от иностранных, поступившие до фактической выплаты дивидендов участникам, в том числе полученные не деньгами, а иным имущество

При расчете суммы дивидендов к выплате физическим лицам помните:

- дивиденды не облагаются взносами во внебюджетные фонды, даже если их получает работник;

- стандартные и имущественные вычеты к дивидендам не применяютс

яп. 4 ст. 210 НК РФ; - доходы облагаются НДФЛ у источника выплаты, даже если их получатель зарегистрирован в качестве предпринимателя.

Уплата в бюджет налогов с дивидендов

Удержать налоги вы должны при фактической выплате дивидендо

При передаче в счет дивидендов имущества ситуация такая:

- <если>участник — организация, то возможности удержать налог на прибыль нет. И об этом нужно сообщить в ИФНС в течение месяца со дня передачи имуществ

аподп. 2 п. 3 ст. 24 НК РФ; - <если>участник — гражданин, то тогда НДФЛ нужно удержать из других его доходов до конца год

аПисьмо ФНС от 22.11.2013 № БС-4-11/20951. Если удержать НДФЛ не удалось, то не позднее 31 января года, следующего за годом выплаты дивидендовп. 5 ст. 226 НК РФ, в ИФНС нужно подать сообщение о невозможности удержать налог и его сумме (форма2-НДФЛ)п. 2 Приказа ФНС от 17.11.2010 № ММВ-7-3/611@. В справке2-НДФЛ в графе «признак» вы ставите код «2».

Удержанный налог вы перечисляете в бюджет в сроки:

- налог на прибыль — не позднее дня, следующего за днем выплаты участнику дене

гпп. 2, 4 ст. 287 НК РФ; - НДФ

Лп. 6 ст. 226 НК РФ:

- <или>в день перечисления денег участнику с расчетного счета;

- <или>в день снятия наличных в банке для выплаты дивидендов из кассы;

- <или>не позднее дня, следующего за днем отправления денег участнику почтовым переводо

мПисьмо ФНС от 13.12.2012 № ЕД-4-3/21262; - <или>не позднее дня, следующего за днем фактического удержания налога из иных доходов, при выплате дивидендов в натуральной форме.

Налоги перечисляются в бюджет по следующим

| Налог | КБК |

| Налог на прибыль с дивидендов, выплаченных: | |

| 182 1 01 01040 01 1000 110 |

| 182 1 01 01050 01 1000 110 |

| НДФЛ | 182 1 01 02010 01 1000 110 |

Платежку вы оформляете

| | |

|

| 05.03.2014 Дата | |

|

...

| Вид оп. | 01 | Срок плат. | ||||||

| Наз. пл. | 05 | |||||||

| Получатель | Код | Рез. поле | ||||||

| 18210102010011000110В поле 104 указываете соответствующий КБК | 45379000В поле 105 указываете ваш | ТПВ поле 106 (основание платежа) указываете «ТП» — платежи текущего года | МС.03.2014В поле 107 (налоговый период) указываете «МС» (месячные платежи), номер текущего месяца и год | 0 | 0 | 0 | ||

Выплата дивидендов

На момент выплаты дивидендов еще раз проверьте, чтобы после выплаты стоимость чистых активов ООО, как и при начислении дивидендов, не стала меньше его уставного капитала и резервного фонд

Дивиденды участникам выплачиваются в безналичном порядке или наличными (если того желает участник). В последнем случае нужно помнить, что на дивиденды нельзя тратить поступившую в кассу выручку от продажи товаров (работ, услуг

Все расходы, связанные с выплатой дивидендов (почтовые расходы, банковские комиссии), несет ООО — источник выплаты. Удерживать их из дивидендов нельзя.

ООО должно успеть выплатить дивиденды в срок не более 60 дней с момента принятия участниками решения о выплате дивидендов либо меньший срок, указанный в этом решении или устав

ВЫВОД

Если сроки выплаты дивидендов нарушены по вине ООО, то участник вправе потребовать от него проценты за пользование чужими денежными средствам

На дату выплаты дивидендов деньгами в бухучете следует отразить следующие записи.

| Содержание операции | Дт | Кт |

| На дату выплаты дивидендов | ||

| Удержан налог с дивидендов | 70 «Расчеты с персоналом по оплате труда», субсчет «Расчеты по выплате дивидендов» | 68 «Расчеты по налогам и сборам», субсчет «НДФЛ», 68, субсчет «Налог на прибыль» |

| Налог перечислен в бюджет | 68, субсчет «НДФЛ», 68, субсчет «Налог на прибыль» | 51 «Расчетные счета» |

| Выплачены дивиденды участнику | 70, субсчет «Расчеты по выплате дивидендов» | 51 «Расчетные счета», 52 «Валютные счета», 50 «Касса» |

Как мы уже сказали, в счет выплаты дивидендов ООО может передать участнику имущество, если это предусмотрено уставом общества или решением общего собрания участнико

Передавая ценности (товары, основное средство, материалы, готовую продукцию, финансовые вложения), в бухгалтерском и налоговом учете следует отразить их реализацию и списать в расходы их стоимость (себестоимость, остаточную стоимость и

Цена передаваемых ценностей (при применении общего режима налогообложения — цена с учетом НДС) равна сумме погашаемой задолженности по дивидендам.

В бухучете на дату передачи имущества в счет дивидендов отражаются, например, такие записи:

- при передаче товаров или готовой продукции:

| Содержание операции | Дт | Кт |

| Участнику в счет выплаты дивидендов переданы товары (готовая продукция) | 76 «Расчеты с разными дебиторами и кредиторами» | |

| Отражен НДС* | 68 «Расчеты по налогам и сборам», субсчет «НДС» | |

| Списана себестоимость товаров (готовой продукции) | 40 «Готовая продукция», 41 «Товары» | |

| Дебиторская задолженность по оплате товаров (готовой продукции) зачтена в счет погашения кредиторской задолженности по дивидендам | 76 «Расчеты с разными дебиторами и кредиторами» |

- при передаче основного средства:

| Содержание операции | Дт | Кт |

| Участнику в счет выплаты дивидендов передано ОС | ||

| Отражен НДС* | 68 «Расчеты по налогам и сборам», субсчет «НДС» | |

| Отражена первоначальная стоимость ОС | 01 «Основные средства», субсчет «Выбытие ОС» | 01, субсчет «ОС в эксплуатации» |

| Списана сумма начисленной по ОС амортизации | 02 «Амортизация ОС» | 01, субсчет «Выбытие ОС» |

| Остаточная стоимость ОС признана в расходах | 01, субсчет «Выбытие ОС» |

* Налог начисляется, если операция облагается НДС. Например, не облагается НДС передача земельных участков, жилых помещений и

Отражение дивидендов в отчетности ООО

Распределенные в пользу участников дивиденды отражаем в бухотчетност

- в бухгалтерском балансе — в периоде начисления дивидендов. Дивиденды, начисленные в отчетном году за прошлые годы, отражаются в составе показателя строки «Нераспределенная прибыль» (строка 1370), автоматически уменьшая его. А промежуточные дивиденды показываются в разделе «Капитал и резервы» обособленно, в круглых скобка

хПисьмо Минфина от 19.12.2006 № 07-05-06/302; - в отчете об изменениях капитала (если он составляетс

яп. 6 Приказа Минфина от 02.07.2010 № 66н) — тоже в периоде начисления дивидендов. Для начисленных дивидендов предусмотрена строка 3327 «Дивиденды»; - в отчете о движении денежных средств (если он составляетс

яп. 6 Приказа Минфина от 02.07.2010 № 66н) — в периоде выплаты дивидендов. Выплаченные дивиденды отражаются в составе денежных потоков от финансовых операций в круглых скобках по строке 4322 (платежи на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников))подп. «в» п. 11 ПБУ 23/2011.

Если решение о выплате дивидендов по итогам прошедшего года принято до подписания бухотчетности за этот год, то о начислении дивидендов нужно указать в пояснениях к отчетност

Выплаченные дивиденды нужно показать и в налоговой отчетности. Ее представляют в ИФНС все организации независимо от применяемого режима налогообложения.

| Вид | Отчетность | Особенности заполнения | Срок представления |

| Налог на прибыль с дивидендов, выплаченных российским организациям | Декларация по налогу на прибыл | В составе декларации, помимо титульного листа, должны быть представлен

| Не позднее 28 календарных дней по окончании каждого квартала (месяца — при уплате налога ежемесячно) начиная с квартала (месяца) выплаты дивидендов. А за год — не позднее 28 марта года, следующего за истекшим годо |

| Если участники ООО только граждане и иностранные организации, то декларацию по налогу на прибыль представлять не нужно. А когда есть еще и участники — российские организации, то в подаваемой декларации нужно указать данные и о суммах дивидендов, начисленных гражданам и иностранным организациям (строки 020, 030 и 043 раздела А листа 03) | |||

| Налог на прибыль с дивидендов, выплаченных иностранным организациям | Налоговый расче | Представляетс

| За I, II и III кварталы — не позднее 28 календарных дней по окончании соответствующего квартала. А за IV квартал — не позднее 28 марта года, следующего за истекшим годо |

| НДФЛ с дивидендов, выплаченных в пользу физлиц — как резидентов, так и нерезидентов РФ | Справка | Представляется, даже если налог к уплате равен нул | Не позднее 1 апреля года, следующего за годом выплаты дивидендо |

Учет дивидендов у участника — российской организации

В бухучете причитающиеся компании-участнику дивиденды (то есть сумма за минусом налога, удерживаемого источником выплаты) — это ее прочий дохо

| Содержание операции | Дт | Кт |

| На дату протокола общего собрания (решения единственного участника) | ||

| Начислены дивиденды (за минусом налога) | ||

| На дату получения дивидендов | ||

| Получены дивиденды | 51 «Расчетные счета» | |

Доход в виде начисленных дивидендов вы отражаете:

- <если>вам известна сумма налога к удержанию — за минусом этого налога;

- <если>сумма налога не известна — за минусом налога, исчисленного по максимальной «дивидендной» ставке — 9%. А после получения денег при наличии расхождений вы просто доначислите доход в виде дивидендов.

Отражать доход на дату получения дивидендов неправильно. Ведь в этом случае дебиторская задолженность по дивидендам в бухучете значиться не будет. Соответственно, информация о финансовом положении организации в ее учете будет неполной.

В налоговом учете дивиденды (внереализационный доход) учитываются на дату получения дене

В отчетности дивиденды отражаются так:

- в отчете о финансовых результатах — в периоде начисления дохода в виде дивидендов. В общей форме дивиденды отражаются по отдельной строке 2310 «Доходы от участия в других организациях», а в упрощенной форме для субъектов малого предпринимательства — в составе строки 2340 «Прочие доходы

»подп. «а» п. 6 Приказа Минфина от 02.07.2010 № 66н; - в отчете о движении денежных средств (если он составляетс

яп. 6 Приказа Минфина от 02.07.2010 № 66н) — в периоде получения дивидендов. Их сумма указывается по строке 4214 (поступления в виде дивидендов, процентов по долговым финансовым вложениям и аналогичные поступления от долевого участия в других организациях); - в декларации по налогу на прибыл

ьприложение № 1 к Приказу ФНС от 22.03.2012 № ММВ-7-3/174@ (если компания применяет общий режим налогообложения) — в периоде получения дивидендов. Поступившие суммы сначала показываются в составе внереализационных доходов (строка 020 листа 02, строка 100 приложения № 1 к листу02)п. 1 ст. 250 НК РФ, а затем — в составе доходов, исключаемых из прибыли (строка 070 листа 02). Поэтому налоговую базу (строка 100 листа 02) дивиденды не увеличивают.

Упрощенцам включать дивиденды в налоговые доходы не нужн

Спецрежимники должны подать декларацию по налогу на прибыль, только если:

- сами выплачивают дивиденды российским организация

мп. 1 ст. 289 НК РФ; пп. 1.1, 1.7 приложения № 3 к Приказу ФНС от 22.03.2012 № ММВ-7-3/174@; - получают дивиденды от иностранной организаци

ипп. 1.1, 12.1—12.3 приложения № 3 к Приказу ФНС от 22.03.2012 № ММВ-7-3/174@.

Как мы уже сказали выше, компания-участник, имеющая право на применение к дивидендам ставки по налогу на прибыль 0%, должна документально подтвердить такое право (документами о приобретении доли: договорами купли-продажи, разделительными балансами, передаточными актами и т. п.). Документы нужно представить в ООО — источник выплаты. Кроме того, участник — российская организация — должен подать их еще и в ИФНС по месту своего нахождени

Учет дивидендов у участника-предпринимателя

Если дивиденды получает участник — гражданин, который одновременно является предпринимателем, то он должен помнить, что такой доход предпринимательским не является. Это его доход как обычного физлица. Он получит его от ООО за минусом удержанного налога. Подать декларацию (форма

Истребование участником не полученных вовремя дивидендов

Начисленные, но невыплаченные дивиденды участник может потребовать от ООО в течение 3 лет (либо большего срока, предусмотренного уставом ООО, но максимум — в течение 5 лет) по истечении срока их выплаты (60 дней с момента принятия «дивидендного» решения либо меньшего срока, предусмотренного этим решением или уставом

По истечении этого срока право на получение дивидендов утрачивается, и они становятся невостребованными.

В налоговые расходы суммы невостребованных дивидендов не включаются, поскольку начисленные дивиденды ранее не учитывались в доходах. По этой же причине задолженность по дивидендам нельзя списать как безнадежный дол

В бухучете невостребованные дивиденды будут учитываться в составе прочих расходов, только если вы отразили начисленные дивиденды в доходах.

Учет невостребованных дивидендов у ООО — источника выплаты

По окончании сроков истребования участниками не выплаченных им дивидендов эти деньги снова становятся собственностью ООО — источника выплаты. Поэтому такие дивиденды нужно восстановить в составе нераспределенной прибыли в той же сумме, в которой они начислялись, сделав в бухучете такую проводк

| Содержание операции | Дт | Кт |

| На дату истечения срока истребования дивидендов участником | ||

| Невостребованные дивиденды восстановлены в составе нераспределенной прибыли | 84 «Нераспределенная прибыль (непокрытый убыток)» | |

Сумму дивидендов, восстановленных в составе нераспределенной прибыли, нужно указать в отчете об изменениях капитала за соответствующий год (если вы его составляете) по строке 3311 (чистая прибыль, увеличившая капитал

В налоговом учете суммы восстановленных дивидендов нигде не учитываются и в налоговой отчетности не отражаютс

***

Помните, что при проверках выплат по дивидендам у налоговиков возникают претензии, если выплаты не соответствуют налоговому понятию дивидендов. То есть если дивиденды выплачены:

- непропорционально долям. Причем претензии обоснованны, даже если непропорциональный порядок выплаты дивидендов предусмотрен уставо

мПисьмо ФНС от 16.08.2012 № ЕД-4-3/13610@; Постановление ФАС СЗО от 18.04.2012 № А13-13347/2010; - не из чистой прибыли отчетного года и нераспределенной прибыли прошлых лет. К примеру, промежуточные дивиденды превысили такую прибыль или же на дивиденды направлена прибыль, ранее распределенная в резервный или иные специальные фонды, предусмотренные уставо

мПисьма Минфина от 20.03.2012 № 03-03-06/1/133; ФНС от 19.03.2009 № ШС-22-3/210@; - при наличии ограничений на выплату дивидендов (к примеру, при нехватке чистых активов, наличии признаков банкротства, неоплаченных долей в уставном капитале

ООО)ст. 29 Закона № 14-ФЗ.

Нарушения при выплате дивидендов могут быть и другими. В частности, если решение о выплате дивидендов было принято:

- с нарушением периодичности, предусмотренной в уставе (например, было решено выплатить промежуточные дивиденды, притом что устав разрешает выплачивать дивиденды лишь по итогам года);

- с нарушением порядка созыва и проведения общего собрания (например, собрание, на котором присутствовали не все участники, приняло решение выплатить дивиденды, хотя этого вопроса не было в повестке).

В таких случаях претензий со стороны налоговиков быть не должно, поскольку налоговые требования к дивидендам выполняются. Подобные нарушения — это исключительно предмет гражданско-правовых споров участников с их компание