Ваш долг оплатил ваш должник

Налоговые последствия перевода долга за купленные товары (работы, услуги)

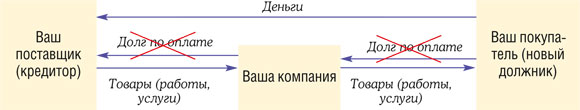

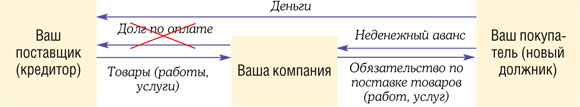

Предположим, у вашей организации есть должник, готовый в счет исполнения своего обязательства оплатить приобретенные вами на стороне товары, работы или услуги. И если ваш кредитор — поставщик товаров (работ, услуг) будет не против, тогда свой долг перед ним вы сможете перевести на вашего должника. В этой статье мы расскажем, на что обратить внимание при составлении документов о переводе долга по оплате купленных товаров (работ, услуг) на вашего должника (покупателя или заемщика), а также о налоговых последствиях таких сделок.

Самое важное об оформлении перевода долга

В результате перевода долга ваше обязательство перед кредитором прекратится. Ваш долг в полном объем

Решив оформить перевод долга, особое внимание уделите следующим специфическим моментам.

Наличие соглашения о переводе долга

Оно должно быть заключено в той же форме, что и договор с вашим поставщиком, из которого возникло передаваемое обязательств

А простую письменную форму можно соблюсти

- <или>подписать с вашим должником единый документ — соглашение о переводе долга;

- <или>обменяться с вашим должником письмами или иными документами по почте, электронной почте или по факсу.

Согласие кредитора на перевод долга

Убедитесь, что кредитор дал письменное согласие на эту сделку, ведь без такого документа перевести долг нельз

- <или>сделать на соглашении о переводе долга отметку «Согласовано» (ставится на всех экземплярах соглашения), содержащую:

- указание на дату визирования;

- подпись руководителя компании-кредитора или иного представителя этой фирмы, имеющего доверенность, и расшифровку подпис

иПостановление ФАС МО от 01.02.2012 № А41-20413/11; - печать кредитора (при ее наличии);

- <или>составить отдельный документ (письмо или уведомление о согласии на перевод долга). Этот документ должен быть подписан руководителем компании-кредитора или другим представителем фирмы, уполномоченным на это доверенностью, и заверен печатью кредитора (при ее наличии). Главное — чтобы из текста такого документа было понятно, на перевод какого долга согласился кредитор и в какой сумм

еПисьмо Росреестра от 28.08.2013 № 14-исх/07892-ГЕ/13; Постановление 3 ААС от 12.04.2012 № А33-16583/2011. Это согласие кредитор может оформить как до заключения соглашения о переводе долга (предварительное согласие), так и после и направить его либо вашей организации, либо новому должнику. Если согласие кредитора вы получили заранее, то не забудьте письменно уведомить его о заключении соглашения о переводе долга.

Допустим, ваша организация — ООО «Этюд», ваш должник — ООО «Рондо», а ваш поставщик (кредитор) — ООО «Дуэт». Согласие кредитора может быть оформлено так:

ООО «Дуэт»

109451, г. Москва, ул. Люблинская, д. 151, оф. 937

Исх.

Генеральному директору ООО «Этюд»

В.С. Богданову

О согласии с переводом долга

Общество с ограниченной ответственностью «Дуэт» в лице генерального директора Е.М. Филатова, действующего на основании Устава, в соответствии с п. 2 ст. 391 ГК РФ настоящим дает согласие на перевод долга по оплате товаров от ООО «Этюд» к ООО «Рондо» в размере 708 000 (семьсот восемь тысяч) руб., в том числе НДС 108 000 (сто восемь тысяч) руб., по договору от 19.01.2015 № 7, заключенному между ООО «Дуэт» и ООО «Этюд».

| | | ||

| |||

О том, кто получает согласие кредитора и как другой стороне передаются документы, подтверждающие согласие, лучше указать в соглашении.

Существенные условия сделки по переводу долга

Проконтролируйте, чтобы в соглашении о переводе долга были прописаны все важные условия сделки. К ним относятс

- реквизиты договора с вашим поставщиком, из которого возникло переводимое обязательство;

- содержание переводимого обязательства (в рассматриваемом случае — задолженность по оплате товаров);

- сумма передаваемого долга — размер вашей задолженности перед поставщиком.

Стороны соглашения о переводе долга вправе оговорить объем передаваемых обязательств. Ведь перевод части долга (например, только по уплате штрафа без перевода обязанности по уплате основного долга) не противоречит законодательств

Еще один немаловажный нюанс. Чтобы налоговики не признали вашу сделку по переводу долга безвозмездной со всеми вытекающими для вас последствиями (отказ в вычете НДС и непризнание расходов по приобретенным товарам (работам, услугам), ведь вы не понесли затрат), обязательно укажите в соглашении, какие обязательства возникнут у вас перед вашим должником, если он оплатит ваш долг. Это необходимо также по той причине, что дарение между коммерческими организациями запрещен

Например, с учетом вышеприведенного примера условия соглашения могут быть сформулированы так:

Общество с ограниченной ответственностью «Этюд» (далее — Первоначальный должник) в лице генерального директора В.С. Богданова, действующего на основании Устава, и Общество с ограниченной ответственностью «Рондо» (далее — Новый должник) в лице директора А.Н. Шубина, действующего на основании Устава, согласились в следующем.

1. Предмет Соглашения.

1.1. Первоначальный должник передает, а Новый должник полностью принимает на себя обязательства Первоначального должника по оплате товаров по договору от 19.01.2015 № 7, заключенному между Первоначальным должником и Обществом с ограниченной ответственностью «Дуэт» (далее — Кредитор) в объеме и на условиях, предусмотренных в данном договоре.

1.2. Долг Первоначального должника перед Кредитором, передаваемый по настоящему Соглашению Новому должнику, включает уплату Кредитору денежных средств в сумме 708 000 (семьсот восемь тысяч) руб., в том числе НДС 108 000 (сто восемь тысяч) руб.

2. Порядок перевода долга.

2.1. Первоначальный должник в срок не позднее 2 рабочих дней с момента подписания Соглашения обязуется передать Новому должнику заверенные копии договора, указанного в п. 1.1 Соглашения, по которому осуществляется перевод долга и иных документов, регламентирующих его взаимоотношения с Кредитором, а именно товарной накладной № 48 от 23.01.2015 на сумму 708 000 (семьсот восемь тысяч) руб., в том числе НДС 108 000 (сто восемь тысяч) руб.

Передача документов оформляется двусторонним актом, подписываемым Первоначальным должником и Новым должником и являющимся неотъемлемой частью Соглашения.

2.2. В качестве оплаты за перевод долга по настоящему Соглашению Первоначальный должник погашает задолженность Нового должника перед ним, возникшую на основании договора от 29.12.2014 № 76, в размере 708 000 (семьсот восемь тысяч) руб., в том числе НДС 108 000 (сто восемь тысяч) руб. С момента подписания Соглашения соответствующая задолженность Нового должника перед Первоначальным должником погашается в вышеуказанном размере при условии выполнения Новым должником взятых на себя обязательств по настоящему Соглашению.

2.3. С момента подписания настоящего Соглашения Первоначальный должник выбывает из соответствующего обязательства перед Кредитором.

Налоговые последствия перевода долга

Для признания доходов и расходов важно знать, на какую дату соглашение между вами и новоиспеченным должником вступает в силу.

ВАРИАНТ 1. Кредитор дает предварительное согласие на замену должника (до заключения соглашения о переводе долга). Тогда перевод считается состоявшимся в момент получения кредитором уведомления о заключении соглашения между первоначальным и новым должнико

- <или>из почтового уведомления о вручении, если кредитора известили по почте вы или новый должник. Сторона, известившая кредитора, должна передать другой стороне копию почтового уведомления о вручении;

- <или>из расписки кредитора на вашем экземпляре копии уведомления о заключении соглашения о переводе долга, если документы кредитору доставил курьер. Расписка кредитора должна содержать:

- дату получения уведомления;

- инициалы и должность представителя кредитора, а также его подпись;

- печать или штамп кредитора для входящей корреспонденции.

ВАРИАНТ 2. Кредитор не давал предварительного согласия на перевод долга. В таком случае ваше соглашение с новым должником вступает в силу на дату получения согласия кредитора, то есть в тот день, когда:

- <или>кредитор поставил отметку о своем согласии на соглашении о переводе долга;

- <или>он написал письмо о своем согласии на перевод долга. У вас должно быть или само письмо, или его копия, если кредитор адресовал свое согласие не вам, а новому должнику.

Вашему поставщику платит задолжавший вам покупатель

СИТУАЦИЯ 1. На момент перевода долга вы уже поставили товары своему покупателю. В этом случае после перевода долга вы своему поставщику уже ничего не платите. Зато и ваш покупатель (новый должник) вам теперь ничего не должен, но при условии, что суммы задолженностей совпадают.

НДС. На момент перевода долга никаких последствий по НДС у вас не возникает. Входной налог по приобретенным у поставщика товарам (работам, услугам) вы приняли к вычету ранее, и восстанавливать его при переводе долга не нужно, поскольку для получения вычета неважно, кто будет оплачивать купленный това

Налог на прибыль. При методе начисления момент оплаты не влияет на учет доходов и расходов. Выручку вы уже учли при реализации товаров покупателю. А расходы на покупку товаров у поставщика вы признаете при их продаж

УСНО. На дату вступления в силу соглашения о переводе долга и проданные, и приобретенные товары считаются оплаченными. Поэтому на дату перевода долга признавайте доход от реализаци

Бухучет. Несмотря на перевод долга, операции по сделкам с кредитором и новым должником отражайте в обычном порядке. При покупке товаров у вас образуется кредиторская задолженность (кредитовое сальдо по счету 60 «Расчеты с поставщиками и подрядчиками»), а при их реализации — дебиторская задолженность (дебетовое сальдо по счету 62 «Расчеты с покупателями и заказчиками»). На дату перевода долга вы погашаете кредиторскую задолженность перед вашим кредитором и уменьшаете дебиторскую задолженность вашего должника, сделав проводку Дт счета 60 «Расчеты с поставщиками и подрядчиками» – Кт счета 62 «Расчеты с покупателями и заказчиками» на сумму задолженности.

СИТУАЦИЯ 2. На момент перевода долга вы еще не поставили товары своему покупателю. Тогда сумму, которую он должен заплатить за вас вашему поставщику, считайте полученной от него предоплатой в неденежной форме.

НДС. Входной НДС по приобретенным у кредитора товарам принимайте к вычету в обычном порядке, и при переводе долга вычеты корректировать не нужн

На дату перевода долга вам нужно исчислить НДС с полученной предоплаты и выставить вашему покупателю авансовый счет-фактур

Кстати, счет-фактуру можно не выставлять, если ваш покупатель не является плательщиком НДС (или освобожден от уплаты этого налога) и в договоре с покупателем есть пункт о согласии сторон сделки на несоставление счетов-факту

В дальнейшем по отношению к покупателю все делайте как обычно: начисляйте НДС при отгрузке ему товаров и принимайте к вычету налог, исчисленный с предоплат

Налог на прибыль. Порядок признания доходов и расходов не отличается от обычного, так как момент оплаты ничего не решает. Сумму неденежного аванса не включайте в доходы, а выручку признавайте на дату реализации. Расходы на покупку товаров у своего поставщика вы учтете в обычном порядк

УСНО. На дату вступления в силу соглашения признавайте доход в сумме переведенного долга — как полученный от вашего покупателя неденежный аван

Бухучет. При приобретении у кредитора товаров (работ, услуг) у вас появилась кредиторская задолженность (кредитовое сальдо по счету 60 «Расчеты с поставщиками и подрядчиками»). На дату перевода долга в учете сделайте следующую запись: Дт счета 60 – Кт счета 62, субсчет «Аванс» на сумму долга. Тем самым у вас отразится погашение кредиторской задолженности перед кредитором и возникновение обязательства по поставке товаров вашему покупателю.

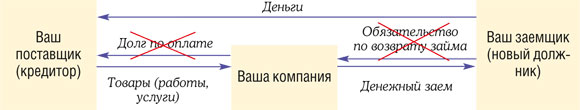

Вашему поставщику платит ваш заемщик

Обязательство по займу, как правило, включает возврат основной суммы долга и уплату процентов. Зачесть такой долг заемщика вследствие перевода на него долга можно либо полностью, либо в части. Поэтому, проверяя документы, сопоставьте размер переведенного на заемщика долга с суммой займа и задолженностью по процентам. Так вы сможете понять, погашены ли вашим заемщиком все обязательства по выданному займу.

НДС. В результате перевода долга никаких последствий по НДС у вас не будет. Входной НДС, предъявленный поставщиком, вы уже приняли к вычету, и восстанавливать его не

Налог на прибыль. Замена должника в обязательстве не меняет обычный порядок признания расходов на покупку товаров. А с обязательством заемщика поступайте так:

- погашенную задолженность по возврату основной суммы займа не включайте в доход

ыподп. 10 п. 1 ст. 251 НК РФ; - если задолженность по процентам погашена, то сумму процентов, которые еще не были учтены при расчете налога на прибыль (это проценты за последний календарный месяц за период с

1-го числа по дату перевода долга), отразите во внереализационных доходахп. 6 ст. 250, п. 6 ст. 271, п. 4 ст. 328 НК РФ.

УСНО. На дату вступления в силу соглашения о переводе долга купленные товары считаются оплаченным

- дохода в виде основной суммы займа у вас не возникне

тп. 1, подп. 1 п. 1.1 ст. 346.15, подп. 10 п. 1 ст. 251 НК РФ; - причитающиеся к получению, но не уплаченные ранее проценты на дату перевода долга включайте во внереализационные доход

ып. 1 ст. 346.15, п. 6 ст. 250, п. 1 ст. 346.17 НК РФ.

Бухучет. У вас в учете есть кредитовое сальдо по счету 60 «Расчеты с поставщиками и подрядчиками» на сумму долга перед кредитором за поставленные товары, а также дебетовое сальдо по счету 58 «Финансовые вложения» (субсчет «Предоставленные займы») на сумму выданного займа и по счету 76 «Расчеты с разными дебиторами и кредиторами» на сумму задолженности по процентам. На дату вступления в силу соглашения о переводе долга в учете нужно сделать проводки: Дт счета 60 – Кт счета

***

Как видите, сложностей с учетом перевода долга возникнуть не должно. Важно правильно оформить сопутствующие этой сделке документы, чтобы в дальнейшем не вызвать нареканий ни у деловых партнеров, ни у налоговиков.