Заполняем 2-НДФЛ за 2016 год

Изменения в кодах

Главных изменений — два. Во-первых, замена кодов для всех стандартных детских вычетов: исключены коды 114—125, вместо них предусмотрены более детализированные коды 126—149. Во-вторых, введение отдельных кодов для следующих премий:

•2002 — премии за производственные результаты и иные подобные показатели, предусмотренные законодательством, трудовым или коллективным договором (производственные премии), выплачиваемые не за счет чистой прибыли;

•2003 — вознаграждения (премии) за счет чистой прибыли (к празднику, юбилею и т. п.).

До этого специальных кодов для премий не было и их отражали по кодам 2000 (как вознаграждение за выполнение трудовых обязанностей) и 4800 (как иные доходы).

ФНС рекомендует указать в справках за 2016 г. новые коды

Приказ об изменениях в кодахПриказ ФНС от 22.11.2016 № ММВ-7-11/633@ вступил в силу 26.12.2016.

Вскоре после этого ФНС распространила информационное сообщение о том, что в справках о доходах физлиц за 2016 г. следует указать уже новые кодыИнформация ФНС «Об утверждении кодов видов доходов и вычетов». И если ваша программа позволяет перекодировать НДФЛ-регистры за 2016 г. и указать в справках новые коды, то проще именно так и поступить.

Как тогда быть со справками, которые вы до 26.12.2016 выдали уволившимся работникам? Ведь в них указаны старые коды. Для того чтобы сдать их в ИФНС с новыми кодами, нужно составить их заново с иными датой и номеромабз. 4 разд. II Порядка, приведенного в приложении № 2 к Приказу ФНС от 30.10.2015 № ММВ-7-11/485@. Если вы так сделаете, то вряд ли это приведет к каким-то проблемам для физлица или для вашей организации.

Если же программа не позволяет сформировать такую справку заново, то вы вправе сдать в ИФНС ту же справку, которая была выдана при увольнении. Ведь она была составлена в соответствии с действовавшими тогда кодами. А на момент введения новых кодов физлицо у вас уже не работало, доходы вы ему не выплачивалипп. 1—3 ст. 226 НК РФ.

В крайнем случае можно сдать справки со старыми кодами

Если перекодировать регистры и составить справки с новыми кодами для вас по каким-то причинам затруднительно, то вы можете сдать их «по-старому» — у вас есть такое право.

Дело в том, что нормативных оснований заменять старые коды новыми для всех доходов и вычетов с 01.01.2016 по 25.12.2016 включительно нет. Указывать в регистрах вид дохода и вид вычета в соответствии с утвержденным ФНС кодом — требование НКп. 1 ст. 230 НК РФ. Поэтому в регистрах должны быть те наименования видов доходов и вычетов и их коды, которые действовали на дату получения каждого из доходовст. 223 НК РФ и дату применения вычета. Таким образом, формально новые коды следует ставить в регистрах только для доходов, полученных начиная с 26.12.2016, и для предоставленных начиная с этой даты вычетов.

А справки следует заполнять именно на основании данных НДФЛ-регистровразд. I Порядка, приведенного в приложении № 2 к Приказу ФНС от 30.10.2015 № ММВ-7-11/485@. Соответственно, невозможен штраф за старые коды по доходам и вычетам до 26.12.2016 в справках 2-НДФЛ как за недостоверные сведенияп. 1 ст. 126.1 НК РФ.

Вместе с тем нельзя исключить того, что инспекции попытаются штрафовать за старые коды в справках-2016. В одном из своих писем ФНС отнесла неверный код к недостоверным сведениям. Там же она указала, что если это не привело к потерям бюджета, то штраф должен быть смягченПисьмо ФНС от 09.08.2016 № ГД-4-11/14515 (п. 3).

Проблема перекодировки премий

Оставить в справках за 2016 г. старые коды для премий может быть предпочтительнее для организаций, которые:

•выплачивали в 2016 г. премии за производственные результаты и иные подобные показатели одновременно с зарплатой и отражали их в НДФЛ-регистрах с «зарплатным» кодом 2000;

•по этой причине в разделе 2 формы 6-НДФЛ за I квартал, полугодие и 9 месяцев показывали такие премии с датой получения дохода (строка 100), совпадающей с последним числом месяца. То есть отражали их как часть доходов в виде оплаты труда, для которых датой получения в целях НДФЛ является последний день месяцап. 2 ст. 223 НК РФ.

Вроде всего лишь поменялись коды, но бухгалтеру придется поломать голову над их применением, например, чтоб не пришлось сдавать уточненку по 6-НДФЛ

Минфин и ФНС в большинстве писем настаивают на том, что дата получения дохода в виде любой премии — день ее выплатып. 1 ст. 223 НК РФ; Письма ФНС от 01.08.2016 № БС-4-11/13984@ (вопрос 9), от 08.06.2016 № БС-4-11/10169@; Минфина от 27.03.2015 № 03-04-07/17028 (иной подход в отношении производственных премий допущен только в одном Письме ФНСПисьмо ФНС от 24.01.2017 № БС-4-11/1139@, подробности на с. 83). Соответственно, именно дату выплаты налоговики наверняка ожидают увидеть в 6-НДФЛ за 2016 г. по доходам, которые в справках за 2016 г. будут показаны с кодом 2002.

И если вы сейчас задним числом присвоите премиям, выплаченным до 26.12.2016, код 2002 и с этим кодом покажете их в 2-НДФЛ, то данные о дате получения дохода по премиям в уже сданных формах 6-НДФЛ инспекция может расценить как недостоверные.

Эта позиция фискальных органов весьма спорная. И есть решения судов в пользу того, что датой получения доходов в виде таких премий является последний день месяца (подробности — в ![]() , 2016, № 17, с. 91). Но если спорить вы не хотите, то вам придется до представления справокп. 2 ст. 126.1 НК РФ представить уточненные 6-НДФЛ за все отчетные периоды 2016 г.Письмо ФНС от 15.12.2016 № БС-4-11/24062@, изменив даты получения дохода для премий на день их выплаты.

, 2016, № 17, с. 91). Но если спорить вы не хотите, то вам придется до представления справокп. 2 ст. 126.1 НК РФ представить уточненные 6-НДФЛ за все отчетные периоды 2016 г.Письмо ФНС от 15.12.2016 № БС-4-11/24062@, изменив даты получения дохода для премий на день их выплаты.

Поэтому для того, чтобы вопрос о дате получения дохода в виде премий сейчас вообще не возник, лучше в справках за 2016 г. отразить премии, выплаченные до 26.12.2016, по-старому, то есть в составе сумм оплаты труда с «зарплатным» кодом 2000. При этом все остальные изменившиеся коды, в том числе по детским вычетам, можно заменить новыми.

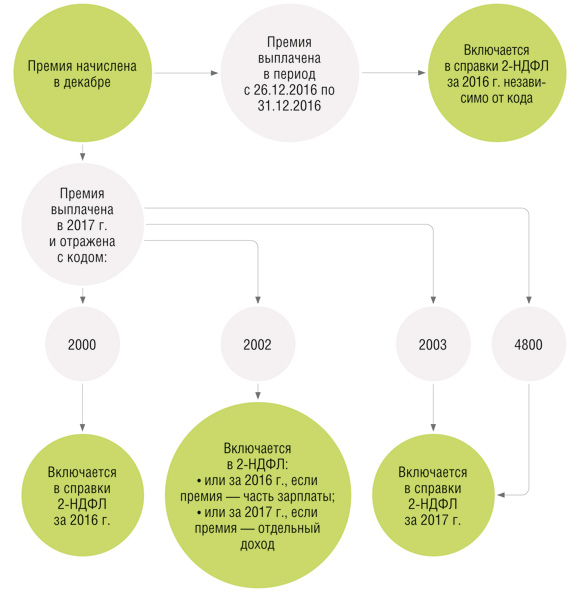

Включать ли в 2-НДФЛ за 2016 г. премии, выплаченные начиная с 26.12.2016

Все зависит от того, с каким кодом вы их отразите. Сначала решите, как вы теперь будете кодировать и классифицировать производственные премии (см. с. 83). А потом см. схему.

Как отразить декабрьские матвыгоду и суточные сверх норм

В целях НДФЛ 31.12.2016 — это дата фактического получения дохода в виде:

•матвыгоды от экономии на процентах по займам за декабрь 2016 г.подп. 7 п. 1 ст. 223 НК РФ;

•сверхнормативных суточных по авансовым отчетам, утвержденным в декабре 2016 г.подп. 6 п. 1 ст. 223 НК РФ

На тот же день, 31.12.2016, следовало исчислить НДФЛ с этих доходов. Соответственно, из зарплаты за декабрь, выплаченной ранее 31 декабря, этот налог удерживать было рано. Из январских выплат — поздно, так как налоговый период получения дохода в виде матвыгоды и сверхнормативных суточных — 2016 г. — уже истек, а удерживать такой НДФЛ из выплат следующего года НК не позволяетп. 5 ст. 226 НК РФ (такие разъяснения нам ранее давали в ФНС, подробности — в ![]() , 2016, № 22, с. 69).

, 2016, № 22, с. 69).

Аналогия с зарплатой за декабрь, которая в целях НДФЛ тоже считается полученной 31 декабря и налог из которой удерживается даже при выплате ее в январе, тут не работает. Потому что в случае с зарплатой налог удерживается из того же дохода, с которого исчисленабз. 1 п. 4 ст. 226 НК РФ, а в случае с матвыгодойабз. 2 п. 4 ст. 226 НК РФ и суточными — из другого дохода.

Получается, что из доходов, выплачиваемых в январе, НДФЛ с декабрьских матвыгоды и сверхнормативных суточных удерживать не нужно. А нужно не позднее 1 марта сообщить инспекции о невозможности удержать этот налог, то есть сдать справку 2-НДФЛ с признаком «2»п. 5 ст. 226 НК РФ. Этот налог физлицо должно будет заплатить самостоятельно по уведомлению от ИФНС. Исключение — вы выплачивали физлицу какие-то денежные доходы 31.12.2016. Тогда из них следовало удержать НДФЛ, исчисленный 31.12.2016.

Если НДФЛ с декабрьских матвыгоды и суточных все-таки удержан в 2017 г.

Вряд ли ИФНС станет предъявлять вам какие-то претензии — наверняка ее это вполне устроит. Минфин в другом аналогичном по сути случае решил не усложнять физлицам уплату НДФЛ и выпустил Письмо о том, что удержать НДФЛ должен налоговый агент (см. с. 19).

Если этот налог вы удержали в январе, возникает проблема соотношения данных в справке 2-НДФЛ и в форме 6-НДФЛ за 2016 г. В справке налог будет показан как удержанный. А в годовую 6-НДФЛ он войдет как исчисленный (будет отражен в разделе 1), но не удержанный (без отражения в разделе 2). Ведь в эту форму попадают только удержания, сделанные до конца годаПисьмо ФНС от 01.08.2016 № БС-4-11/13984 (вопросы 5, 6).

Специалист Минфина, к которому мы обратились за разъяснениями, считает, что в нашем случае налог не только может быть, но и должен быть удержан из январских выплат. Вот как он предлагает показать его в 6-НДФЛ.

Удержание и отражение НДФЛ, который был исчислен с матвыгоды и суточных 31.12.2016

| СТЕЛЬМАХ Николай Николаевич Советник государственной гражданской службы РФ 1 класса |

— Если выплата зарплаты за декабрь производится в январе, то из нее следует удержать НДФЛ, который был исчислен 31.12.2016 с матвыгоды и сверхнормативных суточныхп. 4 ст. 226 НК РФ. В расчете 6-НДФЛ за 2016 г. нужно отразить весь доход, включая декабрьские матвыгоду и сверхнормативные суточные, в разделе 1 по строкам 020, 040 и 070. А в разделе 2 по строкам 100—140 эти суммы будут отражены в форме 6-НДФЛ за I квартал 2017 г. В раздел 1 за I квартал 2017 г. эти суммы не могут войти, так как дальше он, в отличие от раздела 2, будет заполняться нарастающим итогом.

Добавим, что из разъяснений ФНС об исчисленном с зарплаты НДФЛПисьма ФНС от 05.12.2016 № БС-4-11/23138@, от 01.07.2016 № БС-4-11/11886@, от 02.11.2016 № БС-4-11/20829@, от 24.10.2016 № БС-4-11/20126@, от 09.08.2016 № ГД-4-11/14507 (п. 2) следует несколько иной порядок заполнения строки 070 раздела 1 формы 6-НДФЛ в случае выплаты зарплаты за декабрь в январе. Отличие в том, что удержанный из такой зарплаты налог ФНС предлагает отразить по строке 070 не годовой формы, а формы за I квартал 2017 г.

На наш взгляд, именно так следует поступить и в случае удержания налога, исчисленного с декабрьских матвыгоды и суточных, из выплаченной в январе зарплаты. Тогда отражаемые нарастающим итогом в строке 070 данные о сумме удержанного в 2017 г. налога будут соответствовать действительности.

Если же зарплату за декабрь вы выдавали в декабре и «досрочно» удержали из нее НДФЛ с декабрьских матвыгоды и суточных, то расхождений не возникнет. И в справке 2-НДФЛ, и в форме 6-НДФЛ этот налог вы покажете как исчисленный и удержанный в 2016 г.

Как включать в справки «переходные» доходы

Покажем в таблице, в справках за какой год отразить доходы, затрагивающие сразу и 2016 г., и 2017 г.

| Следует включить в справки 2-НДФЛ | |

| за 2016 г. | за 2017 г. |

| Отпускные за январь, выплаченные в декабре Они должны войти в справку за 2016 г., даже несмотря на то что: •являются оплатой дней отпуска, приходящихся на 2017 г.; •крайний срок уплаты НДФЛ с выплаченных в декабре 2016 г. отпускных приходится на 9 января 2017 г., так как 31.12.2016 — выходнойп. 6 ст. 226, п. 7 ст. 6.1 НК РФ. В целях НДФЛ день фактического получения дохода в виде отпускных — день их выплатыподп. 1 п. 1 ст. 223 НК РФ. В этот же день нужно удержать из суммы выплачиваемых отпускных исчисленный с них налогабз. 1 п. 1 ст. 226 НК РФ. В нашем случае этот день приходится на 2016 г. Как отразить такие отпускные в форме 6-НДФЛ, читайте в | Выплаченное в январе пособие по больничному за декабрь В справке за 2016 г. это пособие не отражается (и в форме 6-НДФЛ за 2016 г. тоже). В целях НДФЛ дата получения дохода в виде пособий по больничным — день их выплатыподп. 1 п. 1 ст. 223 НК РФ. Поэтому выплата по больничному в январе является доходом 2017 г., даже если он оформлен на декабрьские даты, именно в декабре его представил работник, по нему было назначено пособие и оно было выплачено в январе вместе с зарплатой за декабрь |

| Зарплата за декабрь, выплаченная в январе Исчисленный с нее НДФЛ отражается в справках 2-НДФЛ за 2016 г. как удержанный и перечисленный в бюджет, если был удержан и уплачен из зарплаты, выплаченной до их сдачи. В ином случае справку с признаком «2» сдавать не нужно, а нужно в будущем после удержания и уплаты НДФЛ сдать уточненные справки за 2016 г.Письма ФНС от 02.03.2015 № БС-4-11/3283, от 03.02.2012 № ЕД-4-3/1692@ | Выплаченное в январе вознаграждение по гражданско-правовому договору за услуги либо работы, выполненные физлицом — не ИП в 2016 г. Оно не относится к оплате труда и в целях НДФЛ является доходом 2017 г.подп. 1 п. 1 ст. 223 НК РФ Поэтому в справки 2-НДФЛ за 2016 г. такие суммы включать не нужно — они войдут в справки за 2017 г. |

* * *

Не забудьте, что если вы сдаете справку с признаком «2», то потом нужно сдать на это физлицо еще и справку с признаком «1»Письма Минфина от 01.12.2014 № 03-04-06/61283, от 27.10.2011 № 03-04-06/8-290; ФНС от 10.03.2016 № БС-4-11/3852@ (п. 3.5).